Inflaţia

- Detalii

- Categorie: Macroeconomie

- Accesări: 35,749

Inflația reprezintă creșterea generalizată și continuă a prețurilor bunurilor și serviciilor într-o economie pe o anumită perioadă de timp. Aceasta reduce puterea de cumpărare a monedei, afectând consumatorii, afacerile și economia în ansamblu.

Ce este inflația?

Fenomenul denumit inflaţie constituie o problemă complexă de analiză macroeconomică şi una dintre cele mai importante forme ale dezechilibrului economico-social. Termenul de inflaţie a început să fie frecvent utilizat în rândul oamenilor de ştiinţă şi al oamenilor de afaceri (bancheri), abia pe la sfârşitul secolului al XIX-lea, deşi fenomenul inflaţionist exista cu mult înainte de această perioadă.

Acest fenomen a apărut cu mult înainte ca ştiinţa economică să se fi constituit, iar teoria inflaţiei s-a conturat mult mai târziu decât ştiinţa economică, astfel că inflaţia rămâne cea mai de temută şi controversată formă a dezechilibrului macroeconomic, din punct de vedere al analizei naturii sale şi a cauzelor şi mecanismelor declanşatoare.

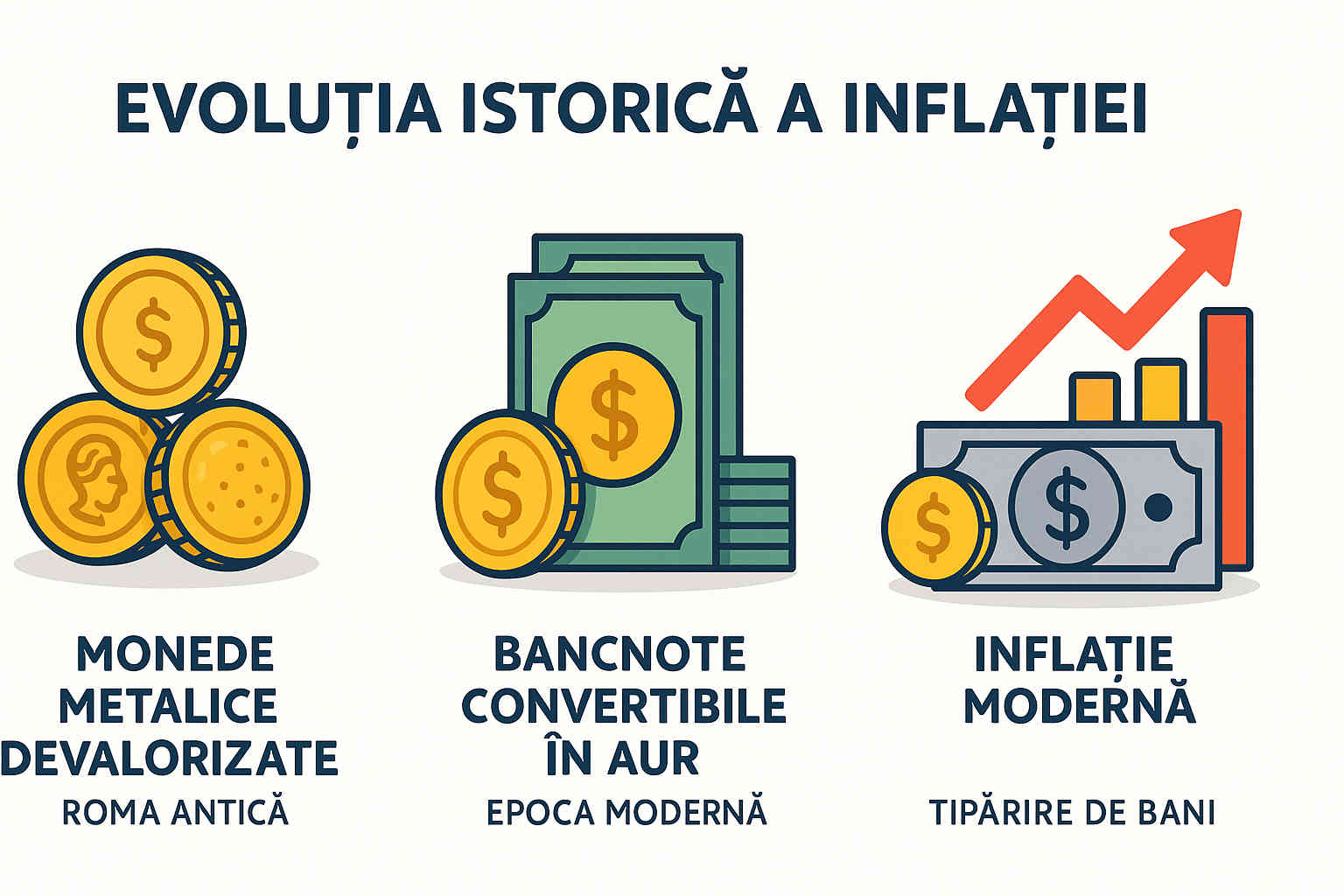

Pornind de la premisa că inflaţia este în primul rând un fenomen monetar (inflaţia există doar în prezenţa banilor), explicarea genezei şi naturii acesteia trebuie să înceapă de la formele istorice pe care le-au îmbrăcat banii de-a lungul secolelor. În acest context, se pot sintetiza trei forme istorice ale fenomenului inflaţionist.

Prima formă a inflaţiei a fost cea monetaro-bănească, care s-a manifestat sub forma devalorizării mascate a monedelor din metale preţioase, prin punerea în circulaţie a unor monede false, cu o greutate mai mică sau un conţinut în aur mai redus decât cele oficiale.

Elementele definitorii ale acestei forme de inflaţie au fost:

- conţinutul real în aur al monedelor metalice era mai mic decât conţinutul nominal, deci s-a separat conţinutul nominal de cel real al monedelor;

- transformarea existenţei-aur în aparenţă-aur a monedei;

- aglomerarea circulaţiei cu monede ieftine fără valoare deplină, toate acestea conducând la scăderea puterii de cumpărare a acestora.

Cea de-a doua formă a inflaţiei a fost inflaţia banilor de hârtie convertibili în aur, care s-a manifestat în perioada trecerii de la feudalism la capitalism, când statele europene au început să înlăture haosul monetar medieval, creând sisteme naţionale prin emiterea biletelor de bancă cu acoperire deplină în aur. S-a urmărit crearea unor sisteme băneşti stabile, care să asigure o circulaţie monetară normală (sănătoasă).

Cantitatea banilor de hârtie se limita la aurul pe care aceşti bani îl reprezentau în circulaţie. Această corespondenţă dintre cantitatea de aur existentă în depozitele băncilor de emisiune şi volumul bancnotelor din circulaţie asigura optimizarea sau echilibrul circulaţiei băneşti într-o economie. În această situaţie, cel puţin temporar, inflaţia nu putea să apară, ea neavând bază de desfăşurare.

După o anumită perioadă însă, s-a creat un dezechilibru între mărimea depozitelor de aur-monedă, care era în funcţie de producţia de metal preţios sau de posibilităţile fiecărei ţări de a procura aurul monetar, şi cantitatea de semne monetare (bilete de bancă) emise, care era dependentă de volumul tranzacţiilor. Inflaţia de acest gen apărea atunci când cantitatea banilor de hârtie aflată în circulaţie devenea excedentară faţă de cea care rezulta din raportul dintre masa de aur monetar şi etalonul aur (cantitatea de aur aferentă unei unităţi monetare).

A treia formă a inflaţiei este cea contemporană şi anume inflaţia banilor de hârtie neconvertibili în aur. Inflaţia contemporană constă în deprecierea banilor de hârtie şi a banilor de credit, care se exprimă prin creşterea generalizată a preţurilor şi prin lipsa de încredere a agenţilor economici în moneda existentă; ea este expresia unui dezechilibru dintre banii depreciaţi şi nevoile circulaţiei bunurilor economice. Realităţile inflaţioniste diferenţiate pe ţări şi etape au făcut posibilă apariţia unor numeroase şi controversate puncte de vedere cu privire la natura însăşi a formei contemporane de inflaţie.

Caracteristicile esenţiale ale inflaţiei sunt:

- este un proces de depreciere a banilor atât pe plan naţional, cât şi în raport cu alte monede;

- este un proces de creştere durabilă şi generalizată a preţurilor şi tarifelor;

- este expresia unui dezechilibru monetar şi material, manifestat atât pe piaţa monetară cât şi pe piaţa bunurilor economice;

- este influenţată de numeroase aspecte psihologice (de ex. de teama instabilităţii economice şi folosind mecanismul creditului, populaţia aduce în "prezent" o cerere viitoare de consum).

În strânsă legătură cu trăsăturile esenţiale ale inflaţiei, se poate afirma că inflaţia contemporană reprezintă un dezechilibru macroeconomic monetaro-material, care exprimă existenţa în circulaţie a unei mase monetare ce depăşeşte nevoile reale ale economiei (circulaţiei), fapt ce conduce la deprecierea banilor şi la creşterea durabilă şi generalizată a preţurilor bunurilor şi serviciilor unei economii. Dacă în economie se întâmplă o situaţie inversă, fenomenul poartă denumirea de deflaţie. Aşadar, primul efect, de natură economică, al inflaţiei este creşterea generalizată a preţurilor.

Cauza acestui fenomen constă în dezechilibrele de funcţionare ale economiei. Se pune totuşi întrebarea, care tip de dezechilibru este la originea inflaţiei, cel monetar sau cel material (real)? Altfel spus, considerăm inflaţia ca fiind doar de natură monetară (inflaţie prin monedă), doar de natură structurală, reală, sau ca fiind o rezultantă a ambelor forme conjugate?

După modul cum s-a răspuns la aceste întrebări, în literatura economică a secolului XX s-au conturat două mari tendinţe de idei, care încearcă să explice natura inflaţiei contemporane (tezele de inspiraţie keynesistă şi cele de inspiraţie monetaristă). Prima tendinţă pune accentul pe cauzele de ordin material, structural ale economiei. J. M. Keynes, promotorul acestor idei, defineşte inflaţia astfel:

Atunci când o nouă creştere a volumului cererii efective nu mai determină o nouă creştere a volumului producţiei şi se manifestă exclusiv printr-o creştere a unităţii de cost, strict proporţional cu creşterea cererii efective, s-a creat o situaţie care poate fi definită cu temei ca inflaţie autentică.

În concepţia lui J. M. Keynes, inflaţia îşi are originile în economia reală, în dezechilibrul structural şi durabil dintre cererea şi oferta de mărfuri.

Astfel, natura contemporană a inflaţiei este explicată prin luarea în considerare a creşterii nominale a tuturor elementelor de preţ (costuri, salarii, profituri).

De asemenea, Keynes a nuanţat concepţiile cantitativiste privind rolul monedei în declanşarea fenomenului inflaţionist. Conform opiniei sale, cantitatea de bani din circulaţie influenţează nivelul preţurilor nu direct, ci prin intermediul cererii efective (este posibil în realitate ca suplimentul de bani să nu fie întotdeauna echivalent cu un supliment corespunzător de cerere, datorită, spre exemplu, unei înclinaţii accentuate a populaţiei spre economisire) şi nu întotdeauna, ci numai după ce s-a ajuns la o utilizare deplină a factorilor de producţie (capacităţi de producţie, forţă de muncă). M. Friedman, reprezentantul şcolii monetariste, consideră că:

Iinflaţia este totdeauna şi pretutindeni un fenomen monetar de care se face răspunzătoare politica statului.

Politica sa constă în a finanţa surplusul de cheltuieli, imprimând din ce în ce mai mulţi bani. Este unul dintre motivele pentru care cantitatea de monedă creşte″. În esenţă, adepţii monetarismului susţin că nu există inflaţie fără emisiune monetară şi deci, dacă există inflaţie, ea este o inflaţie prin monedă.

Nu excesul de cerere în raport cu oferta de mărfuri determină o creştere generalizată a preţurilor, ci excesul de monedă în circulaţie. Explicaţia acestui tip de inflaţie îşi are originea în teoria cantitativă a banilor, care consideră că moneda exercită o influenţă directă asupra nivelului general al preţurilor, în condiţiile unei oferte inelastice pe termen scurt şi a unei viteze de circulaţie constante. Această teorie se bazează pe cunoscuta ecuaţie a lui I. Fischer:

M × V = P × T.

Natura fenomenului inflaţionist poate fi pusă în evidenţă şi ţinând cont de ″regula de aur″ a politicii monetare emisă de acelaşi M. Friedman, conform căreia masa monetară în circulaţie trebuie să crească într-un ritm apropiat celui al PIB.

În acest context, considerăm că pot apărea două situaţii:

- dacă indicele de creştere a masei monetare > indicele de creştere a PIB, inflaţia este de natură monetară;

- dacă indicele de creştere a masei monetare < indicele de creştere a PIB, şi suntem totuşi în prezenţa unei inflaţii, aceasta este de natură reală, structurală.

Tipuri de Inflație

Mecanismul de funcţionare a inflaţiei este nemijlocit legat de cauzele principale care o provoacă. În acest sens, trebuie analizate corelaţiile care se stabilesc între cererea agregată, oferta agregată şi nivelul preţurilor. În acest sens, se pot desprinde trei forme cauzale ale inflaţiei contemporane:

- inflaţie prin cerere;

- inflaţie prin costuri;

- inflaţie combinată.

Inflația poate fi clasificată în mai multe categorii:

- Inflația moderată – creșteri ușoare și controlabile ale prețurilor, de obicei sub 10% anual.

- Inflația galopantă – creșteri rapide și nesustenabile ale prețurilor, afectând încrederea în economie.

- Hiperinflația – o creștere extrem de rapidă a prețurilor, de obicei peste 50% pe lună, care poate duce la colaps economic.

- Inflația cost-push – apare din cauza creșterii costurilor de producție (materii prime, salarii, taxe).

- Inflația demand-pull – cauzată de cererea excesivă față de oferta existentă de bunuri și servicii.

Inflaţia prin cerere

Acest tip de inflaţie apare ca urmare a creşterii cererii agregate, într-o anumită perioadă, într-un ritm mai mare decât oferta agregată. Altfelspus, excesului de cerere solvabilă îi corespunde o ofertă rigidă, care nu se poate adapta la exigenţele cererii. La o asemenea evoluţie a cererii, firmele producătoare vor avea două tipuri de reacţii: preponderent de creştere a producţiei sau preponderent de creştere a preţurilor.

Dacă în economie există capacităţi de producţie subutilizate şi şomajul este la un nivel relativ ridicat, atunci creşterea cererii agregate poate antrena în mod direct o sporire a producţiei (ofertei agregate), într-un ritm mai mare faţă de creşterea nivelului general al preţurilor, adică suntem în situaţia unei oferte elestice care poate asigura echilibrul pe piaţa bunurilor.

Este momentul în care economia poate fi relansată, iar şomajul diminuat. Din acest motiv, sunt economişti care promovează conceptul de ″politică inflaţionistă″, recomandând-o factorilor politici ca remediu pentru ieşirea din criză şi creşterea ocupării.

Cu cât oferta (producţia) este mai inelastică, adică în economie nu există capacităţi de producţie subutilizate, iar şomajul este redus ca nivel, cu atât firmele vor răspunde la creşterea cererii îndeosebi prin creşteri de preţuri, generându-se astfel un puseu inflaţionist. În această situaţie, recomandarea ″politicii inflaţioniste″ este inoportună şi inadecvată. Se apreciază că inflaţia determinată de creşterea cererii este o inflaţie limitată în timp, ea manifestându-se pe termen scurt. Astfel, sporirea preţurilor nu poate continua la nesfârşit, fiind limitată de nivelul veniturilor disponibile.

Veniturile salariale vor avea o dinamică de creştere mai mică şi nu se vor regăsi decât parţial în structura preţurilor, întrucât acestea din urmă sporesc nu doar ca urmare a unor creşteri de costuri (cu salariile în special). Ca atare, în momentul când cererea agregată va fi estompată de nivelul veniturilor, şi preţurile vor înregistra o tendinţă de scădere, deci inflaţia se va diminua.

De asemenea, inflaţia prin cerere este generată, de regulă, de un ″şoc″ al cererii. De pildă, un astfel de şoc poate să-l provoace o creştere substanţială a cheltuielilor guvernamentale, într-o anumită perioadă. Efectul acestui şoc poate fi o singură creştere a preţurilor, după care ele vor rămâne la acelaşi nivel. Pentru ca inflaţia să persiste sunt necesare alte şocuri succesive ale cererii.

În general, o astfel de inflaţie este specifică perioadelor de avânt sau boom economic, când posibilităţile de a lărgi dimensiunile producţiei sunt limitate, iar unei creşteri a cererii îi corespunde o creştere, aproape proporţională, a preţurilor. Având în vedere structura cererii agregate, creşterea acesteia trebuie analizată pornind de la elementele care o compun.

Astfel, ea poate fi determinată de următoarele împrejurări:

- creşterea cheltuielilor de consum efectuate de către populaţie;

- creşterea investiţiilor efectuate de către firme, cu efecte productive întârziate;

- creşterea excesivă a cheltuielilor publice (achiziţiilor guvernamentale), în special a celor neproductive;

- creşterea exporturilor, adică intrarea de devize străine suplimentare.

În ansamblu, excesul de cerere pe piaţă poate avea următoarele cauze, mai importante:

- emisiunea excesivă de monedă în circulaţie, care generează o inflaţie prin monedă;

- expansiunea creditului bancar, care conduce la o inflaţie prin credit;

- scăderea înclinaţiei spre economisire, care determină o inflaţie prin dezeconomisire.

Inflaţia prin monedă este determinată de introducerea şi menţinerea în circulaţie a unei mase monetare excedentare, în raport cu volumul de mărfuri de pe piaţă, peste nevoile circulaţiei băneşti. Acest lucru se întâmplă, în general, atunci când apar deficite bugetare mari, iar finanţarea acestora se face prin împrumuturi de la banca centrală, care va emite o cantitate corespunzătoare de monedă.

Fenomenul inflaţionist provine din faptul că statul nu se împrumută pentru a produce bunuri şi servicii suplimentare, ci spre a consuma, activând o cerere fără corespondent în planul ofertei. De asemenea, atunci când apare un excedent masiv al exporturilor faţă de importuri, rezervele valutare ale ţării cresc, iar acestea formează acoperirea unor noi emisiuni de bani, care nu găsesc un corespondent echivalent pe piaţă în mărfuri şi servicii. La o suplimentare a masei monetare în circulaţie poate concura, totodată, şi scăderea vitezei de rotaţie a banilor, în condiţiile menţinerii constante a volumului fizic şi valoric al tranzacţiilor.

Inflaţia prin credit

Inflaţia prin credit apare ca urmare a dezvoltării exagerate a creditului bancar, care poate conduce la o supradimensionare a volumului banilor de cont cu efecte inflaţioniste similare celor produse de banii numerar. Această formă de inflaţie apare atunci când expansiunea creditelor are ca destinaţie masive investiţii în economie, investiţii care nerealizate şi nepuse în funcţiune la timp conduc la o activare suplimentară a cererii de consum (întrucât există o masă monetară suplimentară în circulaţie).

Acestei cereri de consum îi corespunde o ofertă care ″întârzie″ să apară, rezultatul fiind creşterea preţurilor la majoritatea bunurilor de consum. De asemenea, creşterea substanţială a creditelor în scopuri de consum conduce la acelaşi rezultat. Inflaţia prin credit şi inflaţia prin monedă pot fi considerate ca fiind una şi aceeaşi formă de inflaţie (inflaţie monetară), având ca element comun creşterea, în mod direct sau indirect, a veniturilor nominale ale populaţiei şi agenţilor economici, venituri care stau la baza potenţialului excedent al cererii.

Inflaţia prin dezeconomisire

Inflaţia prin dezeconomisire îşi are originile în scăderea înclinaţiei spre economii din partea populaţiei, ca urmare a unor previziuni pesimiste în ceea ce priveşte conservarea puterii de cumpărare a economiilor existente şi viitoare, dar şi a unor factori de natură subiectivă şi psihologică, pentru o anumită perioadă. Rezultatul acestui comportament este creşterea ponderii consumului în totalul veniturilor disponibile ale populaţiei, consum care tinde să depăşească oferta de bunuri (în special de folosinţă îndelungată) şi care va genera o creştere de preţuri în ramurile producătoare.

Inflaţia prin costuri

Inflaţia prin costuri apare în situaţia în care, pe ansamblul economiei, costurile de producţie cresc într-un ritm accentuat, independent de cererea agregată.

Dacă agenţii economici producători sunt confruntaţi cu o sporire a costurilor, ei vor răspunde parţial prin creşterea preţurilor de vânzare şi parţial prin reducerea volumului activităţii. Măsura în care agenţii economici vor mări preţurile şi vor reduce producţia depinde de evoluţia cererii agregate. Cu cât cererea agregată este mai inelastică, cu atât producţia se va reduce mai puţin, povara costurilor mai mari fiind transferată asupra consumatorilor prin preţuri mai ridicate, marcând astfel începutul unei inflaţii prin costuri.

Dacă cererea agregată este însă relativ elastică în raport cu evoluţia preţurilor, firmele producătoare vor fi nevoite (pentru a nu-şi compromite rentabilitatea) să restrângă volumul producţiei, cu consecinţe negative asupra ocupării forţei de muncă în ramurile respective. Se constată, aşadar, că o creştere generalizată a costurilor de producţie va determina, în ambele cazuri de evoluţie a cererii, situaţii negative pentru economiei: fie declanşarea fenomenului inflaţionist, fie accentuarea şomajului.

În aprecierea inflaţiei prin costuri mai trebuie precizat efectul diferit pe care îl are asupra acesteia modificarea costurilor. O creştere singulară a costurilor (determinate, spre exemplu, de creşterea de către guvern a accizelor la benzină) va genera o singură creştere a preţurilor bunurilor (în cazul nostru, ale benzinei şi ale altor mărfuri care sunt produse şi comercializate utilizând acest combustibil). După ce această undă de creştere s-a propagat, preţurile se vor stabiliza la acest nou nivel, inflaţia revenind la zero (ea a fost limitată în timp).

Dacă însă avem o creştere succesivă a costurilor, de la o perioadă la alta, şi în situaţia unei cereri inelastice, fenomenul inflaţionist se va permanetiza, fiind mult mai dificil de contracarat. În mod similar, dacă cererea este elastică, producţia va începe să scadă treptat, cu efecte asupra cronicizării şomajului în ramura respectivă şi nu numai. De asemenea, elasticitatea cererii globale, adică evoluţia acesteia în funcţie de nivelul general al preţurilor, trebuie analizată ca o rezultantă a evoluţiei cererilor individuale de piaţă pentru toate bunurile şi serviciile oferite într-o economie, la preţurile existente.

Se poate constata că, faţă de cazul inflaţiei prin cerere, în situaţia inflaţiei prin costuri, efectul asupra producţiei şi ocupării este invers. Dacă inflaţia prin cerere poate conduce la o creştere economică inflaţionistă, permisibilă unui înalt grad de ocupare a forţei de muncă, inflaţia prin costuri antrenează, în general, scăderea producţiei şi restrângerea locurilor de muncă. Factorii care pot determina creşterea costurilor şi deveni astfel cauze ale inflaţiei prin costuri sunt numeroşi.

Cauzele Inflației

Inflația poate avea mai multe cauze, inclusiv:

- Creșterea cererii agregate – O cerere crescută pentru bunuri și servicii poate depăși oferta disponibilă.

- Creșterea costurilor de producție – Materiile prime mai scumpe, creșterea salariilor sau taxele ridicate pot duce la prețuri mai mari.

- Politici monetare expansioniste – Tipărirea excesivă de bani fără o creștere corespunzătoare a producției poate duce la inflație.

- Deficitele bugetare – Cheltuielile guvernamentale nesustenabile pot duce la creșterea prețurilor.

- Factorii externi – Creșterea prețurilor la energie, crize economice globale sau instabilitatea geopolitică pot influența inflația.

Printre cei mai importanţi enumerăm:

Creşterea salariilor într-un ritm superior creşterii productivităţii muncii

Presiunea unor costuri de producţie mari se reflectă în preţuri inflaţioniste atunci când remunerarea factorilor de producţie (în special a factorului muncă) creşte într-o proporţie superioară sporirii productivităţii lor. O politică salarială nefondată pe criterii economice va conduce la obţinerea de salarii mari, fără acoperire în planul producţiei, creându-se tensiuni inflaţioniste.

Numai atunci când dinamica salariilor este cel mult egală cu dinamica productivităţii muncii, revendicările şi creşterile salariale nu conduc la preţuri inflaţioniste.

Creşterea excesivă a profiturilor

Fenomenul apare, de regulă, în situaţia firmelor mari, de monopol sau oligopol, care impun preţuri mari la produsele vândute, preţuri care pot constitui costuri de achiziţie pentru alţi agenţi economici.

Creşterea preţurilor la materii prime şi materiale

Acest fenomen se referă, de regulă, la materiile prime, materialele, combustibilii, energia etc., care provin din importuri şi ale căror preţuri se repercutează asupra costurilor de producţie ale produselor finite indigene (inflaţie importată). Efectul inflaţionist se amplifică pe fondul devalorizării monedei naţionale, care înseamnă scumpirea importurilor şi ieftinirea exporturilor.

Politica amortizării accelerate

Practicarea unor amortismente descrescătoare pe durata normală de funcţionare a mijloacelor fixe, pentru prevenirea unei uzuri morale premature, conduce la înregistrarea unor costuri mai mari la începutul perioadei de utilizare a mijloacelor fixe.

Presiunea fiscală ridicată

Dacă impozitele directe reduc veniturile nominale disponibile şi, în consecinţă, presiunea cererii inflaţioniste, nu aceeaşi este situaţia în cazul impozitelor indirecte, care se regăsesc în preţurile de vânzare ale produselor şi orice creştere a lor afectează în mod direct nivelul acestora.

Iată cum se pot manifesta, în acelaşi timp, într-o economie, cele două forme ale inflaţiei. Analizând lucrurile în mod invers, trebuie precizat că M. Friedman consideră inflaţia prin costuri doar un fenomen întârziat al inflaţiei prin cerere.

Astfel, o inflaţie prin cerere, care înseamnă venituri din ce în ce mai mari pentru firmele producătoare şi incitaţie spre dezvoltare, poate determina, după o anumită perioadă, o creştere a producţiei şi implicit a ofertei de bunuri şi servicii. O sporire a acesteia va antrena după o perioadă mai lungă (această perioadă înseamnă ieşirea din criză şi relansarea economică) o creştere graduală a costurilor (o producţie mereu suplimentară şi deci o creştere constantă a ofertei va implica costuri marginale din ce în ce mai mari datorită reducerii resurselor).

Această evoluţie a costurilor va obliga firmele producătoare, după cum am spus, fie la o restrângere a producţiei, cu consecinţe negative asupra ocupării, fie la creşteri de preţuri ale produselor, creşteri care vor da naştere unei noi forme de inflaţie, prin costuri.

De asemenea, un puseu inflaţionist demarat printr-un exces de cerere agregată poate duce la consolidarea unor grupări de interese, care vor specula această conjunctură pentru a-şi majora veniturile, prin impunerea unor preţuri ridicate. Veniturile majorate ale acestor firme vor însemna costuri mai ridicate pentru ceilalţi agenţi economici. Din combinaţia celor două tipuri de inflaţie poate rezulta o spirală inflaţionistă greu de stopat.

De exemplu, se poate ivi situaţia ca cererea globală, impulsionată artificial de către autorităţi (de pildă în perioade electorale), să antreneze o creştere a preţurilor în anumite ramuri producătoare, ceea ce se va repercuta şi asupra unor creşteri salariale în ramurile respective, care nu vor face altceva decât să mărească costurile de producţie. Aspectul negativ apare atunci când aceste fenomene se petrec pe fondul unui volum al producţiei relativ constant, adică oferta globală este incapabilă să se adapteze la evoluţia cererii.

Creşterea costurilor va provoca o inflaţie prin costuri, adică o altă creştere de preţuri care se va adresa cererii existente. Pentru a preveni sporirea şomajului, autorităţile guvernamentale iniţiază politici monetare şi fiscale expansive care dau un nou impuls cererii. De data aceasta fenomenul este amplificat şi datorită diferenţei de dinamică dintre productivitatea muncii şi nivelul salariilor în sectorul real. Această serie de creşteri succesive ale preţurilor va înceta atunci când cererea de bunuri şi servicii se diminuează suficient de mult, astfel încât producătorii, care au ca scop principal maximizarea profiturilor, nu vor spori din nou preţurile.

Scăderii cererii globale îi va corespunde în acelaşi timp o subocupare importantă. Spirala inflaţionistă preţuri - salarii Politică economică populistă → creşteri de salarii → creşterea costurilor → creşterea preţurilor de vânzare → scăderea puterii de cumpărare a salariilor → revendicări sociale → noi majorări de salarii → o nouă majorare a costurilor → un nou puseu inflaţionist …

Fenomenul inflaţionist poate fi măsurat atât din punct de vedere absolut, cât şi relativ. La modul absolut, mărimea inflaţiei constă în diferenţa dintre cererea globală solvabilă şi oferta globală de bunuri economice de pe piaţă.

Din aceasta rezultă masa monetară care nu are acoperire în bunuri şi servicii necesare şi dorite de consumatori. La modul relativ, inflaţia se măsoară ca raport procentual între mărimea absolută arătată, adică excedentul de masă monetară, şi oferta reală de bunuri şi servicii. Pentru a surprinde amploarea fenomenului inflaţionist se mai foloseşte indicele puterii de cumpărare a banilor (Ipc), calculat pe baza indicilor de preţ (IP).

Ţinând seama de valorile pe care le au indicii de măsurare a inflaţiei şi în principal de cele ale indicelui preţurilor, literatura de specialitate prezintă următoarele forme intensive ale inflaţiei:

Inflaţia târâtoare (latentă) , caracterizată prin creşterea generalizată a preţurilor cu 3-4% anual. În condiţiile acestei forme de inflaţie se manifestă o mare încredere în monedă. Agenţii economici au tendinţa să încheie contracte pe termen lung, fiind convinşi că preţurile bunurilor pe care le vând şi le cumpără vor cunoaşte evoluţii previzibile şi moderate, iar ca regulă generală productivitatea factorului muncă depăşeşte creşterea salariilor.

De asemenea ratele dobânzilor bancare sunt reduse, creditul fiind ieftin. Este o formă a inflaţiei care permite creşterea economică neinflaţionistă şi este specifică ţărilor foarte dezvoltate.

Inflaţia moderată

Inflaţia moderată , caracterizată printr-o creştere generalizată a preţurilor de 5-10% anual. Evoluţia economiei devine preocupantă pentru toate categoriile de agenţi economici. În ţările dezvoltate ea se manifestă doar episodic, fiind însă un criteriu de performanţă pentru ţările slab dezvoltate şi cele în tranziţie, foste socialiste.

Inflația galopantă

Inflaţia galopantă, caracteristică unor creşteri de preţuri de peste 10% anual şi care este specifică, în general, ţărilor în tranziţie de la economia de comandă la economia de piaţă. Ea a fost frecvent întâlnită şi în ţările în curs de dezvoltare din Africa şi America Latină şi doar sporadic în ţările dezvoltate. În asemenea situaţie moneda naţională cunoaşte o rapidă scădere a puterii de cumpărare, rata medie a dobânzii creşte vertiginos, viteza de rotaţie a banilor se accelerează, o parte din economii sunt sustrase investiţiilor productive şi orientate spre operaţiuni speculative.

Această formă de inflaţie este sursă a unor ample dezechilibre în economie, putând conduce chiar la dublarea preţurilor în decurs de un an (deci creşteri cu 100%).

Megainflaţia

Megainflaţia, denumire relativ nouă, ce reflectă un fenomen inflaţionist foarte accentuat şi greu de stăpânit de către autorităţile guvernamentale, apărut atunci când inflaţia depăşeşte pragul formei galopante. Creşterile de preţuri se situează între 100% şi 500% anual.

Această amplitudine a inflaţiei a fost caracteristică şi ţării noastre, mai ales la începutul perioadei de tranziţie (anii 1990 - 1993). De altfel, în anul 1993 s-a înregistrat cea mai înaltă rată a inflaţiei din perioada postdecembristă, circa 395%.

Hiperinflaţia

Hiperinflaţia, caracterizată prin creşteri ameţitoare ale preţurilor, de regulă de peste 500% anual. În acest caz cererea de monedă naţională scade considerabil, o parte importantă din tranzacţii efectuându-se sub formă de troc modern (barter) sau în monedă alternativă. Salariul real al unei persoane se poate reduce lunar cu până la 50%. Aceasta este rezultatul unor schimbări radicale în viaţa economică şi politică a unei ţări.

În perioada contemporană hiperinflaţia a fost un fenomen izolat, întâlnit în unele dintre ţările în tranziţie (de ex. Polonia în anii 1998-1990, Rusia în anul 1994) şi în unele ţări din America Latină şi Asia. De regulă, ea apare acolo unde sunt conflicte militare, convulsii sociale şi interetnice de amploare şi de durată, dar şi în perioadele cu un ″stat slab″, unde se produce o convergenţă de interese între patronat şi sindicatele din unele sectoare (cu structuri monopoliste sau oligopoliste) pentru a-şi proteja interesele reciproce pe seama celorlalţi agenţi economici.

Consecinţele (efectele, costurile) inflaţiei pot fi analizate atât la nivel microeconomic, cât şi la nivel macroeconomic. Fenomen complex, care afectează structurile întregului organism economico-social, inflaţia are şi importante consecinţe. În continuare, vom prezenta câteva dintre cele mai semnificative, prin implicaţiile pe care le au asupra economiei şi societăţii în general.

Efectele Inflației

Inflația poate avea atât efecte negative, cât și efecte pozitive:

Efecte negative:

- Scăderea puterii de cumpărare a populației.

- Creșterea incertitudinii economice.

- Reducerea economiilor și a investițiilor.

- Devalorizarea monedei naționale.

- Creșterea ratelor dobânzii.

Efecte pozitive:

- Reducerea poverii datoriilor (în cazul inflației moderate).

- Stimularea producției și a consumului pe termen scurt.

Influenţa asupra consumului, economisirii şi investiţiilor

Inflaţia, prin efectul deprecierii monetare, schimbă comportamentul individual, atât în actul de consum, cât şi în cel al economisirii. Astfel, în calitate de consumatori şi pentru a atenua efectele deprecierii monedei, agenţii economici sporesc ritmul cumpărărilor, plasându-şi disponibilităţile băneşti, cu precădere în bunuri de folosinţă îndelungată sau în diferite bunuri de valoare precum obiecte din aur, opere de artă etc.

Drept urmare, procesul de economisire va avea de suferit atât ca nivel, dar mai ales ca structură. În general, inflaţia descurajează economisirea, incitând subiecţii economici să cheltuiască mai mult. Pe fondul unei inflaţii rapide, indivizii preferă satisfacţiile prezente celor viitoare, neavând certitudinea că în viitor economisirea unei părţi din venitul actual le va duce aceeaşi satisfacţie.

Acest gen de comportament conduce la modificarea structurii economisirii. Astfel, va creşte ponderea economisirii pe termen scurt şi cu caracter speculativ, în detrimentul celei pe termen lung. De aici, rezultă efectul direct şi negativ asupra investiţiilor. Sunt preferate şi chiar privilegiate investiţiile pe termen scurt, în defavoarea celor pe termen lung, mai costisitoare, dar destinate formării brute de capital în economie, unde perspectiva obţinerii de profit este mai îndepărtată. Consecinţa este apariţia unui sector terţiar supradimensionat, în care întreprinzătorii investitori ajung la profit într-un timp relativ scurt.

Literatura de specialitate nu omite faptul că s-au înregistrat şi se înregistrează fenomene de creştere economică inflaţionistă. Acest lucru este posibil şi explicabil prin preţurile relativ mari, incitante pentru producători şi prin rata medie a dobânzii mică, permisivă amortizării investiţiilor. Continuarea întreţinută a unui asemenea proces se loveşte, însă, de anumite restricţii (limite).

Economisirea forţată, prin renunţare la consum din cauza preţurilor mari, şi transformarea ei în potenţiale investiţii nu se realizează în orice condiţii. În primul rând, acest lucru se întâmplă doar în ţările dezvoltate, unde veniturile populaţiei sunt suficient de mari, încât să poată fi diminuate nominal şi real, pentru a spori economiile prin renunţare la consum.

În al doilea rând, este posibil ca celelalte efecte negative ale inflaţiei să fie mult mai mari decât efectele pozitive ale creşterii economice inflaţioniste. În concluzie, cel puţin teoretic, inflaţia nu este acceptată ca factor al creşterii economice durabile.

Efecte asupra gestiunii întreprinderii

Deprecierea monetară produsă de inflaţie conduce la devalorizarea capitalurilor şi la deformarea semnificaţiei reale a elementelor de bilanţ - activ şi pasiv. De asemenea, firmele întâmpină greutăţi în a prevedea corect raportul dintre costuri şi încasări (evoluţia cash-flow-urilor), fapt care le afectează capacitatea concurenţială pe piaţă, crescând şi gradul de incertitudine a deciziilor de investiţii. Erodarea capitalurilor incită la aplicarea amortizării accelerate, ceea ce conduce la creşterea costurilor şi, implicit, a preţurilor de producţie.

Pe de altă parte, inflaţia favorizează agenţii economici debitori, întrucât ei îşi vor plăti aceeaşi datorie cu bani a căror putere de cumpărare este mai scăzută (bani mai ieftini). Acest lucru se întâmplă atunci când dobânzile practicate de bănci sunt real-negative, adică se situează sub rata inflaţiei. Drept urmare, întreprinderile sunt tentate să se îndatoreze permanent, acest fapt comportând riscuri mai mari şi generând o reducere a cursului acţiunilor firmelor respective.

Efecte asupra repartiţiei (redistribuirii) veniturilor

Efectul redistribuirii veniturilor apare prin diferenţele dintre valoarea nominală şi cea reală. Dacă nu ar exista inflaţie, venitul nominal ar fi egal cu cel real. Inflaţia deformează raporturile dintre valoarea nominală şi cea reală, reducând puterea de cumpărare a banilor. Redistribuirea venitului se manifestă, în principal prin următoarele forme:

Prin contractele de muncă pe termen îndelungat , care, dacă se derulează în condiţiile unei rate a inflaţiei superioară celei de creştere a salariului nominal, atunci salariul real se va reduce. Aceasta înseamnă că lucrătorul salariat va primi în schimbul aceluiaşi efort, o cantitate mai mică de bunuri şi servicii. Deci, în termeni reali el pierde, iar angajatorul (patronul) câştigă.

Acest efect de redistribuire poate fi diminuat sau chiar eliminat dacă evoluţia ratei anuale a inflaţiei este anticipată corect, iar salariul nominal corelat cu aceasta (acest lucru nu face însă decât să perpetueze procesul inflaţionist, dacă salariul nominal nu este în concordanţă cu productivitatea muncii);

Prin relaţiile de împrumut, între creditori şi debitori. Şi această formă apare ca urmare a reducerii valorii reale ale banilor, adică scăderii puterii lor de cumpărare. Debitorul primeşte de la creditor un împrumut cu o anumită putere de cumpărare. El va restitui suma împrumutată peste o perioadă de timp, dar această sumă va avea o putere de cumpărare diminuată, în funcţie de nivelul ratei inflaţiei. În general, pierderea de venit real o înregistrează creditorii, care sunt, fie posesorii de economii băneşti, constituite ca depozite bancare, fie băncile care acordă împrumuturi pe diferite termene persoanelor fizice şi juridice.

Astfel, sumele băneşti păstrate în conturile bancare vor avea o putere de cumpărare mai mică peste o anumită perioadă de timp, datorită eroziunii inflaţiei. Pierderea poate fi diminuată în funcţie de nivelul ratei dobânzii nominale de piaţă (rata dobânzii nominale poate acoperi rata inflaţiei şi rata dobânzii reale). Transferul de venit real de la creditori către debitori are loc şi în alte situaţii, cum ar fi: contractele de vânzare-cumpărare şi contractele de închiriere pe termen lung, emisiunea de obligaţiuni, plasarea pe piaţă a titlurilor de stat etc.

În aceste situaţii, procesul de redistribuire este asemănător celui prezentat în cazul posesorilor de economii băneşti, care, în calitatea lor de creditori pierdeau o parte din venitul lor real, parte care era câştigată, prin intermediul inflaţiei, de debitori. Aici, o menţiune aparte se cuvine să facem asupra statului, titular al împrumutului public, care este cel mai mare debitor şi, deci, cel mai important potenţial beneficiar, în condiţii de inflaţie. Când nevoia de resurse este însă stringentă, guvernul practică niveluri înalte ale dobânzilor, protejând creditorii de efectele inflaţiei.

Prin mecanismul repercusiunii preţurilor . Semnificativ este şi faptul că cel mai afectat de inflaţie e cel aflat la capătul circuitului procesului economic - consumatorul. Intermediarii se pot apăra transmiţând povara inflaţionistă asupra preţurilor, pe care le practică şi le impun cumpărătorilor finali, care nu mai au unde să realizeze această translaţie, suportând totul pe seama veniturilor nominale disponibile.

De asemenea, creşterea inflaţionistă a preţurilor determină reducerea puterii de cumpărare a salariaţilor, în special a celor cu venituri mici şi fixe, spre deosebire de cei cu venituri variabile, a căror capacitate de cumpărare creşte sau, în cel mai rău caz, rămâne constantă, întrucât veniturile acestui grup social însoţesc creşterea preţurilor (veniturile acestora se regăsesc în structura preţurilor, care sunt suportate din greu de cei cu venituri fixe).

Prin mecanismul fiscalităţii . Statul poate câştiga de pe urma inflaţiei nu numai în calitate de debitor, ci şi în calitatea sa de încasator al impozitelor directe şi indirecte. Astfel, cu cât salariile şi profiturile cresc în mărime nominală, cu atât încasările nominale din impozite şi taxe sporesc. Procesul încasării se amplifică în condiţiile progresivităţii impunerii (de ex. impozitul pe salarii), care presupune aplicarea unor cote de impunere superioare pe măsură ce sporeşte venitul nominal, dar în aşa fel încât ponderea impozitului în materia impozabilă este din ce în ce mai mare.

În acest context, statul are de câştigat de pe urma fiscalităţii, nu doar în mărime nominală, ci şi reală.

Utilizarea forţei de muncă în condiţii de inflaţie

Cercetările economice în domeniile inflaţiei şi şomajului au demonstrat, cu suficiente argumente, că inflaţia conţine în sine factori cauzatori sau agravanţi pentru fenomenul şomaj. Aceasta, în ciuda cunoscutei relaţii (dileme) inflaţie-şomaj, desprinse din analizele lui J. M. Keynes şi A. W. Philips, care sugera la nivelul anilor '60-'70, că pentru a avea o inflaţie redusă trebuie acceptat un anumit grad de subocupare a forţei de muncă.

Astfel, după cum am spus, o inflaţie puternică poate afecta întreaga gestiune financiară a unei întreprinderi, subminându-i serios capacitatea de a investi, deci de a se dezvolta şi de a resorbi o parte din forţa de muncă disponibilizată. De asemenea, pe fondul unei creşteri generale şi accelerate a preţurilor şi a unor presiuni salariale tot mai sufocante, întreprinderile aleg cea mai facilă cale de rentabilizare a activităţii, şi anume reducerea numărului de salariaţi.

Cursul valutar şi balanţa de plăţi

Inflaţia este însoţită şi de serioase consecinţe monetar-valutare, întrucât presupune scăderea puterii de cumpărare a monedei naţionale în raport cu alte valute şi, pe această cale, determină o scădere a cursului valutar al acesteia. Un curs valutar scăzut al monedei naţionale antrenează o scumpire a importurilor, care afectează negativ balanţa de plăţi a unei ţări.

Pe de altă parte, o monedă naţională depreciată, exprimată printr-un curs valutar scăzut, deşi în aparenţă ar trebui să încurajeze exporturile, nu reuşeşte acest deziderat din cauza ofertei naţionale insuficiente (dacă suntem în situaţia unei stagflaţii sau slumpflaţii). Inflaţia va antrena mai degrabă importuri masive, pentru acoperirea cererii interne de produse, importuri care vor fi din ce în ce mai costisitoare.

Rezultatul este o dezechilibrare continuă şi accelerată a balanţei de plăţi, care va constrânge guvernele să ia măsuri drastice, ce vor avea un puternic impact social.

Consecinţe în plan social

Toate aceste consecinţe în plan economic se vor repercuta inevitabil şi în plan social, acolo unde vom întâlni stări de incertitudine şi nelinişte în rândul populaţiei, dar şi situaţii grave de sărăcie şi diferenţieri sociale, toate acestea în funcţie de intensitatea fenomenului inflaţionist. În general, când climatul social se înrăutăţeşte pe acest fond, guvernele şi celelalte autorităţi publice îşi pierd credibilitatea în rândul maselor, care vor sancţiona acest lucru în perioadele electorale.

Cum poate fi controlată inflația?

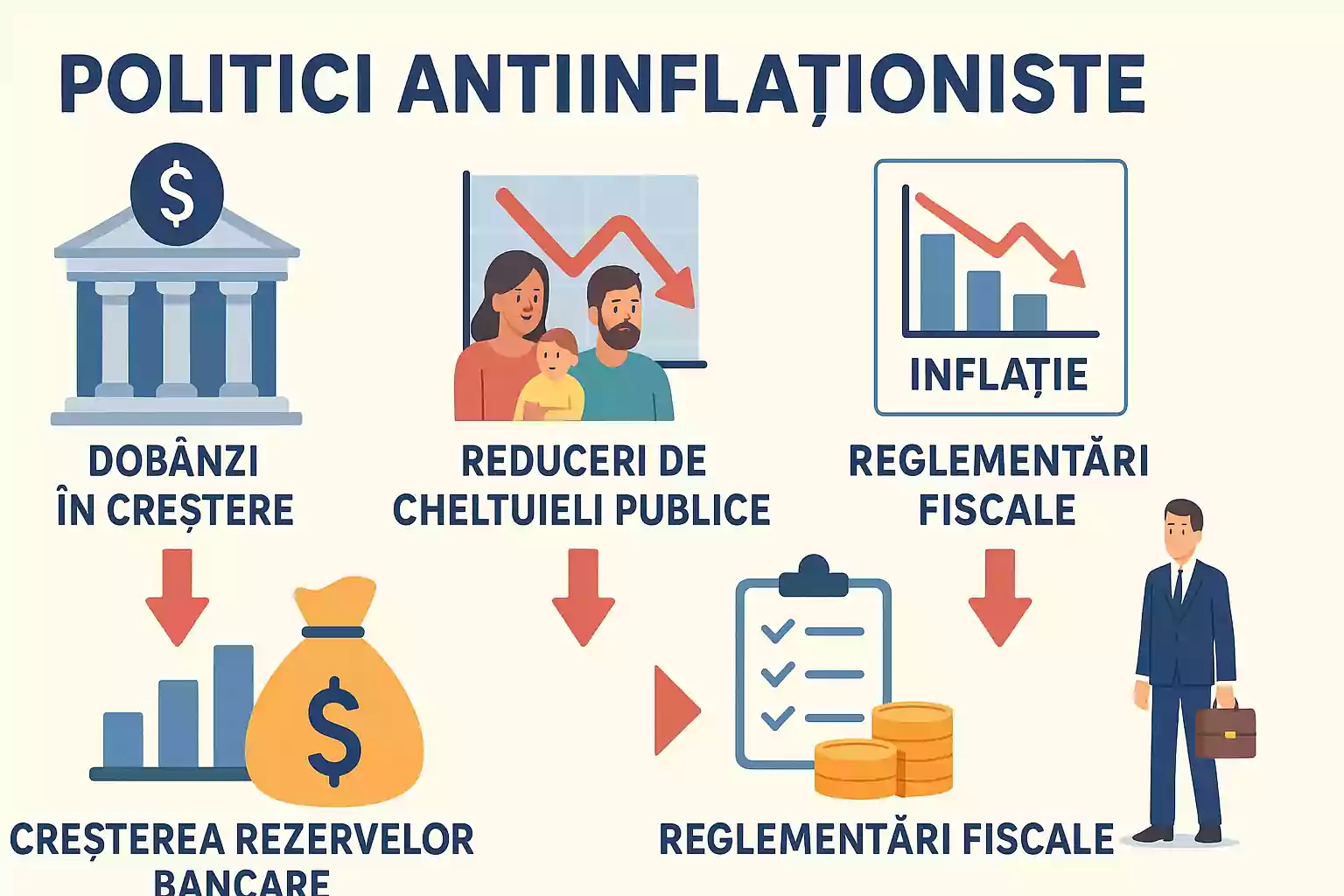

Pentru a menține stabilitatea economică, guvernele și băncile centrale adoptă diverse măsuri pentru controlul inflației:

- Politici monetare restrictive – Creșterea ratei dobânzii și reducerea masei monetare pentru a limita cererea excesivă.

- Politici fiscale prudente – Reducerea cheltuielilor guvernamentale și optimizarea impozitelor.

- Stabilizarea pieței muncii – Creșterea salariilor în conformitate cu productivitatea economică.

- Reglementarea piețelor de energie și materii prime – Pentru a limita creșterile excesive de preț.

- Creșterea producției interne – Investițiile în infrastructură și tehnologii moderne pot contribui la reducerea dependenței de importuri și la stabilizarea prețurilor.

Politici antiinflaţioniste

Datorită consecinţelor negative asupra organismului economic şi social, inflaţia constituie un obiectiv major al politicilor macroeconomice din toate ţările cu economie de piaţă. De asemenea, politicile antiinflaţioniste actuale trebuie astfel elaborate încât să combată eficient inflaţia şi, în acelaşi timp, să permită creşterea economică şi limitarea şomajului.

În mod firesc, politicile de combatere a inflaţiei sunt corelate cu cele două forme cauzale ale acestui fenomen - inflaţia prin cerere şi inflaţia prin costuri. În consecinţă, ele vizează, fie controlul cererii agregate, în sensul reducerii ei, fie controlul ofertei agregate, în sensul sporirii ei.

Controlul cererii agregate se poate realiza prin două tipuri de politici economice:

- politici bugetar-fiscale

- politici monetare.

Politicile bugetar-fiscale folosesc, de regulă, două instrumente sau pârghii de politică economică, precum: fie reducerea cheltuielilor publice, care constituie o componentă importantă a cererii agregate, fie creşterea presiunii fiscale, ceea ce reduce masa monetară destinată consumului şi investiţiilor.

Astfel, atât prin politica restrângerii cheltuielilor publice (guvernamentale), care presupune menţinerea unor deficite bugetare cât mai mici, cât şi prin politica presiunii fiscale, care înseamnă o creştere a impozitelor directe şi indirecte, se realizează aşa-numita "politică deflaţionistă".

Dacă aceleaşi pârghii se folosesc în sens invers, respectiv creşterea cheltuielilor guvernamentale şi reducerea impozitelor, atunci se are în vedere reducerea şomajului, şi constituie părţi componente ale unei politici denumite "reflaţioniste".

Politicile monetare vizează controlul masei monetare aflate în circulaţie şi au drept scop, fie blocarea (îngheţarea) masei monetare, fie reducerea acesteia în corelaţie cu nevoile circulaţiei. Ambele cerinţe se realizează prin combinarea, de către banca centrală, a următoarelor instrumente de politică monetară: manevrarea taxei rescontului, operaţiuni de open-market, variaţia cotei rezervelor obligatorii.

Manevrarea taxei de rescont reprezintă un instrument dominant al politicii monetare, datorită efectului său asupra volumului creditului ce se poate acorda într-o economie, deci asupra mărimii masei monetare, dacă se are în vedere funcţia de emisiune a creditului. Manevrarea taxei de rescont generează creşterea sau scăderea costului creditului, prin intermediul dobânzilor, fapt care se reflectă în micşorarea sau mărirea masei monetare din circulaţie, în concordanţă cu obiectivele de politică monetară ale băncii centrale.

Rescontarea reprezintă operaţiunea la vedere prin care banca centrală (de emisiune) achiziţionează de la băncile comerciale efectele de comerţ, anterior scontate de acestea, monetizându-le la o valoare diminuată cu suma ce reprezintă taxa de rescont, adică dobânda pe care o percepe banca centrală pe durata creditării băncilor comerciale, durată care se întinde până la scadenţa efectelor de comerţ preluate (cambii, bilete la ordin etc.).

În acest context, este evident faptul că nivelul taxei de rescont influenţează în mod direct taxa scontului, adică dobânda pe care băncile comerciale o percep de la deţinătorii de efecte de comerţ, atunci când aceştia doresc să transforme aceste titluri în lichidităţi, înainte de scadenţă.

De precizat, că taxa scontului este întotdeauna superioară taxei de rescont. Aşadar, banca centrală fixează nivelul taxei de rescont în funcţie de evoluţia pe care doreşte să o imprime masei monetare, prin intermediul creditului. Atunci când intenţionează o extindere a acesteia, reduce taxa de rescont, ieftinind creditul şi mărind volumul acestuia.

Dimpotrivă, când se urmăreşte o contracţie a masei monetare, măreşte taxa rescontului, scumpind astfel creditul din economie şi implicit reducând volumul acestuia. Acest instrument de politică monetară are însă o anumită limită de eficacitate, în sensul că banca centrală nu-l poate folosi decât în măsura în care băncile comerciale au nevoie de credite de refinanţare.

Operaţiunile de open-market reprezintă un alt instrument esenţial de politică monetară, la îndemâna băncilor centrale, prin intermediul căruia acestea acţionează în direcţia restrângerii sau extinderii masei monetare. Aceste operaţiuni constau în vânzarea-cumpărarea de pe piaţa monetară a unor efecte publice sau private (titluri de valoare - acţiuni, obligaţiuni), demonetizându-le, adică retrăgând o anumită cantitate de monedă, atunci când le vinde, sau, dimpotrivă, monetizându-le, adică introducând în circulaţie o cantitate suplimentară de monedă atunci când le cumpără.

În felul acesta se modifică structura masei monetare din circulaţie în defavoarea sau favoarea lichidităţii. Operaţiunile de open-market au un dublu efect: când banca centrală vinde titluri se reduce cantitatea de monedă centrală de pe piaţa monetară şi se provoacă o scădere a preţului (cursului) titlurilor tranzacţionate, iar atunci când cumpără titluri de pe piaţa monetară efectele sunt inverse. Pentru a avea însă succes, ca instrument de politică monetară, aceste operaţiuni trebuie să se desfăşoare în condiţiile unui volum suficient de mare de titluri negociabile.

Variaţia cotei rezervelor obligatorii reprezintă instrumentul de politică monetară cel mai generalizat, adică folosit de către autorităţile monetare din aproape toate ţările industrializate.

Politica rezervelor obligatorii, promovată de banca centrală, constă în obligaţia pe care o au băncile comerciale de a-şi constitui rezerve minime obligatorii, într-un cont nepurtător de dobândă deschis la banca centrală. Aceasta din urmă stabileşte cuantumul acestor rezerve, prin aplicarea unei cote procentuale la totalul resurselor atrase de băncile comerciale. Această măsură are, pe de o parte, un caracter prudenţial, mărind gradul de lichiditate al băncilor comerciale, iar pe de altă parte, diminuează resursele de creditare ale acestor bănci şi, implicit, capacitatea lor de a crea monedă prin credit.

Banca centrală poate, deci, influenţa sporirea sau reducerea ofertei de monedă scripturală din partea băncilor comerciale, prin diminuarea, respectiv majorarea cotei (procentului) rezervelor obligatorii. Variaţia cotei rezervelor obligatorii este un instrument de politică monetară restrictivă, foarte eficace, întrucât afectează direct multiplicatorul creditului.

Controlul ofertei agregate presupune susţinerea ofertei din economie, acţionând asupra tuturor cauzelor care conduc la scăderea sau stagnarea producţiei naţionale. În acest context, trebuie precizat că unele din măsurile menite să ajute la relansarea ofertei globale sunt contrare celor aplicate pentru restrângerea cererii globale din economie. Altfel spus, în anumite situaţii, stimularea ofertei globale pe termen mediu şi lung nu se poate realiza fără anumite impulsuri pe termen scurt date cererii globale. Iată de ce este foarte important, ca autorităţile guvernamentale şi politice ale unei ţări să elaboreze politici antiinflaţioniste bine fundamentate teoretic şi ştiinţific şi, mai ales, bine ancorate în realităţile ţării respective.

Cunoaşterea profundă şi analiza riguroasă a mecanismului şi cauzelor fenomenului pot conduce la adoptarea acelor decizii de politică macroeconomică, care să contracareze eficient acest efect al dezechilibrelor din economie - inflaţia.

Între măsurile de sprijinire a ofertei agregate dintr-o economie se pot enumera, ca principale, următoarele:

- ieftinirea creditelor, prin scăderea ratei medii a dobânzii pe piaţa monetară, şi acordarea acestora, cu prioritate, în scopuri productive şi acelor agenţi economici care prezintă planuri de afaceri viabile. Consecinţele acestei măsuri vor fi, atât o creştere a volumului investiţiilor în economie, cât şi o punere la timp în funcţiune a obiectivelor de investiţii;

- acordarea unor facilităţi fiscale, care pot însemna: scutiri sau reduceri de impozite în primii ani de activitate; reduceri de impozite pentru profiturile reinvestite; scutiri temporare de la plata impozitului pe profit pentru investiţiile de capital străin; aplicarea sistemului de amortizare accelerată a capitalului fix; reducerea taxelor vamale la unele materii prime provenite din import şi înglobate în produsele destinate pieţei interne; reducerea taxelor vamale la unele produse finite provenite din import ş.a. -

- reducerea costurilor de producţie, deziderat care poate fi realizat prin eforturile şi implicarea directă a agenţilor economici. Aceştia trebuie să ia în considerare, atât achiziţionarea de factori de producţie la preţurile cele mai mici de pe piaţă (fără a fi însă afectată calitatea acestora), cât şi creşterea randamentului acestor factori (creşterea productivităţii muncii, creşterea eficienţei capitalului fix, reducerea consumurilor specifice de materii prime şi materiale, creşterea vitezei de rotaţie a capitalului circulant etc.).

Toate acestea conduc la o reducere a costurilor pe unitatea de produs. De asemenea, în această direcţie trebuie să se manifeste şi rolul statului, atât pentru descurajarea monopolurilor şi oligopolurilor, cât şi pentru întărirea şi respectarea concurenţei loiale şi sancţionarea celei neloiale.

În final, trebuie precizat că inflaţia rămâne un fenomen deosebit de complex şi, încă, insuficient cunoscut, fapt reflectat atât de teoria, cât şi practica economică mondială. În acest context, nu există o soluţie unică şi magică de combatere a acestui fenomen pretutindeni. Soluţiile pot fi diferite, în funcţie de realităţile şi tradiţiile fiecărei ţări.

Întrebări frecvente despre inflație

1. Ce este inflația și cum afectează economia?

Inflația este creșterea generalizată și susținută a prețurilor bunurilor și serviciilor, care reduce puterea de cumpărare a monedei și afectează consumul, investițiile și echilibrul economic.

2. Care sunt principalele cauze ale inflației?

Inflația poate fi cauzată de creșterea cererii agregate, creșterea costurilor de producție, politici monetare expansioniste, deficite bugetare sau factori externi precum creșterea prețurilor la energie.

3. Ce tipuri de inflație există?

Principalele tipuri de inflație sunt: inflația moderată, galopantă, hiperinflația, inflația prin cerere, inflația prin costuri și inflația monetară (prin monedă sau credit).

4. Cum poate fi controlată inflația?

Inflația este controlată prin politici monetare restrictive (dobânzi ridicate), politici fiscale prudente, susținerea producției interne, reglementarea prețurilor și stabilizarea pieței muncii.

5. Ce efecte are inflația asupra populației și companiilor?

Inflația poate reduce puterea de cumpărare, distorsiona veniturile, descuraja economisirea, afecta investițiile și spori incertitudinea economică, dar poate și reduce povara datoriilor pe termen scurt.

Concluzie

Inflația este un fenomen economic complex care necesită o gestionare atentă pentru a preveni efectele negative asupra economiei și populației. Prin aplicarea unor politici economice echilibrate, guvernele pot menține stabilitatea prețurilor și asigura o creștere economică sustenabilă.

Monitorizarea atentă a inflației este esențială pentru consumatori, investitori și decidenți politici, deoarece influențează direct bunăstarea financiară și evoluția economiei naționale.