Sistemul veniturilor publice

- Detalii

- Categorie: Finante Publice

- Accesări: 23,117

Veniturile publice includ resursele financiare ale administraţiei de stat, ale asigurărilor sociale de stat şi ale instituţiilor publice cu caracter autonom. Dimensiunea şi structura lor depind de un complex de factori, in care se includ:

- factori economici, concretizaţi in produsul intern brut şi dinamica sa;

- factori monetari, de tipul masă monetară, credit, dobandă, concretizaţi in preţ şi evoluţia sa;

- factori sociali, respectiv educaţionali, culturali, de sănătate ş.a.;

- factori demografici, concretizaţi in numărul şi structura populaţiei şi care determină numărul contribuabilor;

- factori politici şi militari;

- factori financiari, care se concretizează in dimensiunea cheltuielilor publice.

Veniturile publice pot fi structurate după mai multe criterii:

Conţinutul economic al veniturilor:

- venituri fiscale, adică prelevări cu caracter obligatoriu, stabilite prin lege şi care au, de aceea, o flexibilitate redusă (condiţiile lor nu se pot modifica decat prin lege);

- resurse de trezorerie, adică imprumuturi pe termen scurt (sub forma certificatelor de depozit, bonurilor de tezaur ş.a.) efectuate de Ministerul Finanţelor pentru acoperirea deficitelor temporare (goluri de casă) ale bugetelor din sistemul bugetului de stat;

- imprumuturi publice pe termen mediu sau lung, sub forma obligaţiunilor de stat sau a unor credite preluate de la organisme financiare internaţionale, state, bănci sau consorţii bancare;

- emisiune monetară fără acoperire, cu scopul de a finanţa deficitul bugetar şi care generează inflaţie;

Ritmicitatea incasării:

- venituri ordinare sau curente, care sunt obţinute de stat in mod obişnuit (venituri fiscale, venituri din sectorul public etc.);

- venituri extraordinare, la care se recurge in situaţii deosebite (imprumuturi, transferuri, ajutoare etc.);

Provenienţa:

- venituri interne, provenite din economia naţională;

- venituri externe, provenite din străinătate;

Nivelul de referinţă:

- venituri ale bugetului de stat;

- venituri ale asigurărilor sociale de stat;

- venituri cu destinaţie specială, pentru acoperirea cheltuielilor din fonduri speciale;

- venituri ale bugetelor locale.

Structura veniturilor bugetare totale, conform bugetului aprobat in anul 2004, include:

Venituri curente, din care:

A. Venituri fiscale, din care:

Impozite directe:

- impozit pe profit;

- impozit pe salarii şi venituri, din care -cote şi sume defalcate pentru bugetele locale (se scad);

- alte impozite directe;

- contribuţii;

Impozite indirecte, din care:

- TVA, din care: incasat, sume defalcate pentru bugetele locale (se scad);

- accize;

- taxe vamale;

- alte impozite indirecte;

B. Venituri nefiscale;

Venituri din capital

Incasări din rambursarea imprumuturilor acordate

Veniturile fiscale , ca cele ce reprezintă cea mai insemnată parte a veniturilor publice, sunt clasificate la randul lor după mai multe criterii:

caracteristicile de fond şi formă:

- impozite directe, stabilite pentru fiecare contribuabil in parte, nominal, aşezate pe venit şi/sau pe avere;

- impozite indirecte, stabilite pe consumul de bunuri şi servicii, nepersonalizate, aşezate pe cheltuieli;

obiectul impunerii:

- impozite pe venit;

- impozite pe avere;

- impozite pe consum;

scopul urmărit:

- impozite financiare, instituite pentru acoperirea cheltuielilor statului;

- impozite de ordine, instituite pentru limitarea unor acţiuni sau pentru realizarea unor obiective, altele decat cele fiscale, de exemplu: suprataxele pentru limitarea consumului de tutun, impozitele pentru fondurile speciale;

frecvenţa incasării:

- impozite permanente sau ordinare, care au caracter peren şi se incasează periodic;

- impozite incidentale sau extraordinare, care se instituie pentru perioade determinate şi au de regulă un scop strict precizat care, odată realizat, determină desfiinţarea respectivului impozit;

instituţia administratoare:

- impozite ale administraţiei centrale, incasate direct la bugetul de stat, din care se pot stabili nivele sau cuantumuri ce pot fi reţinute de organele locale; de exemplu, impozitul pe salarii pentru care, prin legea bugetului, se stabileşte ce judeţe şi in ce cotă işi pot reţine o parte din impozitul pe salarii colectat de la unităţile rezidente in respectivul judeţ;

- impozite ale administraţiei locale, care se incasează de către organul local care le-a iniţiat.

Impozitele directe, la randul lor, se clasifică după obiectul impunerii in:

- impozite reale, aşezate pe obiecte şi care nu ţin seama de situaţia personală a contribuabilului, cum sunt: impozitul funciar, impozitul pe clădiri, impozitul pe activităţi industriale şi comerciale şi profesii libere, impozitul pe capitalul mobiliar sau bănesc;

- impozite personale, aşezate pe venit sau pe avere şi care ţin seama de situaţia personală a contribuabilului.

Impozitele indirecte, la randul lor, se clasifică după forma lor in:

- taxe de consum;

- venituri din monopoluri fiscale;

- taxe vamale;

- taxe de timbru şi de inregistrare.

Impunerea fiscală şi principiile ei

Caracteristicile, rolul şi dimensiunea impunerii fiscale

Impunerea fiscală este o formă de constituire a unei părţi din veniturile statului, caracterizată prin prelevarea conform legii a unei părţi din veniturile sau averea persoanelor fizice sau juridice in vederea acoperirii cheltuielilor publice.

Persoanele fizice sau juridice in cauză sunt, in principal, cetăţeni romani sau agenţi economici cu domiciliul in Romania, dar pot fi şi cetăţeni străini sau agenţi economici străini care desfăşoară activitate in Romania, in măsura in care ei dobandesc venituri sau posedă averi in ţara noastră. Toţi cei de la care se percep impozite sunt numiţi generic contribuabili. Pentru contribuabilii străini există o reglementare specială, reprezentand acordul intre Romania şi ţara de origine a respectivului contribuabil privind evitarea dublei impuneri juridice internaţionale. Ca rezultat al impunerii fiscale se formează veniturile fiscale ale statului, in principal sub forma impozitelor şi taxelor.

Impunerea fiscală are următoarele caracteristici:

- este obligatorie , in sensul că este efect al legii, lege care precizează la cine se referă, in legătură cu ce se stabileşte etc. Introducerea unei legi referitoare la impunere se poate face numai de organul legislativ naţional (parlamentul) sau de consiliile locale in limitele stabilite de parlament.

- are titlu definitiv şi nerambursabil, ceea ce inseamnă că, dacă plata impozitului/taxei a fost făcută conform legii, contribuabilul nu o poate reclama sau redobandi in nici un fel.

- este fără contraprestaţie, ceea ce inseamnă că in schimbul plăţii impozitului/taxei nu se poate pretinde un serviciu imediat, direct şi echivalent. In legătură cu aceasta, nu poate fi insă exclusă pretenţia pe care un contribuabil o poate avea, in mod cu totul indreptăţit, faţă de stat, de a beneficia şi el (contribuabilul) de efectele pe care le are sau ar trebui să le aibă pentru cetăţean indeplinirea de către stat a funcţiilor sale.

Veniturile fiscale, şi mai cu seamă impozitele, indeplinesc in societate un rol complex, financiar, economic şi social.

Rolul financiar al impozitelor se exprimă in faptul că ele reprezintă principalul mijloc de formare a veniturilor statului, reprezentand in mod frecvent peste 90% din totalul acestora.

Rolul economic al impozitelor se concretizează in faptul că, prin tipologia şi dimensiunea lor, ca şi prin inlesnirile şi inăspririle fiscale, statul poate incuraja sau nu activitatea economică.

Rolul social al impozitelor se concretizează in posibilitatea, pe care o dobandeşte statul, de a redistribui produsul social .

Dimensiunea şi amploarea impunerii fiscale sunt diferenţiate spaţial(geografic, pe ţări) şi temporal şi sunt marcate de anumite limite determinate de :

- factori interni sistemului de impunere (progresivitatea cotelor de impunere, materia impozabilă, nivelul mediu al impunerii etc.);

- factori externi sistemului de impunere (nivelul per capita al produsului intern brut, suportabilitatea impunerii, amploarea angajării statului in soluţionarea problemelor economico-sociale, natura regimului politic ş.a.).

Progresivitatea cotelor de impunere este de multe ori esenţială pentru o repartizare cat mai echitabilă a „poverii fiscale”. In acest sens este recomandabil ca impunerea să nu se facă in cotă unică, ci să fie prevăzute cote diferenţiate care să ţină seama şi de puterea economică a contribuabilului (veniturile/averea sa), dar şi de situaţia sa socială (intreţine o familie numeroasă, este singurul intreţinător, face parte dintr-o categorie defavorizată ş.a.).

Diferenţierea excesivă este la fel de contraproductivă ca şi nediferenţierea, deoarece creează dificultăţi in procesul de percepere, dar şi condiţii pentru evaziune. In acest sens este negativ exemplul impozitului pe profit in Romania, care in 1991 era aşezat şi perceput in cateva zeci de cote, iar din 1996 s-a introdus o cotă quasigenerală de 38%, cu două excepţii: 25% - cea pentru agenţii economici cu ponderea activităţii de gen agricol de peste 80% şi 62,5% - cea pentru agenţii economici in a căror activitate jocurile de noroc aveau o pondere de peste 80%. Incepand cu anul 2000 se diminuează cota la 25%, dar se păstrează qvasiunicitatea ei generatoare, aşa cum am mai spus, de inechitate fiscală.

Suportabilitatea impunerii exprimă gradul sau nivelul fiscalităţii şi se determină pe baza indicatorului rata fiscalităţii:

rf = VF . PIB , (1.1)

unde:

VF = veniturile fiscale ale statului,

PIB = produsul intern brut.

Acest indicator este de factură macroeconomică şi caracterizează media „poverii fiscale” intr-o ţară. In veniturile fiscale se pot sau nu include contribuţiile pentru securitatea socială, avand in vedere că acestea sunt afectate (au o destinaţie specială) şi sunt, de regulă, gestionate printr-un buget special. Ponderea acestor contribuţii in veniturile fiscale este extrem de diferenţiată pe ţări, amplitudinea de variaţie fiind intre 0% şi 40%.

Rata fiscalităţii, incluzand contribuţiile pentru securitatea socială, se situează pentru marea majoritate a ţărilor europene membre OCDE in jur de 45%, iar pentru ţări dezvoltate neeuropene de la circa 25% (SUA, Japonia) pană la circa 35% (Canada, Noua Zeelandă). In Romania această cotă a oscilat in ultimii ani in jur de 34%.

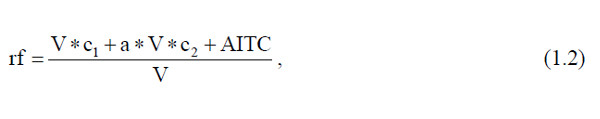

La nivel de contribuabil, rata fiscalităţii trebuie să se calculeze ţinand seama de veniturile acestuia şi de suma diferitelor impozite pe care acesta le suportă:

unde:

V = veniturile contribuabilului,

1 c = cota medie de impunere a venitului,

a = ponderea consumului de bunuri şi servicii in total venit,

2 c = cota medie de impunere a consumului,

AITC = alte impozite, taxe şi contribuţii (pe imobile, pe terenuri, pe autoturism, impozite şi taxe locale, contribuţii pentru asigurări sociale şi de sănătate etc.).

In ce priveşte impactul impozitelor pe consum, acesta este in raport direct cu ponderea consumului in total venit şi, din acest motiv, este cu atat mai mare cu cat venitul este mai mic, intrucat ponderea consumului in venit este cu atat mai mare cu cat venitul este mai mic şi tinde să crească, pentru majoritatea contribuabililor, odată cu rata inflaţiei. Pentru cazul salariului mediu pe economie (Romania, 2003) şi a unei rate a consumului de circa 80%, impozitul pe salariu contribuie la rata fiscalităţii cu circa 23%, iar taxa pe valoare adăugată cu circa 15%, ceea ce aduce gradul de fiscalitate la minim 40%.

Nivelul mediu al impunerii are relevanţă nu numai pentru contribuabil, ci şi pentru buget. Pentru contribuabil, un nivel ridicat al impunerii inseamnă o „povară fiscală” mai mare, o diminuare a puterii de cumpărare a veniturilor sale, dar şi un raport impozite/risc de evaziune care poate indemna la asumarea acestui risc. Această situaţie generează un efect nefavorabil asupra veniturilor bugetare.

Nivelul ridicat de impunere are şi efectul de descurajare a acţiunii economice, fapt ce ingustează baza de impozitare sau materia impozabilă, determinand alte efecte negative asupra veniturilor bugetare.

Din punct de vedere al bugetului, insuficienţa veniturilor sau creşterea lor nesatisfăcătoare determină tendinţa de creştere a nivelului de impunere, fie prin creşterea cotelor de impunere la impozitele deja existente, fie prin introducerea unor noi impozite, ceea ce poate relansa efectul de „rezistenţă” şi genera, implicit, un „cerc vicios”. In general, ingreunarea fiscalităţii atrage după sine franarea sau chiar „ingheţarea” activităţii economice, cu efecte nefavorabile atat in ceea ce priveşte starea economiei in ansamblu, cat şi in ceea ce priveşte, in particular, starea bugetului şi a agentului economic contribuabil.

Pe de altă parte, relaxarea fiscală este, in genere, benefică pentru toţi factorii implicaţi. Istoria economiei menţionează numeroase imprejurări in care creşterea „apăsării fiscale” a generat tensiuni economice şi sociale, după cum inlesnirile şi scutirile fiscale au determinat inviorarea activităţii economice. In zilele noastre, „paradisurile fiscale” sunt un exemplu viu al infloririi economice de care se bucură ţările care promovează o astfel de politică, in pofida restricţiilor (uneori presiunilor) pe care toate ţările partenere le practică in raporturile cu ele.

Pentru determinarea unui nivel de impunere rezonabil teoria financiară propune diferite soluţii. O măsură a acestui nivel o furnizează modelul lui Arthur

Laffer al cărui obiect este determinarea unui nivel de impunere zis optim, deoarece realizează maximum de incasări fiscale in condiţii de echilibru general cerere/ofertă. Echilibrul general cerere/ofertă este construit pe egalitatea cererii globale şi a ofertei globale, introduse ca funcţii de preţ:

C = C(p) C. < 0 (2.1)

O = O(p) O. > 0 (2.2)

C = O, (2.3)

unde:

C = cererea globală,

p = nivelul preţurilor,

O = oferta globală,

C(·) = funcţia de cerere,

O(·) = funcţia de ofertă.

Pe baza ecuaţiei de echilibru (2.3) se formează o ecuaţie a cărei variabilă este preţul şi care acceptă cel puţin o soluţie datorită caracteristicilor celor două funcţii componente. Fie p* soluţia, al cărei sens economic este de preţ de echilibru. Pe baza lui se pot determina nivelurile de echilibru ale cererii şi ofertei, respectiv

C(p*) şi O(p*) sau C* şi O*.

In acest echilibru intervine statul cu impozite, care vor determina modificarea punctului de echilibru. Introducerea impozitelor se face sub forma unei accize, definită ca impozit pe unitatea de produs desfăcută (vandută şi cumpărată).

Dacă inţelesul accizei se consideră stricto sensu, atunci definirea ei pe unitatea de produs desfăcută se face prin insăşi legea care introduce acciza. Dacă inţelesul ei se consideră, prin extensie, ca fiind orice impozit sau taxă, atunci determinarea ei pe unitatea de produs desfăcută nu este dificilă intrucat agentul economic ştie şi care este cuantumul impozitului in cauză, şi care este volumul său de activitate (producţia desfăcută); acciza pe unitatea de produs desfăcută va fi raportul dintre cei doi indicatori menţionaţi anterior.

Tendinţa ofertantului, referitor la impozitele pe care le plăteşte, este de a incerca să le recupereze de la cumpărător prin preţul/tariful produsului/serviciului pe care i-l oferă. Acest lucru este posibil prin creşterea preţului de vanzare, dar este limitat de cel puţin două condiţii:

- mărirea preţului il poate pune pe ofertant in situaţia de necompetitivitate faţă de ceilalţi ofertanţi, dacă aceştia nu practică aceiaşi manevră sau o practică limitat;

- mărirea preţului poate micşora cererea, reducandu-i ofertantului incasările, incasări din care va trebui să suporte un volum total de impozite similar sau diminuat intr-o măsură mai mică (impozitul pe avere, de pildă, nu se modifică in raport cu veniturile).

In cazul opţiunii de majorare a preţului, consecutiv introducerii unui impozit pe care trebuie să-l plătească, ofertantul va porni, la limită, de la ipoteza menţinerii cel puţin a profitului obţinut anterior apariţiei respectivului impozit.

Volumul fizic al activităţii sale nu va creşte, ceea ce inseamnă păstrarea la acelaşi nivel CT a cheltuielilor ocazionate de activitatea sa; va creşte, in schimb, venitul incasat, de la mărimea V anterioară introducerii impozitului, la VM ulterioară acestui fapt, ca rezultat al majorării preţului unitar de vanzare. Profitul iniţial are mărimea V − CT, iar cel ulterior VM-CT-c*(VM-CT),

unde c este cota de impunere aferentă impozitului nou introdus. Pe baza ipotezei de egalitate a celor două profituri avem:

V − CT = VM − CT − c ∗ (VM − CT) , (3.1)

din care se obţine mărimea venitului modificat/majorat, respectiv ulterior introducerii noului impozit:

VM = (V − c ∗ CT) (1 − c) , (3.2)

unde avem următoarea restricţie c∈(0,1) .

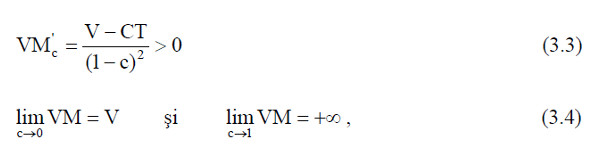

VM este o funcţie crescătoare in c, cu alte cuvinte cu cat cota de impunere este mai mare, cu atat creşterea venitului (prin preţ), inclusiv a preţului unitar de vanzare, este mai mare:

adică VM∈(V,+∞) .

In cazul opţiunii de majorare a preţului, ofertantul va lucra cu două categorii de preţuri:

- un preţ de piaţă, fie pp, in care este inclus cuantumul unitar al impozitului T şi care va fi preţul la care cumpărătorul achiziţionează produsul;

- un preţ de gestiune, fie pg, in care nu este inclus impozitul:

pg = pp – T (4)

Preţul de gestiune este un preţ de calcul al profitului obţinut de ofertant, care in calculele sale de eficienţă nu poate conta pe mărimea T a impozitului ce trebuie virat necondiţionat către bugetul statului. Oferta sa va fi determinată tocmai de acest preţ de gestiune, din care el suportă cheltuielile privind activitatea şi obţine profitul scontat (in sensul de profit obşnuit, care ii motivează efortul de iniţiere, desfăşurare şi continuare a respectivei activităţi).

Modelul Laffer cuprinde următoarele relaţii similare celor ce descriu echilibrul global cerere/ofertă (2.1) – (2.3):

- funcţia cererii, definită prin preţul de piaţă:

C = C(pp) C ′ < 0 (5.1)

- funcţia ofertei, definită prin preţul de gestiune:

O = O(pg) O ′ > 0 (5.2)

- relaţia intre cele două preţuri, conform (4)

- ecuaţia echilibrului global, conform (92.3).

Ecuaţia de echilibru se scrie, ţinand seama şi de (4):

C(pg + T) = O (pg), (5.3)

din care se determină preţul de gestiune la echilibru ca funcţie de acciză:

pg ∗ = pg(T) (5.4)

Pe baza relaţiilor (5.1) şi (5.2) se pot determina cererea şi oferta de echilibru ca funcţii de acciză:

C ∗ = C(T + pg(T)) (5.5)

O ∗ = O(pg(T)) , (5.6)

pentru care, in plus, avem:

C ∗ = O ∗ , (5.7)

reprezentand volumul de echilibru al activităţii economice. Deoarece acciza este definită pe unitatea de produs desfăcută, se poate scrie expresia veniturilor bugetare VB, pe care statul le doreşte maxime:

maxVB = maxT ∗ C(T + pg(T)) (5.8.1)

sau

maxVB = maxT ∗ O(pg(T)) , (5.8.2)

din care rezultă că veniturile bugetare sunt funcţie de acciză:

maxVB = maxVB(T) (5.8.3)

Condiţia de maxim revine la:

VB T = 0 (5.9.1)

VBT < 0 , (5.9.2)

astfel incat din (5.9.1), ca ecuaţie in raport cu acciza, se poate determina nivelul ei optim T*, in sensul că maximizează incasările bugetare in condiţiile echilibrului global cerere/ofertă.

Cu ajutorul lui T* se determină succesiv nivelele de „optim” ale venitului bugetar (VB*), ale celor două preţuri (pg* şi pp*) şi ale volumului cererii şi ofertei (C* şi O*).

Modelul permite şi determinarea incidenţei accizei, adică a măsurii in care ea este suportată de cumpărător, respectiv de ofertant. Incidenţa se calculează ca pondere a sumei totale plătite de cumpărători, respectiv de ofertanţi, in total incasare bugetară:

unde:

a = incidenţa accizei asupra cumpărătorului,

b = incidenţa accizei asupra ofertantului.

Introducerea accizei conduce la cateva relaţii de ordine privind preţurile

in modelul Laffer faţă de modelul (2.1) - (2.3) in care nu apare acciza:

pp ∗ > p ∗ şi pg ∗ < p ∗ (5.11.1)

C ∗ < C ∗ L şi O ∗ < O ∗ L , (5.11.2)

unde, pentru cerere şi ofertă, indicele L semnifică nivelul lor conform modelului Laffer, iar lipsa acestui indice indică nivelul acestora in condiţiile modelului fără acciză (2.1) - (2.3).

Elementele impozitului

Impunerea fiscală este introdusă prin lege, care precizează pentru fiecare impozit in parte care sunt contribuabilii, materia impozabilă, mărimea relativă a impozitului, termenele de plată, sancţiunile referitoare la sustragere. Prin aceasta se realizează, totodată, punerea in cunoştinţă atat a organelor fiscale, cat şi a contribuabililor, care, in plus, pentru anumite impozite, sunt incunoştiinţaţi şi in mod expres prin avize intocmite şi expediate prin grija organelor fiscale locale. Informaţiile cuprinse in legile ce reglementează impunerea fiscală include elementele caracteristice fiecărui impozit introdus in practica fiscală curentă a ţării.

Subiectul impozitului este persoana fizică sau juridică pentru care legea stabileşte obligativitatea de plată a impozitului, adică ceea ce se numeşte curent contribuabil. In anumite cazuri, legea stabileşte un terţ, imputernicit şi obligat să reţină impozitul şi să-l verse la buget. De pildă, in cazul impozitului pe salariu, salariatul este subiect, el plăteşte impozitul din salariul său, dar reţinerea şi virarea la buget revine celui care l-a angajat.

Suportatorul impozitului este persoana fizică sau juridică ce suportă efectiv plata impozitului. Se mai numeşte destinatar, deoarece impozitul in cauză este virat spre respectiva persoană, pentru a fi suportat. De pildă, in cazul taxei pe valoarea adăugată, impozitul este perceput (datorat, calculat şi vărsat la buget) de vanzătorul unui produs, care este subiect al acestei taxe. Prin preţ, insă, acesta poate vira taxa in sarcina cumpărătorului, care este suportatorul acesteia.

Obiectul impozitului este materia supusă impozitării: venitul, averea, obiectul vandut/cumpărat, bunul importat etc.

Sursa impozitului arată din ce anume se plăteşte impozitul, ceea ce in mod obişnuit este venitul contribuabilului. Sursa poate să coincidă sau nu cu obiectul impozitului. La impozitele pe venit, cele două elemente coincid; in schimb, la impozitele pe avere ele nu coincid de obicei, deoarece numai in cazuri de excepţie contribuabilul işi diminuează averea prin vanzarea unei părţi a acesteia cu scopul de a-şi achita impozitul aferent.

Unitatea de impunere este unitatea de măsură cu care se determină dimensiunea materiei impozabile. De pildă, in cazul impozitului pe teren aceasta este metrul pătrat pentru terenurile intravilane cu alte destinaţii decat cele agricole şi hectarul pentru terenurile agricole.

Cota impozitului reprezintă impozitul aferent unităţii de impunere. Această cotă poate fi stabilită ca sumă fixă sau ca o cotă procentuală (constantă, progresivă sau regresivă).

Asieta este totalitatea măsurilor pe care organele fiscale le iau in vederea aşezării impozitului pentru fiecare subiect in parte: identificarea obiectului, stabilirea mărimii sale şi calculul impozitului datorat.

Termenul de plată reprezintă data pană la care impozitul trebuie să fie achitat. Pentru impozitele introduse in legătură cu obiecte ce prezintă repetabilitate pe parcursul anului (salariul, profitul, vanzările de produse etc.) se stabilesc termene repetitive legate de data constituirii obiectului impozitului: data plăţii salariului, data inchiderii gestiunii lunare etc. Pentru impozitele introduse in legătură cu obiecte a căror modificare de volum este mai rară se fixează o dată sau cateva date pe parcursul anului, la care plata se poate face integral, eventual in tranşe.

Legea menţionează pentru fiecare tip de impozit sancţiunile care vor fi sup ortate de subiect in caz de nerespectare a termenelor de plată: majorări, popriri, sechestru, scoaterea la licitaţie, amenzi penale şi, in cazuri extreme (evaziune intenţionată sau frauduloasă), privarea de libertate.

Principiile impunerii fiscale

Impunerea fiscală este un complex de măsuri şi operaţiuni, efectuate in baza legii, care au ca scop stabilirea impozitului ce revine in sarcina unei persoane fizice sau juridice. Impunerea fiscală include o latură politică, prin care se stabileşte cine şi pentru ce plăteşte impozitul, şi o latură tehnică, adică metodele şi tehnicile prin care se măsoară obiectul impunerii şi se determină cuantumul impozitului.

Prin fiscalitate statul incearcă să realizeze un echilibru intre eficienţă şi echitate. Pe de o parte, statul trebuie să asigure prin fiscalitate colectarea fondurilor pentru realizarea programelor sociale, economice, de colaborare internaţională ş.a.

Pe de altă parte, fiscalitatea trebuie organizată astfel incat să nu apese pe cei defavorizaţi, ceea ce revine la realizarea unei redistribuiri a veniturilor. Referitor la eficienţă şi echitate, unele teorii economico-financiare pun accent pe eficienţă (monetarismul, liberalismul ş.a.), iar altele pe echitate (social-democraţia, democraţia creştină ş.a.). Impunerea fiscală se realizează in virtutea unor principii care, in timp, au fost formulate de către mai mulţi economişti.

Adam Smith a formulat la inceputul secolului al XIX-lea următoarele principii ale impunerii: justa impunere (echitatea fiscală), certitudinea impunerii, comoditatea perceperii impozitului şi randamentul impozitelor.

Maurice Allais, laureat al Premiului Nobel, a formulat in anii ’70 următoarele principii ale impunerii: individualitatea, nediscriminarea, impersonalitatea, neutralitatea, legitimitatea şi lipsa arbitrariului.

In teoria modernă a finanţelor sunt formulate şi acceptate principii de echitate fiscală, principii de politică financiară, principii de politică economică şi principii social-politice, fiecare concretizat in cateva componente care precizează anumite laturi şi atribute ale conţinutului acestora.

Principii de echitate fiscal

Echitatea fiscală inseamnă dreptate socială in materie de impunere fiscală. Pentru aceasta sunt formulate principiile:

- impunerea diferenţiată a veniturilor şi averii;

- minimul neimpozabil.

Realizarea acestor principii presupune indeplinirea cumulativă a următoarelor condiţii:

- stabilirea cuantumului de venit ce se consideră că este suficient pentru satisfacerea nevoilor de trai strict necesare; această condiţie este activă numai pentru impozitele directe, nu şi pentru cele indirecte;

- stabilirea puterii contributive, care se determină pentru fiecare plătitor in parte in raport cu puterea economică a acestuia (venit sau avere) şi cu situaţia personală (familială, socială, varstă ş.a.);

- corelarea sarcinilor fiscale in cadrul aceleiaşi categorii de contribuabili şi intre diferite categorii de contribuabili;

- impunerea să fie generală, adică să fie plătitori toţi cei ce posedă un venit sau o avere situate peste un anumit nivel.

Cuantificarea cerinţelor principiilor de echitate fiscală se poate realiza in contextul teoriei utilităţii, prin definirea funcţiei de utilitate in raport cu venitul, funcţie care exprimă comportamentul contribuabilului faţă de venitul său:

U = U(V) U ′ > 0 şi U ′′ < 0 , (6)

unde:

U = utilitatea,

U(·) = funcţia de utilitate,

V = venitul contribuabilului.

Pornind de la această funcţie, se pot formula ipoteze referitoare la modul de aşezare a impozitului ca „sacrificiu” de prelevare a unei părţi din venitul contribuabilului in beneficiul realizării funcţiilor statului. Sunt uzuale trei ipoteze in legătură cu acest „sacrificiu”.

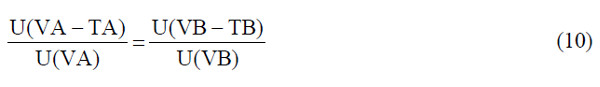

Sacrificiul absolut egal

„Sacrificiul” absolut egal este o ipoteză de impunere potrivit căreia impozitele trebuie aşezate astfel incat pierderile de utilitate (cauzate de diminuarea veniturilor prin impunere) să fie egale:

U(VA) − U(VA − TA) = U(VB) − U(VB − TB) , (7)

unde:

VA = venitul contribuabilului A,

VB = venitul contribuabilului B,

TA = impozitul suportat de contribuabilul A,

TB = impozitul suportat de contribuabilul B.

In condiţiile ipotezelor privind „sacrificiul”, situaţia fiscală a contribuabilului A este considerată etalon, astfel incat pierderea lui de utilitate cauzată de impunere urmează să se reflecte şi asupra celorlalţi contribuabili sau cel puţin asupra celor din aceiaşi categorie cu el. Contribuabilul A este, in principiu, o persoană ipotetică şi anume cea care, avand un venit VA şi o situaţie personală bine precizată, plăteşte un impozit TA prestabilit.

Contribuabilul B este o persoană reală căreia urmează să i se stabilească impozitul astfel incat pierderea sa de utilitate, prin diminuarea venitului, să fie identică cu cea a persoanei ipotetice A. In mod similar, se poate accepta in legătură cu contribuabilul A că este o persoană care a realizat şi anterior venituri şi a plătit impozit in cuantum TA, in timp ce contribuabilul B este un contribuabil nou, care nu a realizat pană acum venituri şi nu a plătit impozit. De asemenea, păstrand sau nu ipoteza despre caracterul ipotetic sau real al persoanei A, se poate accepta despre contribuabilul B că nu este nou, ci că, doar acum, intruneşte condiţii de venit şi situaţie personală care il califică in aceiaşi categorie cu A.

Pe baza relaţiei (7) şi acceptand proprietatea funcţiei U(V) de a fi inversabilă, se poate determina cuantumul impozitului pentru contribuabilul B:

TB = VB − [ U ]− 1 ( U(VB) − U(VA) + U(VA − TA) ) (8)

Venitul VA sau VB se numeşte venit brut, total sau global, iar venitul rămas după impozitare, VA − TA sau VB − TB , se numeşte venit net sau disponibil.

Efectul ipotezei „sacrificiului” absolut egal, in cazul anumitor funcţii de utilitate, este proporţionalitatea impozitului, adică impunerea cu aceiaşi cotă a veniturilor celor doi contribuabili. Ipoteza este echitabilă in cazul contribuabililor aflaţi intr-o aceiaşi categorie definită de puterea economică şi situaţia personală.

Cu toate că proporţionalitatea impunerii ar părea in principiu echitabilă, totuşi nu este aşa, echitatea fiind in acest caz relativă, discutabilă. In cazul in care venitul contribuabilului A este de cateva ori mai mare decat cel al lui B, atunci o cotă similară de prelevare a impozitului poate duce la situaţia că venitul lui B s-a diminuat dramatic, in timp ce pentru A diminuarea este suportabilă.

Proporţionalitatea, ca efect al ipotezei „sacrificiului” absolut egal, apare in cazul funcţiei de utilitate din clasa funcţiilor logaritmice: U(V) = lnV, (9.1)

ceea ce conduce, conform (7), la egalitatea:

lnVA − ln ( VA − TA ) = lnVB − ln ( VB − TB ) , (9.2)

din care rezultă:

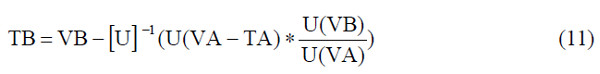

Sacrificiul proporţional egal

„Sacrificiul” proporţional egal este o ipoteză de impunere potrivit căreia ponderea utilităţii venitului disponibil in utilitatea venitului brut se păstrează aceiaşi:

In acest caz, impozitul plătit de contribuabilul B este dat de relaţia:

Sacrificiul marginal egal

„Sacrificiul” marginal egal este o ipoteză de impunere potrivit căreia pierderea de utilitate marginală intre venitul brut şi cel disponibil este egală:

U ′( VA − TA )− U ′( VA ) = U ′( VB − TB )− U ′( VB ) (12)

In acest caz, impozitul plătit de contribuabilul B este dat de relaţia:

TB = VB − [ U ] − 1 (∫ ( U ′( VA − TA )− U ′( VB )+ U ′( VB )) dV ) (13)

In această ipoteză se ţine seama de faptul că utilitatea marginală a unei unităţi de venit este cu atat mai mare cu cat venitul este mai mic, adică de faptul că utilitatea marginală este o funcţie descrescătoare (potrivit proprietăţilor funcţiei de utilitate (6), funcţia de utilitate marginală (U′ ) are derivata negativă).

Ipoteza „sacrificiului” marginal egal a fost interpretată de unii autori, in mod greşit, ca utilitate marginală a venitului disponibil. In această interpretare, ar trebui ca utilităţile marginale ale venitului disponibil să fie egale:

U ′( VA − TA ) = U ′( VB − TB ) , (14)

ceea ce conduce implicit la egalitatea veniturilor disponibile, adică o nivelare a acestora, total contraproductivă, ca de altfel orice măsură economică de uniformizare. In cazul in speţă, nimeni nu ar mai dori să depună efort sau să-şi asume risc in vederea obţinerii unui venit mai mare, deoarece prin impozitare venitul său disponibil ar fi diminuat la nivelul celui ce nu-şi măreşte efortul sau nu-şi asumă risc pentru creşterea venitului său.

Tipuri de cote de impunere

In virtutea principiului echităţii fiscale se practică două modalităţi principale de impunere: in sume fixe şi in cote procentuale.

Impunerea in sume fixe este destul de limitată, deoarece nu răspunde bine cerinţei de corelare a sarcinii fiscale cu puterea economică a contribuabilului. Azi este utilizată pentru aşezarea unor impozite indirecte (ca de pildă acciza in sumă fixă pentru ţigări şi alcool) sau a unor taxe (in special locale).

Impunerea in cote procentuale este larg utilizată, fiind, in zilele noastre, principala modalitate de aşezare a impozitului, deoarece asigură o bună corelare a sarcinii fiscale atat cu puterea economică a contribuabilului, cat şi cu situaţia sa personală. Sunt in uz trei variante:

- in cote proporţionale;

- in cote progresive, cu alternativele: cote progresive simple, cote progresive compuse sau cote progresive pe tranşe;

- in cote regresive.

Impunerea in cote regresive nu apare ca modalitate practică de aşezare a impozitului, ci doar ca o consecinţă a impozitelor indirecte. Acestea sunt aşezate in cotă procentuală sau fixă pe unitatea de consum, devenind astfel o sarcină constantă ce revine oricărui consumator al unui produs supus impunerii indirecte.

Varietatea veniturilor consumatorilor face ca, in mod relativ, impozitul să fie cu atat mai mic cu cat venitul creşte. Prin aceasta impunerea capătă caracter regresiv.

Principii de politică financiară

Aceste principii răspund unor necesităţi de natură financiară referitoare la suma colectată ca venit la buget şi la relativa stabilitate a acestor sume in raport cu conjunctura economică. In acest grup de principii se includ:

- randamentul fiscal,

- stabilitatea,

- elasticitatea.

Randamentul fiscal este menţionat relativ la fiecare impozit in parte, dar şi la ansamblul sistemului de impozite. Condiţiile lui sunt:

- caracterul universal al impozitului, care presupune două interpretări:

- impozitul să fie aşezat in legătură cu şi plătit de către toate persoanele (fizice sau juridice) care obţin acelaşi tip de venit (adică din aceiaşi sursă), care au acelaşi gen de avere sau care cumpără din ţară sau importă in ţară acelaşi tip de produs;

- impozitul să se calculeze şi să se plătească pentru intreaga materie impozabilă referitoare la o anumită persoană (fizică sau juridică);

- inexistenţa posibilităţilor de sustragere de la impunere a materiei impozabile (parţial sau total, licit sau ilicit);

- aşezarea şi recoltarea impozitului/impozitelor să se facă cu cheltuieli minim posibile.

Stabilitatea este principiul potrivit căruia randamentul fiscal nu trebuie să fie influenţat de fazele ciclului economic, adică să nu oscileze excesiv de la fazele ce caracterizează starea de expansiune la cele ce caracterizează starea de recesiune.

Elasticitatea este principiul potrivit căruia impozitul poate fi adaptat in mod operativ la nevoile de venituri ale statului. Un alt principiu din grupa celor de politică financiară este cel al multitudinii impozitelor. Este un principiu generat de practica fiscală, potrivit căruia este recomandabilă utilizarea unui sistem de impozite şi nu a unui impozit unic.

Aceasta creează o flexibilitate mai mare in constituirea veniturilor statului şi conferă, totodată, caracteristica de „parghie” a impozitului, adică posibilitatea nuanţării atitudinii statului faţă de diferite categorii de venituri, faţă de diverse genuri de avere, faţă de varietatea categoriilor de activităţi, faţă de diversitatea problemelor de dezvoltare zonală etc. Neadecvarea impozitului unic este cu atat mai relevantă cu cat, in chiar cazurile limitate in care s-a incercat sau se incearcă definirea unui singur impozit referitor la un anumit gen de materie impozabilă, dificultăţile de aşezare sunt deosebit de mari.

De pildă, introducerea unui impozit unic (global) pe veniturile persoanelor fizice ridică mari probleme privind conţinutul acestor venituri (ce să se includă in ele) sau categoriile de persoane fizice care trebuie supuse unui astfel de impozit etc.

Alte grupe de principii

Un grup distinct de principii sunt cele de politică economică, al căror conţinut se referă la realizarea unor obiective economice pe care le are in vedere statul. Teoria financiară nu defineşte in mod expres astfel de principii, ci doar genuri de obiective a căror realizare poate fi influenţată prin impozite:

- procurarea veniturilor necesare efectuării cheltuielilor avute in vedere de stat;

- folosirea impozitelor, in general a fiscalităţii, ca parghie pentru stimularea dezvoltării economice generale, zonale sau de ramură;

- idem pentru stimularea/franarea consumului unor produse; idem pentru operaţiuni sau relaţii de afaceri in comerţul exterior.

Un alt grup de principii sunt cele social-politice, al căror conţinut se referă la realizarea unor obiective sociale şi politice pe care statul le are in vedere.

Nici in acest caz nu sunt definite in mod expres astfel de principii, ci doar obiective a căror realizare poate fi influenţată prin impozite: protejarea veniturilor unor categorii defavorizate, limitarea consumului unor produse considerate dăunătoare sănătăţii, influenţarea comportamentului demografic al indivizilor şi familiilor, deplasarea poverii fiscale către categoriile sociale care in principiu nu susţin partidul sau coaliţia de guvernămant, corelarea fiscalităţii cu interesele categoriilor sau grupurilor sociale pe care le reprezintă formaţiunile politice guvernante, refacerea imaginii guvernului in anul preelectoral etc.

Aşezarea impozitelor

Aşezarea impozitelor este un complex de operaţiuni privind stabilirea obiectului impozabil, determinarea cuantumului impozitului şi perceperea impozitului.

Stabilirea obiectului impozabil are in vedere constatarea materiei impozabile (care este in sarcina organului fiscal) şi evaluarea acesteia (efectuată de organul fiscal insuşi sau in conlucrare cu chiar contribuabilul sau cu o terţă persoană).

Evaluarea se poate face indirect sau direct.

Evaluarea indirectă se poate efectua:

- pe baza semnelor exterioare ale obiectului impozabil, uzuală pentru impozitele de tip real, operativă, simplă şi puţin costisitoare, dar aproximativă şi generatoare de abuzuri; de exemplu, evaluarea unui imobil după numărul şi destinaţia incăperilor;

- forfetar, adică atribuirea unei valori in inţelegere cu contribuabilul;

- administrativ, adică atribuirea unei valori de către chiar organul fiscal pe baza propriilor informaţii şi ajustabilă pe baza unor argumente prezentate de contribuabil şi acceptate de organul fiscal.

Evaluarea directă se poate efectua:

- pe baza declaraţiei unei terţe persoane, ale cărei calitate şi obligaţie sunt stabilite prin lege; de exemplu, cel ce angajează are calitatea şi obligaţia de a declara sumele plătite ca venit angajatului său şi de a-i opri şi vărsa impozitul pe acest venit;

- pe baza declaraţiei contribuabilului, căruia i se stabileşte prin lege obligaţia de declaraţie, ca şi forma in care trebuie făcută şi termenul pană la care trebuie depusă.

Determinarea cuantumului impozabil are in vedere calculul sumei de plată. In cazul in care calculul se face aşa cum s-a arătat in subcapitolul

(Tipuri de cote de impunere), metoda de calcul se numeşte a impozitului de cotitate, cea mai uzuală in zilele noastre. Teoria financiară menţionează şi metoda impozitului de repartiţie, in care autoritatea statală stabileşte volumul necesar al veniturilor şi il repartizează pe contribuabili după o anumită „cheie” (criteriu).

Această metodă este utilizată uneori, in special la nivelul colectivităţilor mici (sat, comună, cartier), in legătură cu realizarea unui obiectiv de interes comun, pentru care cei interesaţi acceptă să contribuie din dorinţa de a grăbi realizarea, care ar putea fi amanată dacă s-ar aştepta existenţa unei finanţări bugetare.