Capitalul propriu al bancii

- Detalii

- Categorie: Activitatea Bancara

- Accesări: 21,417

Structura şi caracteristica capitalului bancar

Resursele băncilor constau din resurse proprii şi în marea majoritate din resurse împrumutate din economie de regulă împrumutate de la persoane fizice, persoane juridice, inclusiv resurse împrumutate de la Banca Centrală (B.N.M.). Banca licenţiată ca oricare altă instituţie financiară activează în baza cadrului legislativ elaborat în corespundere cu cerinţele economiei de piaţă, luând în considerare necesităţile economiei.

Banca activează în baza legii ce permite atragerea mijloacelor băneşti, temporar disponibile din economia naţională şi investirea resurselor în ramurile prioritare ale economiei. Societăţile bancare trebuie să deţină un înalt grad de lichiditate, să dispună şi de capital proprii suficient pentru cazuri excepţionale.

Resursele proprii ale băncii comerciale sunt constituite din capitalul subscris de acţionari şi din beneficiile distribuite şi aflate în diferite fonduri de rezervă sau de risc.

Deţinerea capitalului propriu contribuie în mare măsură la asigurarea stabilităţii băncii şi a eficienţei activităţii ei. El are o importanţă deosebită mai ales în faza iniţială de activitate a băncii, când fondatorii suportă mari cheltuieli, investind atât în emisiunea acţiunilor, cât şi în mijloace fixe cum sunt imobile, mobilă, seifuri, programe şi tehnologii bancare etc. Formarea şi majorarea capitalului duce la lărgirea activităţii financiare a băncii.

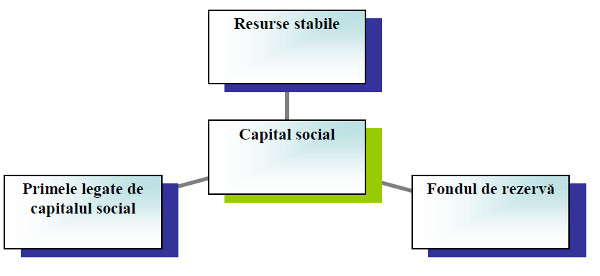

Fig. 2.1.1. Resursele proprii stabile ale băncii licenţiate.

Din punct de vedere al gradului de stabilitate, resursele proprii cuprind resurse stabile, care pot fi plasate pe termen lung, constituite din :

- capitalul social,

- fondul de rezervă,

- primele legate de capitalul social.

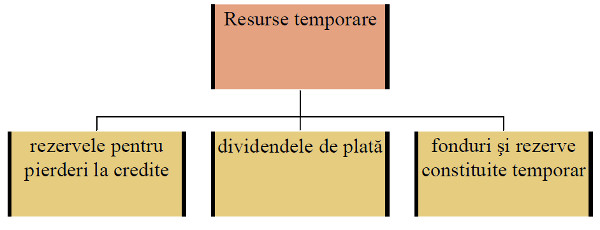

Resurse temporare care pot fi plasate pe termen foarte scurt, constituite din:

- rezervele pentru pierderi la credite,

- dividendele de plată;

- fonduri şi rezerve constituite temporar etc.

Resursele temporare ale capitalului bancar

Resursele temporare ale capitalului bancar

Fig. 2.1.2. Resursele temporare ale capitalului bancar.

Capitalul bancar joacă un rol important pe parcursul activităţii băncii, la constituire, în perioada de funcţionare şi la lichidare. Datorită acestui rol semnificativ capitalul este punctul esenţial în managementul bancar.

Capitalul propriu al băncii reprezintă o parte din resursele financiare a fiecărui agent economic. Formarea capitalului reprezintă etapa principală şi una din primele ce stă la baza resurselor financiare necesare băncii.

El este important mai ales în faza iniţială a activităţii financiare a băncii, când fondatorii efectuează un şir de cheltuieli necesare pentru a începe activitatea bancară – procurarea terenului pentru construcţie, arenda, procurarea utilajului, remunerarea muncii ş. a. În afară de aceasta din aceste resurse sunt formate principalele rezerve necesare băncii.

Termenul de „capital” pentru bancheri are o însemnătate deosebită. El se referă la mijloacele investite de către fondatorii băncii şi este compus în general din capitalul acţionar, rezerve şi beneficiul nerepartizat.

Trebuie de menţionat faptul că funcţiile, rolul şi mărimea capitalului propriu au specificul lor în comparaţie cu alte domenii de activitate din economie. Acest specific al băncii este influenţat de un şir de circumstanţe:

- băncile în calitate de intermediar pe piaţa financiară atrage sume mari de capital străin sub forma depozitelor populaţiei, agenţilor economici, instituţiilor de stat, precum asigură o gestiune efectivă şi păstrarea acestor mijloace, acordând deponenţilor servicii specializate şi asigurându-l cu un profit sub formă de dobândă pentru capitalul depus.

- sistema asigurării de stat a depozitelor în măsura respectivă micşorează pericolul de retragere a depozitelor şi permite băncii să-şi menţină cota mijloacelor proprii într-o mărime mai mică, necesară pentru asigurarea lichidităţii.

- activele băncii, prezentate sub diferite forme de obligaţii monetare, de regulă, sunt mai lichide şi mai uşor realizabile pe piaţă decât activele companiilor nefinanciare, îngheţate în active materiale. Acest fapt asigură băncii posibilităţi de acumulare a resurselor băneşti mobilizate şi corespunzător micşorează necesitatea în mărimea capitalului propriu.

Din aceste motive băncile şi alte instituţii financiare pot menţine o pondere mică a capitalului propriu în totalul resurselor, cu toate că rolul capitalului propriu în componenţa mijloacelor financiare ale băncii este important, deoarece el contribuie în mare măsură la asigurarea băncilor şi a eficienţei activităţii acesteia. Din contul acestor mijloace sunt formate rezervele principale necesare băncii.

Cu toate că drept sursă principală de finanţare a cheltuielilor necesare pentru lărgirea activităţii serveşte profitul obţinut din activitate, băncile deseori recurg la emisiunea de acţiuni sau împrumuturi pentru finanţarea investiţiilor în valori mari.

O altă funcţie a capitalului propriu este funcţia de protecţie şi garanţie. El amortizează activitatea băncii în cazul apariţiei unor pierderi neprevăzute sau a unor cheltuieli extraordinare. Neluând în consideraţie faptul că băncile pentru diferite situaţii au prevăzute fonduri speciale, în unele cazuri pentru acoperirea pierderilor pot utiliza o parte a capitalului propriu. În aşa cazuri este folosit numai capitalul acţionar şi nici decum capitalul împrumutat în urma emisiunii de obligaţiuni pe piaţa financiară , deoarece el însăşi constituie creanţe de datorie.

Capital – valoarea netă a fondurilor de care dispune o instituţie financiară, reprezentând diferenţa dintre active şi obligaţii (datorii);

Capital reglementat – fondurile proprii pe care instituţia financiară trebuie să le menţină în conformitate cu regulamentele Băncii Naţionale în care sînt stabilite părţile componente ale capitalului reglementat şi suma minimă pe care instituţia trebuie să o menţină în raport cu activele ponderate la risc ori cu totalul activelor;

Cotă de participare la capital – drept pe proprietate sau de vot în capitalul unei unităţi economice;

Cotă substanţială – drept de proprietate direct sau indirect care reprezintă echivalentul de 5 la sută sau mai mult din capitalul unităţii economice sau din dreptul de vot ori care permite exercitarea unei influenţe considerabile asupra managementului sau activităţii acesteia;

Creanţă – orice instrument negociabil de datorie sau orice alt instrument echivalent, precum şi orice instrument negociabil care acordă dreptul de a achiziţiona o altă creanţă negociabilă prin subscriere sau schimb. Creanţele negociabile pot fi în formă de certificat sau de înscris în registrul contabil;

Credit – orice angajament de a acorda bani ca împrumut cu condiţia rambursării lor, plăţii dobânzii şi altor plăţi aferente; orice prelungire a termenului de rambursare a datoriei; orice garanţie emisă, precum şi orice angajament de a achiziţiona o creanţă sau alte drepturi de a efectua o plată;

Datorie subordonată – sumă de bani depusă, care îndeplineşte următoarele criterii:

- este neasigurată;

- termenul de scadenţă este de cel puţin 5 ani. Dacă termenul de scadenţă nu este fixat, este rambursabilă la cererea deţinătorului în termen nu mai mic de 5 ani de la data depunerii şi cu condiţia obţinerii prealabile de la Banca Naţională a permisiunii eliberate în condiţiile art.7 alin.(2);

- nu este rambursabilă înainte de data scadenţei, cu excepţia cazului lichidării băncii;

- în cazul lichidării băncii, se achită după executarea creanţelor tuturor creditorilor băncii, dar înaintea executării creanţelor acţionarilor;

- poate fi considerată drept componentă a capitalului reglementat în condiţiile stabilite de Banca - Naţională;

Capital propriu reprezintă totalitatea fondurilor constituite de bancă şi beneficiul rămas în posesia băncii.

Capitalul bancar propriu – funcţiile şi rolul său

Capitalul bancar propriu îndeplineşte trei funcţii esenţiale.

- Funcţia de protecţie

- Funcţia operativă

- Funcţia de reglementare

Din punct de vedere teoretic, capitalul bancar îndeplineşte următoarele funcţii:

- protejează deponenţii în eventualitatea insolvabilităţii şi lichidităţii băncii;

- absoarbe pierderile neprevăzute pentru a menţine încrederea că în condiţii de criză banca îşi va putea continua activitatea;

- serveşte la achiziţionarea de clădiri şi echipamente pentru desfăşurarea activităţii;

- serveşte ca o limită impusă pentru expansiunea nejustificată a activelor.

Funcţia esenţială a capitalului bancar este de asigura stabilitatea băncii. Menţinerea mărimii adecvate a capitalului şi achiziţionarea de capital sunt subiectele esenţiale de care sunt preocupaţi managerii băncilor. În vederea satisfacerii nevoilor de capital, managementul bancar trebuie să ia în consideraţie următoarele elemente:

- reglementările bancare privind capitalul băncii;

- posibilităţile băncii de creştere a capitalului.

Modul de constituire a capitalului este reglementat atât prin Legea instituţiilor financiare, cât şi prin regulamentele emise de B.N.M.

Componenţa capitalului bancar propriu

Capitalul propriu – o parte necesară a resurselor financiare a oricărei bănci. Formarea capitalului prezintă o etapa obligatorie, care arată începutul activităţii băncii.

Mărimea resurselor proprii care se află în posesia băncii determina tipurile de activităţi ale băncii. Normativele economice, în general, sunt formate pe baza mărimii resurselor proprii ale băncii. Resursele proprii se folosesc pentru dezvoltarea de mai departe a bazei materiale a băncii. Pe contul acestor resurse se procura clădiri, echipamentul necesar etc.

În pasivul bilanţului se refera toate sursele de formare a rezervelor bancare, ce sunt acumulate şi utilizate pentru efectuarea operaţiunilor active. Mijloacele proprii ale băncilor reprezintă totalitatea fondurilor ce asigură o independenţă economica şi o stabilitate a funcţionarii băncii.

Aceste mijloace proprii sunt constituite din fondul statutar, fondul de rezerva, fondul de reevaluare a mijloacelor fixe, profitul nerepartizat din perioadele curente şi precedente.

Capitalul bancar e constituit din:

- capitalul statutar compus din acţiuni simple,

- privilegiate,

- surplus de capital si

- profit nerepartizat.

Fondul de rezerva e destinat în special pentru:

- plata dobânzilor pentru depozite în cazul insuficienţei veniturilor;

- plata dividendelor fixe, anuale la acţiunile privilegiate;

- efectuarea altor cheltuieli (sponsorizări, completarea fondului de risc, etc.)

Băncile emit în circulaţie obligaţiuni pe termen lung care sunt numite în diferite surse diferit, anume pot fi numite:

- note capitale;

- obligaţiuni neasigurate.

Acţiunile sunt valori mobiliare care confirma dreptul proprietarului acestei acţiuni la o anumită parte a resurselor proprii a băncii, la primirea venitului din activitatea acestei bănci şi de regula la dirijarea băncii. Acţiunile pot fi simple şi privilegiate. Toate obligaţiunile simple, indiferent de timpul emiterii emisiunilor, trebuie sa posede o valoare nominala identică şi să permită proprietarilor acelaşi volum de drepturi.

Mijloacele proprii ale băncii reprezintă totalitatea diferitor fonduri, care asigură o independenţă economică şi stabilitate financiară băncii.

Mijloacele proprii ale băncii sunt constituite din:

- fondul statutar;

- fondul de rezervă;

- fondul de reevaluare a mijloacelor fixe;

- fondul de stimulare;

- parte din profitul destinat dezvoltării;

- profitul nerepartizat din anul curent şi anii precedenţi.

Capitalul bancar este constituit din:

a) capitalul statutar:

- acţiuni simple;

- acţiuni privilegiate;

- surplusul de capital;

- beneficiu nerepartizat;

b) obligaţiuni pe termen lung –împrumuturi subordonate,

- note capitale şi obligaţiuni;

- alte valori mobiliare achitate din contul realizării acţiunilor;

c) rezerve:

- pentru cheltuieli neprevăzute;

- pentru plata dividendelor;

- pentru acoperirea pierderilor;

- alte cheltuieli.

Rezervele pot fi obligatorii şi formate de bănci din propria iniţiativă. Structura capitalului bancar ce se determină de organele de reglementare şi de bancă nu este uniformă după componenţa calitativă şi poate fi particular modificată de direcţiile utilizării profitului primit de bancă.

Printre principiile ce necesită reglementarea mărimii capitalului bancar se disting următoarele:

- limitarea riscului de faliment;

- menţinerea încrederii publicului;

- protejarea clientelei.

Orice bancă îşi determină individual mărimea resurselor proprii ce depinde de mai mulţi factori:

- conform Legii cu privire la instituţiile financiare mărimea resurselor proprii determină mărimea limită a operaţiunilor bancare, de aceea de mai multe ori băncile îşi orientează activitatea pentru deservirea unui cerc determinat de clientelă. Acest moment se explică prin faptul, că prin intermediul resurselor proprii disponibile, băncile trebuie să fie în stare să satisfacă cerinţele clienţilor permanenţi fără încălcarea normativelor stabilite;

- mărimea resurselor proprii necesare depinde de specificul clientelei. Aşa deci, ponderea majoritară a clientelei o deţin debitorii mari, băncile trebuie să posede o mărime mai mare a resurselor proprii la aceeaşi valoare a operaţiunilor active în comparaţie cu băncile ce deservesc debitorii mici. În primul caz banca poartă un risc mai mare aferent unui singur debitor;

- mărimea resurselor proprii ale băncii comerciale depinde de caracterul operaţiunilor active, efectuate de ele. Orientarea activităţii spre operaţiunile active cu un grad de risc mai mare necesită o mărime mai mare a resurselor proprii a acestei bănci;

- resursele proprii necesare băncii şi mărimea acestora depinde de nivelul de dezvoltare a pieţei resurselor creditare şi de politica creditară promovată de BNM. Liberalizarea politicii creditare a băncii uşurează accesul băncii comerciale la aceste resurse şi se micşorează nivelul resurselor proprii, pe când promovarea unei politici creditare restrictive de BNM în condiţiile absenţei unei pieţe dezvoltate determină majorarea resurselor proprii ale băncii comerciale.

Există două metode de majorare a mărimii resurselor proprii ale băncii:

- acumularea profitului;

- majorarea numărului de acţiuni emise.

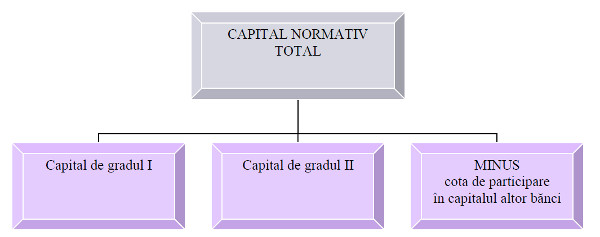

Principiile de determinare a Capitalului Normativ Total în vederea stabilirii optimului necesar de capital pentru activitatea băncii

i

i

Fig. 2.1.2. Componenţa Capitalul Normativ Total al băncii.

Autorităţile bancare impun băncilor o serie de norme privind capitalul necesar pentru constituirea, funcţionarea băncilor şi respectarea cotei normative a capitalului. Banca Naţională a Moldovei reglementează băncile prin Regulamentul cu privire la suficienţa capitalului ponderat la risc privitor la menţinerea şi formarea unui anumit nivel al capitalului normativ total, capitalului minim şi suficienţei capitalului ponderat la risc.

Eficienţa capitalului – ca esenţă reprezintă sensibilitatea băncii faţă de risc. Capitalul bancar trebuie să fie suficient deoarece reprezintă primele resurse de care dispune banca, cu toate acestea pentru bancă nu este benefică o capitalizare prea mare, deoarece nu tot capitalul poate funcţiona sau poate fi pus în lucru, o parte din capital va fi păstrat , însă aceasta nu va scuti banca de plata dividendelor. Acest comitet a mai stabilit că capitalul bancar se va compune din 2 părţi:

Capital de gradul I, capital de bază, care se calculează ca suma dintre:

- acţiuni ordinare

- acţiuni preferenţiale cu dividende nefixate şi acţiuni preferenţiale cu dividende fixate necumulate emise cu termen nelimitat;

- surplus de capital ( mijloace băneşti obţinute de la comercializarea acţiunilor peste valoarea nominală (fixată), incluse în punctele a) şi b);

- profitul nedistribuit şi rezervele obţinute sau majorate ca rezultat al distribuirii profitului;

minus suma totală a următoarelor:

- mărimea necompletată a reducerilor pentru pierderi de la credite şi leasing financiar ( fondul de risc);

- active nemateriale nete.

Capitalul de gradul II este componenta suplimentară a capitalului normativ total şi include:

Acţiuni preferenţiale cumulative şi parţial cumulative cu scadenţă nefixată;

Surplusul de capital atribuit acţiunilor preferenţiale cumulative şi parţial cumulative inclusiv acţiunilor preferenţiale convertibile în acţiuni ordinare sau în alte clase de acţiuni preferenţiale;

Datoriile subordonate cu scadenţă nefixată, cu condiţia că corespund următoarelor cerinţe:

- sunt neasigurate şi complet achitate;

- nu sunt recuperabile la cererea deţinătorului;

- rambursarea datoriei este solicitată de către deţinător peste un termen nu mai mic de 5 ani de la data apariţiei acesteia şi cu condiţia obţinerii permisiunii prealabile de la Banca Naţională, eliberată în condiţiile art. 7 (2);

- pot fi disponibile pentru a acoperi pierderile fără ca banca să fie nevoită să înceteze activitatea;

- în cazul lichidării datoria se achită după onorarea cerinţelor tuturor creditorilor băncii, dar înaintea satisfacerii cerinţelor acţionarilor;

- contractul să nu stipuleze clauze care ar putea anula caracteristicile datoriilor subordonate.

Datorii cu scadenţă şi acţiunile preferenţiale, răscumpărarea şi/sau convertirea cărora este prevăzută prin decizia de emitere a lor, recuperabile cu termen limitat cu condiţia că îndeplinesc următoarele condiţii:

- sunt neasigurate şi complet achitabile;

- au un termen minimal fix până la scadenţă nu mai mic de 5 ani;

- nu sunt recuperabile până la scadenţă la cererea deţinătorului;

- în cazul lichidării datoria se achită după onorarea cerinţelor tuturor creditorilor băncii, dar înaintea satisfacerii cerinţelor acţionarilor;

- contractul să nu stipuleze clauze care ar putea anula caracteristicile datoriilor subordonate;

- în ultimii 5 ani până la scadenţă se va aplica în fiecare an o amortizare de 20% pentru a reflecta descreşterea valorii acestor instrumente;

- suma totală a datoriei subordonate şi a acţiunilor răscumpărarea şi/sau convertirea cărora este prevăzută prin decizia de emitere a lor, cu termen limitat incluse în capitalul de gradul II trebuie limitată la 50% din suma de gradul I;

Minus

- mărimea sumei punctelor 1.1.) ;1.2); 1.3) şi 1.4 care depăşeşte mărimea capitalului de gradul I.

Activele ponderate la risc sunt activele băncii şi unele conturi condiţionale ( ce reprezintă un risc pentru bancă) care se clasifică în categorii cu anumite ponderi ale riscului. Ponderea riscului atribuită unui anumit activ sau cont condiţional determină procentul activului dat care se sumează cu toate celelalte active ponderate la risc pentru a determina suma totală a activelor ponderate la risc ale băncii.

Asupra conturilor extrabilanţiere (care reprezintă un risc pentru bancă), anterior aplicării ponderii riscului se aplică factorul de transformare creditară şi apoi fiecare categorie transformată este atribuită unei categorii de ponderare la risc în conformitate cu tipul activelor sau cu tipul partenerului cu care se efectuează tranzacţia.

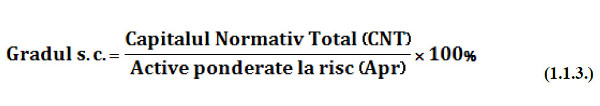

Criterii de determinare a gradului de suficienţă a capitalului bancar

Capitalul şi fondurile de rezervă se constituie pe seama profitului şi au aport relativ redus în formarea resurselor de creditare ale băncilor, deoarece banca, fiind o societate pe acţiuni, formează capital propriu prin emisiune şi subscriere de acţiuni.

Coeficientul suficienţei capitalului - serveşte la evaluarea suficienţei capitalului ponderat la risc, unde capitalul normativ total reprezintă numărătorul, iar activele ponderate la risc reprezintă numitorul:

În R. Moldova băncile trebuie să deţină şi să menţină coeficientul suficienţei capitalului ponderat la risc în mărime de cel puţin 16%.

Posibilităţi de optimizare a gradului de suficienţă a capitalului

Emisiunea acţiunilor pentru majorarea de capital

Banca este obligată să menţină gradul de suficienţă al capitalului în limita normativelor stabilite , în caz contrar BNM este în drept să retragă autorizaţia băncii. Optimizarea gradului de suficienţă a capitalului se poate face pe 2 căi.

Diminuarea activelor riscante – este complicată şi necesită un timp îndelungat

Majorarea capitalului normativ total care se poate face prin:

- Creşterea valorii beneficiului nerepartizat sau

- Emiterea de acţiuni noi.

Procedura de emisiune suplimentară a acţiunilor necesită adoptarea de către organul împuternicit al băncii a hotărârii privind emisiunea suplimentară de acţiuni, iar în caz de necesitate, şi a hotărârii privind anularea emisiunii înregistrate anterior.

Apoi are loc pregătirea şi aprobarea de către bancă a ofertei publice a acţiunilor în cazul băncilor care vor efectua plasarea publică a acţiunilor şi perfectarea de către emitent şi registratorul independent a contractului de ţinere a registrului acţionarilor. în scopul formării unei imagini privind calitatea, preţul emisiunii şi profitul pe care îl poate aduce o acţiune, Ia nivelul fiecărei bănci se elaborează studii accesibile clientelei, celor care doresc sâ-şi plaseze capitalurile disponibile în acţiunile emise de banca dată.

Aceste studii au la bază investigarea unui amplu material informativ cu privire la perspectivele câştigului, structura financiară, relaţia cost-profit, evoluţia viitoare a situaţiei economico-financiare, avantajele oferite de plasarea capitalurilor disponibile în acţiuni, comparativ cu alte valori mobiliare. Printr-o selecţie şi însuşire judicioasă a informaţiilor prelucrate, prin combinarea diverşilor factori sunt elaborate studiile respective care, de obicei, nu conţin nici o recomandare de cumpărare a acţiunilor emise, dar servesc ca material de bază pentru propria decizie a clientului, pentru stabilirea politicii de plasament al capitalurilor sale disponibile.

Sfaturile în legătură cu plasamentul capitalurilor disponibile pentru cumpărarea de acţiuni sunt furnizate individual prin intermediul specialiştilor calificaţi.

După ce au fost executate cerinţele enumerate mai sus se înregistrează clasa de acţiuni la Bursa de Valori şi are loc autorizarea ofertei publice de către Banca Naţională, ce include avizarea prospectului ofertei publice de Banca Naţională şi obţinerea autorizaţiei ofertei publice (pentru băncile emitente care vor efectua plasarea publică a acţiunilor); pentru băncile care vor efectua plasarea individuală a acţiunilor este necesară informarea Băncii Naţionale despre luarea hotărârii privind emisiunea acţiunilor.

De asemenea, este necesar de înregistrat la Comisia Naţională prospectul ofertei publice a acţiunilor în cazul plasării publice a acestora. Urmează deschiderea la Bancă Naţională a contului provizoriu în lei moldoveneşti pentru acumularea mijloacelor băneşti obţinute în procesul plasării publice a acţiunilor sau în banca emitentă - în cazul plasării individuale. De asemenea, este necesar de elaborat blanchetele certificatelor de acţiuni pentru băncile care emit acţiuni în formă materializată.

Mijloacele băneşti intrate pe parcursul plasării publice a acţiunilor se înregistrează în contul temporar deschis la Banca Naţională a Moldovei. Contul temporar se deschide după obţinerea autorizaţiei Băncii Naţionale a Moldovei şi înregistrarea la Comisia Naţională a Pieței Financiare prospectului ofertei publice în baza cererii băncii emitente.

Mijloacele băneşti aflate în contul temporar deschis la BNM pot fi:

- trecute în contul Loro al băncii la Banca Naţională a Moldovei după înregistrarea rezultatelor emisiunii de acţiuni la Comisia Naţională;

- restituite achizitorilor de acţiuni, în caz de refuz de înregistrare a rezultatelor emisiunii de către Banca Naţională sau Comisia Naţională;

- restituite persoanelor care anterior au introdus mijloace băneşti ca plată pentru acţiuni prin dispoziţia de plată a băncii emitente în cazul desfacerii contractului de subscriere, în termen de 3 zile din momentul adresării;

- utilizate de către banca emitentă numai în cazul acordării de către o altă bancă autorizată din Republica Moldova a unei cauţiuni sau garantări a obligaţiilor băncii emitente. Banca Naţională poate respinge cauţiunea sau garanţia în cazul în care starea financiară a garantului este nestabilâ sau valoarea activelor nete ale acestuia nu depăşeşte costul total al acţiunilor emisiunii garantate.

După ce au avut loc acţiunile enumerate mai sus, are loc plasarea acţiunilor emisiunii suplimentare. La sfârşitul emisiunii banca emitentă aprobă darea de seamă privind rezultatele emisiunii de acţiuni şi Banca Naţională a Moldovei autorizează (prin eliberarea unui aviz) emisiunea efectuată. Apoi Banca Naţională prezintă un demers Comisiei Naţionale pentru înregistrarea dării de seamă privind rezultatele emisiunii de acţiuni.

Comisia Naţională a Valorilor Mobiliare recunoaşte emisiunea ca efectuată sau neefectuată, şi în caz de aviz pozitiv introduce datele despre emisiune în Registrul de stat al valorilor mobiliare, iar în caz de necesitate, are loc anularea emisiunii înregistrate anterior.

Ca rezultat al emisiunii are loc înregistrarea şi la Banca Naţională a modificărilor şi completărilor în statut. Apoi se închide contul temporar deschis la Banca Naţională a Moldovei şi mijloacele de pe acest cont se transferă în contul Loro al băncii la Banca Naţională. După aceasta se includ subscriitorii care au achitat integral acţiunile în registrul deţinătorilor de valori mobiliare şi se eliberează acestora certificatele de acţiuni (în cazul în care emisiunea acţiunilor a fost efectuată în formă materializată) sau extrasele din registru (în cazul în care emisiunea a fost efectuată în formă dematerializată).

Evidenţa acţiunilor emise de către bănci se ţine de către Banca Naţională în registrul acţiunilor băncilor comerciale şi în evidenţa registratorilor independenţi ai băncii.