Esenţa operaţiunilor de plăţi şi decontări în cadrul băncii comerciale

- Detalii

- Categorie: Activitatea Bancara

- Accesări: 19,251

Esenţa şi formarea relaţiei bancă-client

Totalitatea operaţiunilor pe care le efectuează banca în folosul clienţilor pot fi clasificate în 3 categorii având la bază funcţiile principale ale băncii:

- Serviciile de finanţare a necesităţilor de resurse ale clienţilor – operaţiuni de creditare;

- Serviciile de acumulare a resurselor prin acordarea clienţilor a posibilităţilor de economisire a excedentelor de lichidităţi – operaţiuni de depozitare;

- Serviciile de transfer de fonduri în interesul clienţilor sau interes propriu.

Actualmente operaţiunile bancare au obţinut o vastă diversificare datorită dezvoltării pieţei financiare şi sub influenţa mai multor cauze:

- Informatizarea pieţei financiare care permite băncii să acorde clientului diferite servicii necesare acestuia care sunt mai convenabile în funcţie de costul şi perioada de efectuare;

- Creşterea încrederii clienţilor în bancă care are la bază garanţiile acordate prin legislaţie de către organele de supraveghere bancară care conferă clienţilor anumite drepturi şi impune băncii anumite obligaţii faţă de clienţi;

- Internaţionalizarea pieţei financiare care face ca clienţii să ceară de la bancă efectuarea diferitor servicii de transfer pe plan internaţional sau servicii de garantare a plăţilor, de gestiune a patrimoniului;

- Are loc interconexiunea dintre piaţa bancară şi cea bursieră care a condus la apariţia diferitor servicii noi prestate de către bancă clienţilor.

Diversificarea operaţiunilor bancare are la bază studierea de către bancă a cerinţelor şi necesităţilor clienţilor, elaborarea şi promovarea produselor care satisfac acestei necesităţi precum şi extinderea relaţiilor existente între bancă şi clientela ei fidelă.

Actualmente diversificarea operaţiunilor bancare se efectuează pe următoarele direcţii:

- Promovarea metodelor noi de finanţare prin implementarea unor produse noi din domeniul creditării.

- Servicii bancare ce stau în afara poziţiei bilanţului bancar (operaţiuni extrabilanţiere), care sunt compuse din doua largi categorii: Operaţiuni de comision, Operaţiuni privind obligaţii anticipate sau condiţionate.

- Activităţi din sfera afacerilor internaţionale.

- Servicii de sprijinire a afacerilor.

- Servicii de iniţiere şi angajare în sfera pieţii de capital.

În funcţie de tipul clientului serviciile acordate de către bancă pot fi clasificate în:

- Servicii acordate persoanelor fizice;

- Servicii acordate persoanelor juridice.

Etapele relaţiei bancă-client:

- Iniţierea relaţiilor dintre bancă şi client care se concretizează în următoarele: banca determină necesităţile reale ale clientului în servicii bancare şi corespunzător în baza acestora elaborează produse corespunzătoare şi pentru a le vinde ea se ocupă de promovarea acestor produse pe piaţă aducând la cunoştinţa clienţilor despre existenţa acestor produse;

- Oformarea relaţiilor dintre bancă-client care se concretizează în încheierea contractului în care se indică toate drepturile ţi obligaţiile băncii faţă de client şi totodată se indică responsabilităţile clientului faţă de bancă(dreptul la informaţie, dreptul pentru obţinerea dobânzii pentru resursele din cont, dreptul la retragerea resurselor din cont, dreptul la finanţarea necesităţilor);

- Menţinerea şi consolidarea relaţiilor apărute între bancă-client care presupune diversificarea serviciilor acordate de către bancă clientului, renegocierea dobânzilor şi comisioanelor calculate, stabilirea anumitor facilităţi;

- Încheierea relaţiilor dintre bancă-client care poate avea loc din iniţiativa clientului prin depunerea unei cereri la bancă sau din iniţiativa băncii în cazul în care banca nu-l mai doreşte ca client pe acesta.

Pe parcursul existenţei relaţiilor dintre bancă-client, banca trebuie să respecte anumite obligaţii faţă de client, având şi anumite drepturi.

Obligaţiile băncii:

- Să efectueze operaţiile cerute de client în volumul, termenul şi condiţiile indicate de acesta;

- Să onoreze orice plată cerută de către client în limita soldului contului acestuia şi să scrie în cont toate sumele încasate de client;

- Să elibereze clientului extrasul din contul său la finele perioadei de gestiune sau la cererea clientului;

- Să restituie resursele depuse la bancă la cerinţa clientului în modul convenit sau conform cerinţelor stabilite în contract;

- Să gestioneze resursele clientului cât mai convenabil pentru a putea face faşă cerinţelor de lichidităţi din partea clienţilor băncii.

Drepturile băncii sunt:

- Să perceapă plată sub formă de comision pentru serviciile prestate clientului care va fi utilizată pentru remunerarea muncii şi a altor cheltuieli operaţionale ale băncii;

- Să înscrie în conturi şi să calculeze dobânzi în funcţie de tipul şi regimul contului;

- Să utilizeze resursele clientului în modul în care consideră ea că este mai avantajos;

- Să ceară de la client anumite forme de garanţii pentru acoperirea riscului aferent clientului respectiv în special în relaţiile de creditare;

Etica bancară presupune un sistem de reguli şi norme de conduită a personalului bancar atât vizavi de colectivul de muncă cât şi faţă de clienţii băncii.

Noţiunea şi tipologia contului bancar. Metode de operare în conturi curente.

Relaţiile care se stabilesc între bănci şi clienţii acestora, materializate în operaţiunile bancare, se reflectă în sistemul conturilor bancare şi într-o formă agregată în bilanţul contabil al acestor instituţii.

Contul bancar este un mecanism de constituire a resurselor şi de stingere a obligaţiilor clienţilor în procesul economic, a reflectării circuitelor în sistemele de plăţi şi compensări, a relaţiilor cu diverse entităţi pe plan naţional şi internaţional. Principala utilizare a conturilor este aceea de înregistrare, la un anumit moment, prin înscrierea unei sume într-o parte a contului şi la un alt moment în cealaltă parte a contului.

Aceste operaţiuni asigură circulaţia informaţiei cu un anumit scop, acela de a reflecta decizia titularului de cont. Cele doua parţi ale conturilor bancare reflectă drepturi (creanţe) şi obligaţii (datorii) ale titularului de cont şi sunt denumite în contabilitate debit şi credit. Dacă titularii de cont sunt diferiţi avem de a face cu un transfer de proprietare asupra sumei băneşti (plata), iar informaţia este denumită informaţie-bani.

Transferul de proprietate presupune irevocabilitatea plaţii care asigură finalitatea decontării şi stingerea de obligaţii. În orice moment, sumele cumulate (totalul) din debitul şi creditul contului se pot compensa şi rezulta un sold care reflectă poziţia patrimonială, adică volumul de creanţe sau obligaţii ale titularului.

Cont bancar – cont analitic deschis de bancă pe numele titularului de cont, prin care se efectuează operaţiuni de încasări şi/sau plăţi ale mijloacelor băneşti.

Relaţiile directe dintre bancă şi client se reflectă în conturile bancare deschise pentru a duce evidenţa raporturilor dintre bancă şi fiecare client al ei.

Conturile care se pot deschide clienţilor se pot grupa în trei mari categorii: c onturi curente, conturi de depozite şi conturi de împrumut.

Conturile curente (conturi de decontare) se deschid clienţilor pentru înregistrarea operaţiunilor curente de încasări şi plăţi în numerar, transferul fondurilor între băncile clienţilor care reprezintă încasări şi plăţi, precum şi alte operaţiuni generate de acordarea şi derularea creditelor, constituirea şi retragerea depozitelor, diverse servicii prestate pentru populaţie şi agenţii economici. Contul curent este cel mai utilizat cont bancar, întrucât prin el se desfăşoară întreg fluxul bancar al clientului şi permite o informare operativă asupra lichidităţii imediate a acestuia.

Contul curent începe să funcţioneze prin creditare, operaţiunea reprezentând depunerea unei sume în numerar la casieria băncii de câtre titular, transferul unui fond de la altă bancă, transferul din alt cont al titularului (retragere de depozit, creditare), bonificare de dobândă etc.

Contul curent funcţionează pe baza a două principii:

- asigurarea permanentă a disponibilităţilor, adică a soldului creditor;

- capacitatea juridică a titularului de a dispune de plăţi în proporţia în care activele din cont sunt libere de gaj sau alte obligaţii dispuse de autoritatea publică.

Deşi contul curent începe să funcţioneze prin creditare, ca un cont de pasiv, la sfârşitul zilei poate avea sold debitor, ca un cont de activ, ca urmare a creditelor folosite. În cursul zilei poate avea sold creditor sau debitor, contul funcţionând ca o “suveica” care asigură mai întâi folosirea fondurilor proprii şi apoi a celor împrumutate.

Asemenea conturi care pot avea solduri creditoare sau debitoare se numesc bifuncţionale (cu posibilităţi de overdraft). Disponibilităţile din contul curent sunt foarte volatile şi nu pot fi folosite de bancă drept resurse de creditare, din care cauză la soldurile creditoare nu se bonifică dobândă sau dacă se acordă aceasta este foarte mică.

Pentru operaţiunile efectuate în contul clientului banca percepe comisioane potrivit tarifelor anunţate. Comisioanele se pot calcula asupra rulajului creditor al contului curent sau operaţiune cu operaţiune, conform practicii băncii.

Conturile de depozit

Investiţiile financiare ale clienţilor făcute la bănci cu scop de fructificare a capitalului sunt cunoscute sub numele de depozite bancare la termen şi se înregistrează în conturi de depozite. Contul de depozit este un cont de pasiv care se creditează cu sumele constituite ca depozite şi se debitează cu cele ieşite din cont la lichidarea depozitului.

Depozitele pot fi în lei şi valută şi se constituie în baza unei convenţii scrise între bancă şi client în care se prevăd suma, perioada şi dobânda, inclusiv modalitatea de plată a acesteia. La scadenţă depozitul şi dobânda se transferă în contul curent, dacă nu există o clauză de reînnoire automată. Dobânda poate fi transferată şi lunar în contul curent, în funcţie de opţiunea clientului, dar aceasta este ceva mai mică decât dobânda transferată la scadenţă.

Clientul poate renunţa la investiţia făcută şi în virtutea dreptului de proprietate poate solicita retragerea depozitului înainte de scadenţă, caz în care clientul va beneficia de tratamentul aplicat contului curent.

Conturile de credit reflectă obligaţiile clienţilor faţă de bancă şi se debitează cu valoarea creditelor trase, creditându-se cu sumele rambursate. Toate conturile de împrumut funcţionează prin intermediul contului curent, respectiv cu sumele trase din credit se alimentează contul curent din care se fac apoi plăţile şi invers din sumele disponibile în contul curent se rambursează creditele din contul de credite şi se plătesc dobânzile şi comisioanele datorate băncii.

Conturile de împrumut corespund tipurilor de credite folosite de bancă. Dobânda este de regulă fluctuantă şi depinde de nivelul pieţei, calitatea clientului de perioada de creditare.

În conspect conturi deschise PF şi PJ.

Deschiderea contului curent începe cu încheierea convenţiei între bancă şi client cu privire la drepturile şi obligaţiile părţilor şi la acceptarea regulilor de lucru ale băncii. Convenţia are rolul unui contract, deci devine un act juridic între părţi, încheiat în formă autentică (scrisă), cu care clientul poate face dovada pe cale judecătorească pentru încălcarea de către bancă a clauzelor convenite (ex. operarea în cont fără acceptul titularului de cont).

În acelaşi timp, banca este protejată prin lege pentru riscurile asumate şi contra eventualelor abuzuri din partea clienţilor. În general, la deschiderea unui cont banca încearcă să obţină cât mai multe informaţii despre noul său client şi să le analizeze cu atenţie. Sunt cazuri în care unii clienţi au datorii neachitate la alte bănci, au produs prejudicii, au probleme cu justiţia, nu respectă legislaţia şi normele bancare, ceea ce ridică suspiciuni cu privire la corectitudinea acestora.

Banca nu este obligată să accepte orice client şi nu este prudent să deschidă un cont dacă informaţiile cu privire la bonitatea clientului, natura activităţii şi comportamentul acestuia nu satisfac cerinţele băncii. Selectarea clienţilor este o practică nu numai necesară dar menţine încrederea celorlalţi clienţi în seriozitatea băncii.

Pentru deschiderea unui cont clienţii trebuie să prezinte o cerere însoţită de documentele necesare. Persoanele fizice trebuie să prezinte numai actul de identitate, iar persoanele juridice depun mai multe documente ( statutul societăţii, certificatul de Înregistrare, certificat de atribuire a codului fiscal, amprenta ştampilei, specimentele de semnături).

Conturile personale (persoane fizice) se deschid pe numele unui singur titular şi deci va exista un singur speciment de semnătură. Titularul poate mandata una sau două persoane să aibă drept de semnătură în locul sau pentru toate operaţiunile de cont sau numai pentru unele din aceştia.

La conturile persoanelor juridice, operaţiunile se dispun numai cu două semnături, respectiv director şi contabil şef, şi sunt mandataţi câte 1-2 înlocuitori pentru fiecare dintre titulari. Atât persoanele fizice cât şi cele juridice pot deschide în cadrul unei bănci un singur cont curent pentru operaţiunile în lei şi câte unul pentru fiecare fel de valută.

Relaţia între bancă şi client privind deschiderea contului este următoarea:

- Legitimarea persoanelor care deschide contul;

- Depunerea setului de documente autentificate notarial;

- Convenirea asupra modului de acceptare a operaţiunilor efectuate de Bancă şi a persoanelor care au dreptul să confirme acceptul;

- Are loc încheierea acordului între bancă şi client, de regulă, sub forma unui contract în care se stipulează drepturile şi obligaţiunile titularului de cont cât şi ale băncii.

Închiderea conturilor se face din dispoziţia clienţilor, din actul de voinţă al băncii sau din motive independente de voinţa parţilor. Dacă închiderea contului vine din iniţiativa clientului, banca solicită acestuia restituirea carnetului de cecuri, stabileşte cecurile în circulaţie şi fondurile disponibile pentru asigurarea plăţii, iar soldul rămas îl restituie clientului în numerar sau prin transfer la altă bancă.

Motivele menţionate de client trebuie analizate cu atenţie dacă se referă la calitatea produselor şi serviciilor băncii pentru luarea masurilor care se impun. Închiderea contului din actul de voinţă al băncii poate avea loc în următoarele situaţii:

- contul a devenit inactiv o perioadă mai lungă de timp (peste 6 luni) iar în cazul în care banca nu poate intra în legătură cu clientul pentru a restitui soldul, suma se trece într-un cont intern inactiv şi rămâne la dispoziţia clientului;

- folosirea defectuoasă a contului de către client (emiterea de cecuri fără acoperire, folosirea necorespunzătoare a instrucţiunilor de plată, încălcarea regulilor de etică bancară etc) situaţie în care banca înştiinţează clientul de decizia luată şi sistează orice operaţiune nouă dând curs numai celor în derulare;

- motive independente de voinţa parţilor cum ar fi falimentul unei firme, închiderea contului se face pe baza înştiinţării primite de la instanţa de judecată, iar soldul creditor rămas după stingerea obligaţiilor rămâne la dispoziţia instanţei;

- iresponsabilitate psihică pe baza declaraţiei autorităţilor medicale contul se “îngheaţă” şi se adresează o cerere către judecătorie pentru desemnarea unei persoane care să dispună de cont;

- deces, se anulează mandatul împuternicitului iar contul se închide, orice plată aflată în circuit se respinge prin formula “trăgătorul decedat”, iar sumele din cont vor fi eliberate ulterior moştenitorilor legali.

Închiderea contului are ca unic efect începutul perioadei de închidere în care se condiţionează operaţiile premergătoare închiderii. La finele perioadei de închidere se determină soldul definitiv care, de regulă, este pus la dispoziţia beneficiarului.

Metode de operare în conturi curente

În bancă în cadrul relaţiilor ei cu clienţii apare problema stabilirii modului în care se va duce evidenţa rezultatului operaţiunii efectuate de către titular respectiv în contul său curent şi determinarea soldului faţă de care se va calcula dobânda. Deoarece pe durata existenţei contului el poate avea atât sold creditor, cât şi cel debitor, banca trebuie să-şi formeze clar metoda de calcul a soldurilor contului şi aplicarea dobânzilor la ele.

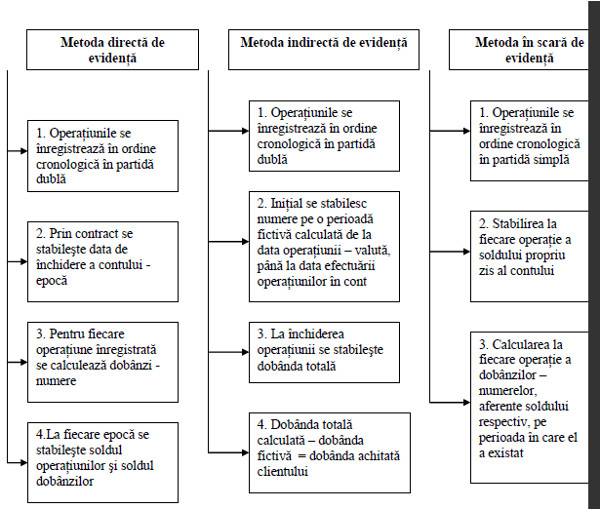

Teoretic se cunosc 3 metode de evidenţă a operaţiunilor în cont curent:

- Metoda directă;

- Metoda indirectă;

- Metoda în scară.

Cele mai frecvent utilizate sunt metoda directă şi ce hamburgheză (în scară)

Probleme rezolvate:

Problema nr. 1

Să se înregistreze în contul curent prin metoda directă următoarele operaţiuni efectuate de bancă pentru titularul S. A.:

- 5 mai-depunere 65000$

- 17 mai-plata unui cec 14000$

- 26 mai-virament din cont 18000$

- 3 iunie-încasarea în cont 24000$

- 16 iunie-plata din cont 34000$

- 23 iunie-ridicarea unei sume în numerar-28000$

Contul se închide la 30 iunie. Să se considere luna de 30 zile şi anul 360 zile. Dobânzile practicate creditoare şi debitoare sunt reciproce de 6%.

Rezolvare:

Operaţiunile efectuate le vom înscrie în partidă dublă în ordinea cronologică în creditul sau debitul contului curent. Vom stabili numerele în funcţie de numărul de zile aferente de la survenirea operaţiunii până la epocă (30 iunie). Datele conţinute în rezolvare le vom trece în următorul tabel:

| Data | Explicaţie | Capital | Zile | Numere | Data | Explicaţie | Capital | Zile | Numere |

| 17.05 | Plata cecului | 14000 | 43 | 602000 | 5.05 | Depunere | 65000 | 55 | 3575000 |

| 26.05 | Virament | 18000 | 34 | 612000 | 3.06 | Încasare | 24000 | 27 | 648000 |

| 16.06 | Plată | 34000 | 14 | 476000 | |||||

| 23.06 | Numerar | 28000 | 7 | 196000 | |||||

| 30.06 | Dobândă | 389,50 | |||||||

| 30.06 | Sold numere credit | 2337000 | 30.06 | Sold cont debitor | 4610,50 | ||||

| Total | 94000 | 4223000 | Total | 94000 | 4223000 |

Exemplu de stabilire a numerelor creditoare:65000*(25+30)=3575000. La fel se stabilesc toate numerele şi creditoare şi debitoare.

Suma numerelor debitoare=602000+612000+476000+196000=1886000$

Suma numerelor creditoare=3575000+648000=4223000

Deoarece dobânda creditoare este egală cu cea debitoare, calculăm soldul numerelor, la care aplicăm 6%: (2337000 *6)/36000=389.5 - dobânda creditoare, deoarece soldul numerelor este creditor. Pentru închiderea conturilor trecem soldul numerelor creditor pe debit, iar soldul contului care este egal cu -5000+389,50(dobânda)=4610,50$ pe credit. Astfel soldul contului debitor se micşorează cu suma dobânzii calculate.

Problema nr. 2

Firma „ABC” solicită băncii A deschiderea unui cont curent la data de 6 martie cu închiderea la 30 aprilie şi face prima depunere la deschidere de 110000$. De asemenea alimentează contul la 6 aprilie cu suma de 25000$ şi face următoarele plăţi:

- 8.03-31000$

- 16.03-14000$

- 23.03-24000$

- 2.04-2000$

- 13.04-53000$

- 18.04-16000$

- 23.04-5000$

Să se stabilească soldul final al contului (inclusiv dobânda) prin metoda în scară, dacă dobânda creditoare este de 6%, debitoare – 9%. Să se considere luna de 30 zile şi anul de 360 zile.

Rezolvare:

Vom face înregistrările în cont în partidă simplă în ordinea cronologică. Numerele le vom stabili reieşind din soldul contului şi durata de menţinere a lui (în zile). Numărul de zile pentru fiecare sold se vor stabili reieşind din momentul efectuării operaţiunii, până în momentul survenirii următoarei operaţiuni. Vom specifica fiecare operaţiune (D sau C) şi fiecare sold respectiv D sau C. Toate calculele le vom prezenta în tabel:

| Data | Operaţiunea | Capital | Zile | Numere |

| 6.038.03 | CD | 110000- 31000 | 2 | 220000 C |

| 16.03 | D | 79000- 14000 | 8 | 632000 C |

| 23.03 | D | 65000- 24000 | 7 | 455000 C |

| 2.04 | D | 41000- 2000 | 9 | 369000 C |

| 6.04 | C | 39000+ 25000 | 4 | 156000 C |

| 13.04 | D | 64000- 53000 | 7 | 448000 C |

| 18.04 | D | 11000- 16000 | 5 | 55000 C |

| 23.04 | D | -5000- 5000 | 5 | 25000 D |

| -10000 | 7 | 70000 D | ||

| 30.04 | Dobânda creditoare | 365,38 | 2240000 C | |

| 30.04 | Sold cont debitor | -9634,62 |

Suma numerelor creditoare: 235000

Dobânda creditoare: (2335000*6)/36000=389.17

Suma numerelor debitoare: 95000

Dobânda debitoare = (95000*9)/36000=23.97

Dobânda în cont=389,17-23,79=365,38 (credit)

Problema nr. 3

Firma „EOL” a cerut unei bănci deschiderea unui cont printr-o depunere de 60000$ la data de 16.04 cu închiderea la data de 30.06, în această perioadă firma a mai alimentat contul la data de 24.06 cu suma de 35000$ şi a făcut următoarele plăţi:

- 18.04 -14000$

- 23.04 -18000$

- 3.05 -4000$

- 16.05 -25000$

- 24.05 -16000$

- 3.06 -8000$

- 13.06 -6000$

- 21.06 -2000$

Dobânzi reciproce de 5%. Să se considere luna-30 şi anul 360 zile. Calculul operaţiunilor se va face prim metoda în scară (hamburgheză).

Rezolvare:

Înregistrările în cont se vor face în partidă simplă în ordinea cronologică. După fiecare operaţiune se va calcula soldul contului. Numerele se vor calcula reieşind din soldul contului şi termenul de menţinere a acestui sold(din momentul efectuării operaţiunii până la momentul survenirii următoarei operaţiuni). Calculele se prezintă în următorul tabel:

| Data | Explicaţie | Capital | Zile | Numere |

| 16.0418.04 | CD | 6000014000 | 2 | 120000 C |

| 23.04 | D | 4600018000 | 5 | 230000 C |

| 3.05 | D | 280004000 | 10 | 280000 C |

| 16.05 | D | 2400025000 | 13 | 312000 C |

| 24.05 | D | -1000-16000 | 8 | 8000 D |

| 3.06 | D | -17000-8000 | 9 | 153000 D |

| 13.06 | D | -25000-6000 | 10 | 250000 D |

| 21.06 | D | -31000-2000 | 8 | 248000 D |

| 24.06 | C | -3300035000 | 3 | 99000 D |

| 2000 | 6 | 12000 C | ||

| 30.06 | Sold numere % | 27,22 | 196000 C | |

| 30.06 | Sold cont C | 2027,22 |

Deoarece dobânda este reciprocă de 5%, ea se aplică la soldul numerelor: (196000*5)/36000=27.22 .

Dobânda este creditoare, deoarece soldul numerelor este creditar.

Sold cont=2000+27,22=2027,22$

Structura sistemului de plăţi

Sistemul de plăţi a fost definit în diverse variante de către instituţiile de credit şi cele de cercetare, fiind reconsiderat în funcţie de evoluţia monedei şi a tehnologiei de înregistrare şi transmisie. Cea mai reprezentativă definiţie o considerăm pe cea elaborată de CPSS (Committee for Payment System Secretariat) din cadrul Băncii Reglementărilor Internaţionale, potrivit căreia sistemul de plăţi reprezintă un set de aranjamente pentru descărcarea obligaţiilor asumate de agenţii economici cu ocazia procurării de resurse reale ori financiare, altfel decât prin barter, deci prin transferul titlului de proprietate asupra unor active, care, în virtutea faptului că sunt larg acceptate sunt cunoscute sub numele de bani .

Aceasta definiţie este larg acceptată, atât de organismele internaţionale, cât şi de băncile centrale din cadrul Uniunii Europene. Sistemul de plăţi concentrează toate tranzacţiile de schimb din economie pentru descărcarea de obligaţii pecuniare şi se constituie într-un mecanism integrat cunoscut sub numele de sistem de plăţi de interes naţional aflat sub supravegherea băncii centrale.

Sistemul de plăţi are două funcţii complementare: intermedierea tranzacţiilor şi garantarea schimburilor. Intermedierea este asigurată de băncile comerciale şi de alţi agenţi nonbancari (companii de plăţi, brokeri, poşta) care efectuează servicii de transfer de fonduri şi de stingere a obligaţiilor de plată.

Aceşti agenţi desfăşoară activităţi de interes public şi de aceea sunt supuşi autorizării, supravegherii prudenţiale şi altor forme de control din partea băncii centrale. Garantarea este asigurată în final de banca centrală prin deschiderea de conturi centralizate ale băncilor comerciale care sunt şi un mecanism de garantare a tuturor decontărilor din economie, precum şi prin sistemul de împrumutător de ultimă instanţă.

Elementele componente ale unui sistem de plăţi cuprinde :

- instituţiile care furnizează servicii de plăţi,

- diversele forme de creanţe transferate, metodele şi mijloacele de transfer,

- mesajele şi canalele de comunicaţie.

Structura generală a sistemului de plăţi cuprinde următoarele elemente :

- băncile comerciale , care reprezintă intermediarii în proces de transfer de fonduri de la plătitor la beneficiar ;

- banca centrală ca agent unic de decontare şi ca persoană ce reglementează procesul de decontare ;

- mecanismul de derulare a plăţilor în valori mici (în numele şi din contul clienţilor bancari) ;

- mecanismul de decontare în valori mari (decontări interbancare) ;

- tipuri de transferuri de fonduri ;

- instrumentele utilizate în proces de plată.

Instrumentele de plată cu numerar sunt reprezentate prin moneda metalică şi bancnote (moneda de hârtie) şi reprezintă cea mai veche formă de circulatia monetara. Pentru a îndeplini funcţia de instrument de plată, moneda metalică şi bancnotele – numerarul în termeni bancari – necesită un complex de tehnici şi reglementări cu caracter normativ emise de banca centrală şi băncile comerciale.

Instrumentele de plată fără numerar sunt documente standardizate care conţin instrucţiuni de plată date de plătitor băncii sale pentru transferul fondurilor către banca beneficiarului. Pe baza instrumentului de plată se fac înregistrări în conturile partenerilor de la băncile lor care atestă diminuarea respectiv majorarea creanţelor monetare asupra băncilor.

Instrumentele de plată folosite în tranzacţii sunt următoarele: dispoziţia de plată, cambia, cecul, biletul la ordin, cardul. De asemenea, mai sunt unele instrucţiuni de plată care generează transferuri de fonduri ca: debitul direct şi plăţile programate.

Deşi instrumentele de plata diferă destul de mult unele de altele în funcţie de specificul plăţii, totuşi acestea au unele caracteristici comune care permit clasificarea acestora după mai multe criterii:

Din punct de vedere al obligaţiilor juridice create:

- instrumente de credit (din iniţiativa debitorului) – ordinul de plată;

- instrumente de debit (din iniţiativa creditorului) – cecul, cambia, biletul la ordin.

După suportul instrumentului:

- instrumente pe suport hârtie – cecul, ordinul de plată, cambia, biletul la ordin;

- instrumente pe suport magnetic – cardul;

- instrumente pe suport electronic – ordinul electronic de plată, cecul electronic.

După modul de transmitere:

- letric;

- automatizat – telex, fax, telefon, reţea electronică.

După natura juridică a iniţiatorului:

- plăţi pentru persoane juridice – plăţi profesionale, instituţionale;

- plăţi pentru populaţie.

După raportul de timp între scadenţa obligaţiei şi emiterea instrucţiunii:

- instrumente de plată anticipată;

- instrumente de plată neîntârziată;

- instrumente de plată întârziată.

După raportul de spaţiu:

- plata directă (faţă la faţă);

- plata la distanţă.

După valoarea plăţii:

- plăţi de valori mari;

- plăţi de valori mici.

Evoluţia în domeniul instrumentelor de plată se manifesta în trecerea de la suportul hârtie la suportul magnetic şi electronic, precum şi înmagazinarea unui volum cât mai mare de informaţii care să poată fi prelucrată informatic, astfel ca plata să se facă aproape în timp real, similară cu plata numerarului.

Sistemul de plăţi a RM poate fi caracterizat astfel:

Subiecţii participanţi la plăţi:

- Subiecţi ai sectorului nonfinanciar (firme comerciale, necomerciale, organisme publice, statul – care furnizează mărfuri şi servicii şi frecvent reprezintă beneficiari sau plătitori în procesul de plată);

- Gospodării, persoane fizice care sunt plătitori în cazul procesului de achitare sau beneficiari în cadrul transferului de fonduri în folosul lor;

- Sectoare financiare – pot fi atât plătitori cât şi beneficiari în procesul de intermediere a plăţilor sau când efectuează plăţi în numele şi interes propriu.

Obiectul care stă la baza plăţii:

- Obiecte reale sub formă de mărfuri şi servicii;

- Datorii financiare în procesul de achitare a creditelor şi dobânzilor

- Diferite obligativităţi

Modul de efectuare a plăţilor:

- Modificarea înscrisurilor în conturi când soldul unui cont se debitează, soldul altui cont se creditează – decontare;

- Stingerea obligativităţilor reciproce care se numesc compensare sau clearing;

Emiterea de drepturi asupra activelor plătitorului sub formă de creanţe de datorie(cambiile).

Formele de plată:

- De credit emise de plătitor

- De debit emise de beneficiar

Localizarea plăţii:

- La nivel naţional când subiecţii participanţi la plată sunt rezidenţi ai unuia şi aceluiaşi sistem;

- La nivel internaţional. Dacă nerezidentul este plătitor – export, beneficiar – import.

Termenul de plată:

- Achitare în prealabil – plata anticipează livrarea mărfurilor şi serviciilor;

- Plata posterioară care poate fi imediată sau la termen(prin angajament, pe termen lung).

Tipuri de transferuri de fonduri:

- Viramentul ( de credit; de debit;)

- Cecul

- Acreditivul

- Cardul

Tipul instrumentului de plată:

- dispoziţie de plată

- cererea dispoziţiei de plată

- dispoziţia de incaso

- cecul

- cardul bancar

Forma instrumentelor de plată:

- Materializat (pe suport de hârtie)

- Nematerializat(înscris)

- Mixt

Existenţa garanţiei în procesul de plată:

- Plăţi garantate (cambia, cec acreditiv)

- Plăţi negarantate (cardul, viramentul)

Sisteme informaţionale utilizate:

- Sistemul naţional de telecomunicare prin care se efectuează transmiterea de informaţie de la participanţii de plată la executorii plăţii;

- Prin curier în lipsa sistemului naţional;

- Sistem de telecomunicaţie intern (swift).

În conformitate cu Strategia de dezvoltare a sistemului naţional de plăţi al Republicii Moldova, adoptată la 19 decembrie 2002, sistemul de plati al RM este compus din urmatoarele componente:

- Sistemul de decontari ale plăţilor urgente şi de mare valoare, de regulă, acesta este sistemul de decontari pe bruto in timp real (RTGS), care este operat de Banca Naţională

- Sistemul de decontari pentru platile de mica valoare, de regula, acestea sint sisteme de compensare cu decontare pe neto la intervale de timp prestabilite (DNS);

- Sistemul platilor cu carduri;

- Sistemul de decontari ale tranzactiilor cu valori mobiliare.

Operaţiuni de casă ale băncii

Numerarul este cea mai veche formă de circulaţie a banilor, la început sub forma banilor metalici iar mai târziu a banilor de hârtie. Apariţia banilor de cont a redus treptat importanţa numerarului, iar astăzi asistăm la intrarea în circuitele de plăţi a banilor electronici care au accentuat această tendinţă. Cu toată această evoluţie a semnelor monetare, numerarul continuă să joace un rol important în circulaţia monetară.

Funcţia banilor de instrument de plată se realizează prin intermediul monedei. Aceasta se prezintă sub două forme,moneda efectivă (numerar) si moneda scripturală (de cont). Indiferent de forma monedei, unitatea monetară este denumită monedă de bază, iar submultiplii acesteia moneda divizionară şi multiplii moneda multiplă.

În circulaţie, numerarul se află sub forma monedei metalice şi a bancnotei, deţinute de agenţii economici, diverse entităţi şi populaţia. În Republica Moldova moneda de bază este leul, divizionară banul – 1, 5, 10, 50 bani - iar cea multiplă 1, 5, 10, 20, 50, 100, 200, 500 şi 1000 lei.

Preferinţa pentru numerar se manifestă în principal la populaţie şi este determinată de anumiţi factori:

- are putere liberatorie imediată cu care se poate stinge orice obligaţie de plată;

- deţine calitatea lichidităţii în cel mai înalt grad faţă de orice alte active;

- nu necesită costuri de negociere şi tranzacţii ca alte active financiare;

- este un mijloc de plată general, acceptabil de toţi membrii comunităţii de plăţi;

- aria de folosire este nelimitată geografic în ce priveşte procurarea bunurilor şi plata serviciilor de mică valoare.

Folosirea numerarului are însă şi unele dezavantaje, astfel: banii păstraţi sub forma de numerar nu aduc venituri, deci randamentul este zero; tranzacţiile în numerar şi păstrarea acestuia implică costuri mai mari de transport şi depozitare şi riscuri apreciabile de securitate. Alegerea formei de lichiditate devine o opţiune individuală, cei mai mulţi îndreptându-se către depozitele bancare pe termen scurt şi către piaţa secundară de valorificare a activelor.

Pe aceste pieţe trebuie să avem în vedere şi costurile specifice (comisioane, taxe, impozite) şi o eventuală pierdere de valoare între preţul de cumpărare şi cel de vânzare la o valorificare urgentă.

Operarea cu numerar este riscantă fiindu-i caracteristici următoarele riscuri:

- Riscul de pierdere

- Riscul de fraudă

- Riscul de eroare- din care cauză utilizarea lui este neconvenabilă.

Numerarul poate fi transformat din monedă efectivă în monedă de cont şi această transformare se efectuează prin mecanisme specifice în compartimentul de casierie al băncii.

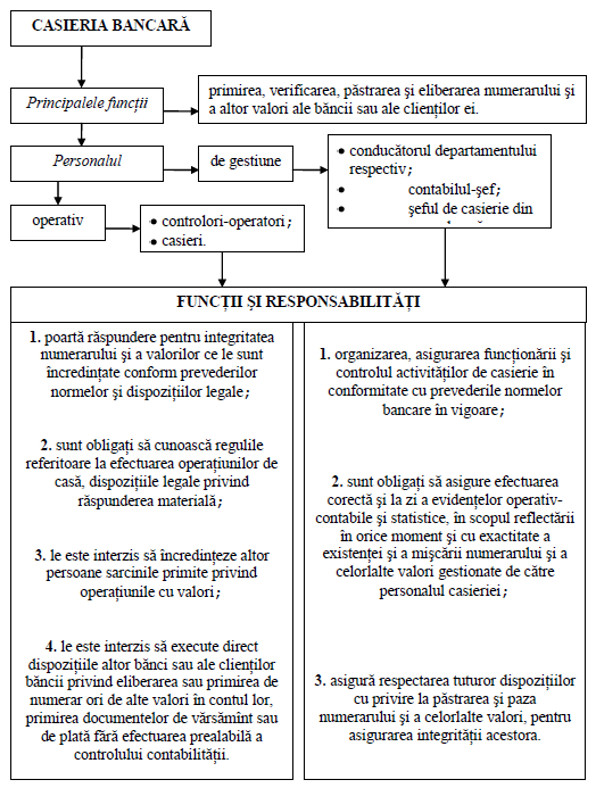

Organizarea activităţii casieriei bancare

Fiecare bancă este obligată să aibă amenajat un compartiment de casierie prin intermediul căreia va acorda clienţilor săi servicii de depunere şi de extragere de numerar, servicii de convertire a unei valute în alta, verificarea şi numărarea numerarului.

Activitatea de casierie bancară este o formă a circuitului numerarului prin care acesta trece de la un client la altul prin intermediul casieriei bancare. Totodată, în bancă, numerarul se depozitează, se elimină bancnotele şi monedele uzate şi se înlocuiesc cu altele noi, se verifică autenticitatea acestora şi se repun în circulaţie, populaţia şi agenţii economici având mai multă încredere întrucât provin de la bancă.

Activitatea de casierie este cea mai veche activitate bancară şi este prezentă aproape în toate băncile comerciale, ceea ce a format imaginea că banca înseamnă în primul rând casierie.

În practică, activitatea de casierie se organizează după două concepte diferite privind relaţiile cu clienţii: ghişeul unifuncţional şi ghişeul multifuncţional.

Ghişeul unifuncţional presupune că toate operaţiunile de încasări şi plăţi, indiferent de valoarea acestora, să se efectueze prin ghişeele de casierie, iar operaţiunile de cont legate de acelaşi instrument prin ghişeele operative de contabilitate.

În acest concept, clientul trebuie să se prezinte la două ghişee pentru un singur serviciu (ex. plata facturii de energie electrică şi extragerea depozitului), ceea ce înseamnă un timp mai mare de staţionat în bancă, aşteptarea la două ghişee şi o aglomerare a spaţiului bancar. Infrastructura se caracterizează printr-un număr mare de boxe de casierie şi un spaţiu mai mare pentru activitatea de casierie. Acest sistem se practică, de regulă, în sistemul nostru bancar.

Ghişeul multifuncţional permite ca toate operaţiunile de cont şi cele de casierie, dar numai de valori mai mici, să se efectueze la un singur ghişeu. Avantajele sunt multiple, atât pentru clienţi cât şi pentru bancă, respectiv operativitatea se măreşte semnificativ, timpul de staţionare în bancă se reduce şi creşte posibilitatea deservirii unui număr mai mare de clienţi.

La casierie urmează să se efectueze numai operaţiunile de valori mai mari, ca plăţile pentru salarii, ridicările de numerar de către alte bănci, colectarea numerarului de la agenţii economici. Acest sistem se practică în ţările cu economii dezvoltate şi a început să se extindă şi în celelalte ţări.

Activitatea de casierie presupune existenţa unei infrastructuri formată din:

- boxe de casierie, numite pur şi simplu casierii,

- spaţii pentru numărătorii de bani,

- spaţii pentru numărat bani de către clienţi,

- tezaur,

- echipamente de numărat bani, sortat şi verificarea autenticităţii,

- sisteme de supraveghere şi alarmă,

- mijloace de transport bani, precum

- un personal bine pregătit profesional şi de o corectitudine ireproşabilă.

Banca îşi organizează compartimentul de casierie la decizia conducătorului băncii în funcţie de necesităţi. Actul necesar desfăşurării activităţii casieriilor este regulamentul intern de activitate a casieriilor care cuprinde toate drepturile şi obligaţiile lucrătorilor casieriei în procesul de încasare şi eliberare a numerarului.

Mecanismul organizării în bancă a activităţii casierilor vine să rezolve următoarele sarcini :

- Satisfacerea clienţilor în cadrul efectuării operaţiunilor cu numerar;

- Prevenirea comiterii crimelor financiare;

- Elaborarea şi organizarea mai eficientă a deservirii clientului, deoarece casierul este reprezentantul băncii în prima instanţă.

Compartimentul (blocul) de casierie se caracterizează în primul rând prin departajarea de restul spaţiilor bancare printr-o construcţie solidă care să nu permită efracţia, folosind pentru comunicare cu celelalte compartimente o singură uşa metalică cu sistem automat de acces. Spaţiile se organizează, de regulă, pe două paliere: primul palier este destinat boxelor de casierie, spaţiilor pentru numărat şi verificat bani şi birourilor, iar al doilea palier se foloseşte pentru tezaur şi garajul pentru maşina de transport valori.

Casieriile , sunt spaţii închise care permit activitatea unui singur casier şi constituie linia de contact cu clienţii. Accesul se face printr-o uşă securizată care în timpul programului rămâne permanent închisă. În interior, boxa este dotată cu mobilier de lucru, maşini de numărat bani şi verificat autenticitatea bancnotelor, un seif pentru depunerea banilor încasaţi şi un echipament pentru declanşarea alarmei.

Spaţiile de numărat bani sunt birouri obişnuite, dotate cu mese, fiecare loc de muncă fiind separat prin geamuri. În aceste birouri se instalează şi echipamentul automat de numărat, sortat şi împachetat bani, denumit sorter care înlocuieşte în cea mai mare parte munca numărătorilor de bani.

Tezaurul este seiful central al băncii în care se păstrează valorile băneşti. Acesta este o construcţie solidă din zidărie sau beton prevăzută cu o uşa cu blindaj de fier şi cu sistem mecanic sau automat de închidere cu chei sau cifru. Tezaurul este format din două compartimente: ante-tezaurul, un spaţiu care înconjoară tezaurul cu rol de protecţie şi spaţiu pentru primit şi eliberat bani şi tezaurul propriu-zis în care se află rafturi şi casete pentru depozitarea banilor şi a altor valori.

Tezaurul este dotat cu echipamente pentru aerisire, prevenirea incendiilor şi sisteme de alarmare. În unităţile bancare mai mici care au un volum mai redus de numerar se amenajează camere-tezaur, adică încăperi mai mici şi cu un grad de rezistentă mai scăzut şi fără ante-tezaur, în care se află case de bani, dar care au acelaşi sistem de securitate ca şi tezaurele.

Tezaurul este locul cel mai bine protejat din bancă şi cu un regim riguros de acces şi control. Din acest motiv, tezaurul inspiră încredere, atât personalului băncii, cât mai ales clienţilor care au depozite, titluri de valori, documente sau alte bunuri de valoare. Tezaurele sunt prevăzute cu trei chei, cu danturare specială, care se deţin de casierul şef, contabilul şef şi directorul/directorul adjunct.

Deţinătorii de chei mai au şi câte un sigiliu de metal pe care este gravată funcţia lor cu care se sigilează, personal, tezaurul. Cheile şi sigiliile se păstrează de fiecare deţinător în seifuri separate în cadrul băncii, iar dublurile se depun în casete sigilate la o altă unitate a băncii.

Deschiderea tezaurului se face de cei trei deţinători de chei în prezenţa pazei care are acces numai în ante-tezaur. Mai întâi se verifică integritatea sigiliilor şi apoi se dezarmează sistemul de alarmare şi se descuie uşa. Accesul în tezaur este permis numai celor trei deţinători de chei şi a personalului băncii care transportă bunurile. Numele persoanelor care au intrat în tezaur se înscrie zilnic într-un registru.

Închiderea tezaurului se face tot de către cei trei deţinători de chei. Directorul/directorul adjunct are obligaţia să verifice, prin sondaj, concordanţa valorilor cu documentele şi registrele întocmite de casierul şef. În prezenţa pazei se încuie uşa, se aplică sigiliile şi se armează sistemul de alarmare. Persoanele care au participat la închiderea tezaurului semnează în registrul de predare-primire pentru paza tezaurului.

Gestiunea tezaurului revine casierului şef. Acesta ţine registrele de evidentă privind activele din tezaur şi mişcarea acestora, pe fiecare tip de activ, organizează primirile sau eliberările de numerar şi alte active către casierii operativi, colectarea numerarului de la unităţile subordonate şi de la clienţi, expedierea excedentului către alte unităţi ale băncii ori sucursala băncii centrale sau alimentarea cu numerar de la aceasta, precum şi transportul bancnotelor depreciate la banca centrală.

Activitatea de casierie este mai complexă decât pare la prima vedere, incluzând mai multe feluri de operaţiuni: în lei şi valută, în bancă şi în afara băncii, cu metale preţioase, păstrare de valori, colectare numerar, transport bani în interiorul ţării şi în afară. Aceste tipuri de operaţiuni determină o grupare a casieriilor în funcţie de mai multe criterii, după cum urmează:

După caracterul activităţii :

- casierii universale (încasări şi plăţi);

- casierii specializate (încasări lei, plăţi lei, operaţiuni valutare, schimb valutar);

După relaţia cu clienţii :

- casierii operative;

- casierii de circulaţie;

După programul de activitate :

- casierii cu program de zi;

- casierii serale;

După activităţile nonmonetare :

- casierii speciale (metale preţioase);

- casierii pentru valori depuse la păstrare;

După locul de funcţionare :

- casierii pentru încasări în lei în afara sediului băncii (în magazine comerciale);

- casierii de schimb valutar în afara sediului băncii (aeroporturi, gări, puncte de trecere a frontierei).

Astfel, în conformitate cu Normele… în băncile din RM sunt organizate următoarele tipuri de case:

- Operative-prestează servicii nemijlocit de plată sau încasarea numerarului;

- De schimb valutar;

- Cu program prelungit - ziua de lucru e mai mare şi funcţionează pentru a acorda servicii suplimentare diferitor categorii de clienţi;

- Cu program seral-numai seara în afara programului cu clienţii;

- Situate în afara sediului băncii;

- De verificare a numerarului - se ocupă cu verificare calităţii şi conţinutului numerarului, verificarea metalelor preţioase.

- De încasare a diferitor valori spre păstrare - când la bancă se depun diferite valori pentru păstrare sau se efectuează creditarea prin lombard.

Organizarea casieriei este atributul conducătorului unităţii bancare (în practică se delegă atribuţia directorului adjunct) care are în subordine casierul şef, controlorul-verificator, casierii operativi (inclusiv casierul de pe maşinile de transport valori) şi verificatorii de bani. În zona casieriei, accesul este interzis oricărei persoane din bancă şi cu atât mai mult celor din afara băncii.

Accesul este permis numai directorului/directorului adjunct şi deţinătorilor de chei, precum şi organelor de control ale băncii delegate în acest scop. Pentru a se evita anumite suspiciuni, la începerea programului de lucru, întreg personalul casieriei, inclusiv şeful de serviciu, predă valorile băneşti aflate asupra lor unei persoane special desemnate şi se consemnează într-un registru suma depusă. La plecarea din bancă, sumele se restituie persoanelor care le-au depus.

Fiecare compartiment de casierie este organizat în baza următoarele principii:

- Securitate - păstrarea integrităţii valorilor băncii. Conform acestui principiu casieriile sunt organizate ca compartimente separate dotate cu servicii de securitate şi limitate de accesul persoanelor străine

- Responsabilitatea persoanelor care activează în compartimentul casieriei prevăzute de: codul penal; normele emise de BNM; regulamente interne emise de bancă;

Integritatea informaţiei cu privire la activitatea casieriei care este redată în documentaţia întocmită în cadrul activităţii casieriei. Acest lucru face posibilă verificare în orice moment a activităţii casieriei.

Decontările prin virament

Viramentul - un procedeu special de plată prin care se înfăptuieşte transferul resurselor monetare de la o persoană la alta prin debitarea contului debitorului şi creditare în aceeaşi valoare a contului beneficiarului. În acest caz se utilizează moneda scripturală. Din punct de vedere macroeconomic viramentul are următoarele caracteristici:

- Decurge din specificul circulaţiei monetare ca procedeu de transfer a monedei scripturale. Din acest motiv reglementare viramentului ca procedeu influenţează viteza de circulaţie a monedei şi totodată volumul masei monetare în circulaţie.

- Viramentul este un transfer de creanţe deoarece se efectuează prin intermediul conturilor bancare, iar contul e valoarea creanţei pe care o deţine titularul contului asupra băncii. Prin virament plătitorul îşi micşorează dreptul de cerere la bancă prin micşorarea volumului creanţelor transferându-le respectiv beneficiarului.

Viramentele naţionale se realizează prin intermediul mijloacelor de comunicare interbancară, urmând proceduri stricte specifice structurii bancare naţionale dar şi particularităţilor operaţionale ale fiecărei bănci în parte, modul de realizare ale acestora fiind clasic (pe o durata de 1 - 2 zile) sau tip telex (virament realizat în ziua curentă înaintării ordinului de plată, etc. de către plătitor).

VIRAMENTUL, PROCEDEU ŞI INSTRUMENT

| Virament | Este un procedeu bancar special de plată fără numerar, efectuat prin transferul unei sume de bani în monedă naţională sau în valută, din contul celui care dispune plata (ordonatorul) în contul beneficiarului care încasează, acest lucru însemnând debitarea contului primului şi creditarea contului celuilalt |

| Efectul viramentului | Diminuarea soldului disponibil al contului celui care a dat ordin de virament cu o sumă egală cu cea care a fost creditat contul beneficiarului viramentului |

| Dificultăţi | Este cazul viramentelor efectuate fără ordin, viramente efectuate tardiv, viramente executate fără existenţa disponibilului, ordinul de plată incomplet sau redactat eronat |

| Consecinţe ale caracterului abstract al viramentului | Banca nu poate cenzura un ordin de virament emis de clientul titular al contului, în cazul în care acest cont are un sold creditor. |

| Banca nu trebuie să verifice cauza juridică a ordinului de virament | |

| Banca nu este obligată să verifice dacă autorul ordinului de virament are capacitatea juridică de a efectua actul juridic realizat prin virament | |

| Viramentul are ca efect naşterea unui drept de creanţă al beneficiarului faţă de bancă şi concomitent stingerea eventualei creanţe anterioare a emitentului faţă de aceeaşi bancă | |

| Implicaţiile viramentului la nivel economic | Prin virament se înfăptuieşte circulaţia monedei scripturale |

| Depozitele bancare constituite exprimă creanţe ale terţilor faţă de bancă, iar viramentul reprezintă un procedeu de transfer al creanţelor între creditorii băncii | |

| Viramentul ca transfer de monedă scripturală reprezintă un instrument de combatere a inflaţiei monetare |

În funcţie de aspect iniţierii transferului deosebim 2 tipuri de virament:

- De credit - plătitorul ;

- De debit - beneficiarul;

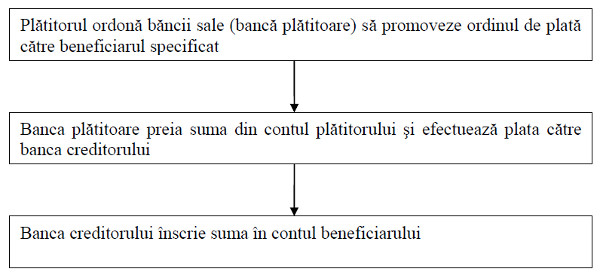

Esenţa viramentului de credit

Viramentul de credit reprezintă o serie de operaţiuni care începe prin emiterea de către emitent a ordinului de plată şi executarea de către banca plătitoare a acestuia în scopul punerii la dispoziţia beneficiarului a unei sume de mijloace băneşti şi se finalizează prin înregistrarea de către banca beneficiară a sumei respective în contul beneficiarului

În funcţie de specificul utilizării, viramentul de credit se clasifică în transfer ordinar şi transfer bugetar.

Viramentul ordinar este utilizat în scopul efectuării tuturor plăţilor, care nu se referă la bugetul public naţional şi poate fi iniţiat atât de către clientul băncii (titular de cont bancar) cât şi nemijlocit de bancă în nume şi pe cont propriu, precum şi la transferarea sumelor încasate în numerar de la persoanele fizice.

Transferul (viramentul) bugetar este utilizat în scopul efectuării plăţilor care se referă numai la bugetul public naţional şi poate fi iniţiat atât de către clientul băncii (titular de cont bancar) cât şi nemijlocit de bancă în nume şi pe cont propriu, precum şi la transferarea sumelor încasate în numerar de la persoanele fizice.

Viramentul de credit este efectuat de bancă în baza diferitor instrumente de plată specifice:

- Dispoziţia de plată (ordin de plată);

- Dispoziţia de plată trezorerială (în cazul viramentului bugetar);

- Dispoziţia de plată acceptată (în cazul efectuării viramentului prin intermediul adresa Întreprinderii de Stat „Poşta Moldovei”).

Circuitul operaţional al dispoziţiei de plată începe cu emiterea de către plătitor a dispoziţiei de plată şi se încheie cu transferul sumei în contul beneficiarului de către banca sa. În circuitul dispoziţiei se efectuează succesiv următoarele operaţiuni:

- recepţia - operaţiunea prin care o bancă recunoaşte primirea dispoziţiei de plată şi validitatea acesteia (integritate fizică, informaţii obligatorii de identificare şi transfer de fonduri, nu conţine ştersături, modificări, condiţionări);

- autentificarea - procedura de recunoaştere a persoanei pe care emitentul dispoziţiei de plată o autoriza să semneze autentic, prin confruntarea semnăturii înscrise pe document cu cele din fişa specimenului de semnătură, precum şi prin diverse procedee convenite cu banca pentru prevenirea plaţilor neautorizate;

- acceptarea (autorizarea) - procedura prin care o bancă recunoaşte ca valabil o dispoziţie de plată recepţionată, obligându-se să execute serviciul de a transfera fondurile la termenele şi în condiţiile dispuse de emitent;

- refuzul - procedura utilizată în cazul în care banca receptoare consideră că nu este posibil să execute ordinul din dispoziţia de plată dat de către emitent;

- executarea –procedura de debitare a contului emitentului şi după caz: (i) creditarea contului beneficiarului dacă ambii parteneri au conturi la aceiaşi unitate bancară; (ii) transmiterea dispoziţiei de plată într-un sistem de plăţi; (iii) transmiterea dispoziţiei de plată către banca corespondentă.

În activitatea bancară de plăţi foarte important este să se cunoască momentul finalizării decontării care înseamnă şi stingerea obligaţiei debitorului. Acest moment este considerat atunci când transferul de fonduri a fost înregistrat în contul beneficiarului.

Ordinul (dispoziţia) de plată este un ordin ferm înaintat de către plătitor băncii sale privind transferul sumei indicate în document din contul său în contul beneficiarului pentru stingerea unei datorii. Componentele sunt:

- Numărul;

- Data (valabilă o singură zi);

- Denumirea documentului;

- Suma în cifre şi litere;

- Datele plătitorului;

- Datele beneficiarului;

- Datele băncii plătitoare şi beneficiare;

- Destinaţia plăţii;

- Numărul documentului în baza căruia se efectuează transferul;

- Semnătura emitentului.

Ordinul de plată se emite:

- într-un singur exemplar în cazul emiterii de către banca plătitoare la efectuarea transferului de credit în nume şi pe cont propriu;

- în două exemplare în cazul emiterii de către titularul de cont bancar, precum şi de către banca plătitoare la efectuarea transferului în numele titularului de cont bancar;

- în trei exemplare în cazul emiterii de către titularul de cont bancar la efectuarea transferului de credit în adresa Întreprinderii de Stat „Poşta Moldovei”, la care se anexează la necesitate şi trei exemplare ale listei destinatarilor mijloacelor băneşti. Emitentul poate revoca ordinul de plată până la momentul executării acestuia de către banca plătitoare.

Banca plătitoare acceptă spre executare ordinul de plată dacă sunt respectate următoarele condiţii:

- plătitorul are deschis cont bancar la banca plătitoare în conformitate cu prevederile actelor normative în vigoare;

- mijloacele băneşti din contul plătitorului sunt suficiente pentru efectuarea transferului;

- asupra mijloacelor băneşti din contul plătitorului nu sunt aplicate restricţii privind utilizarea acestora din partea organelor abilitate prin lege;

- ordinul de plată este întocmit în conformitate cu prevederile Regulament în vigoare;

- la ordinul de plată este anexat documentul justificativ, în cazul în care acest fapt este prevăzut de actele normative în vigoare.

Obligaţiile plătitorului:

- Îndeplineşte corect dispoziţia de plată;

- Asigură soldul în cont;

- Achită comisionul băncii;

Funcţiile băncii plătitoare :

- Verifică corectitudinea îndeplinirii documentelor;

- Esenţa soldului în cont;

- Debitează contul debitorului;

- Semnează şi aplică ştampila băncii pe al 2 exemplar pe care îl înapoiază debitorului împreună cu extrasul din cont şi coase primul exemplar în mapa documentelor zilei;

Obligaţiile băncii beneficiare :

Recepţionează documentul de plată şi-l imprimă în 2 exemplare, unul îl coase în mapa zilei, unul îl remite beneficiarului.

Ordinea operaţiilor viramentului de credit:

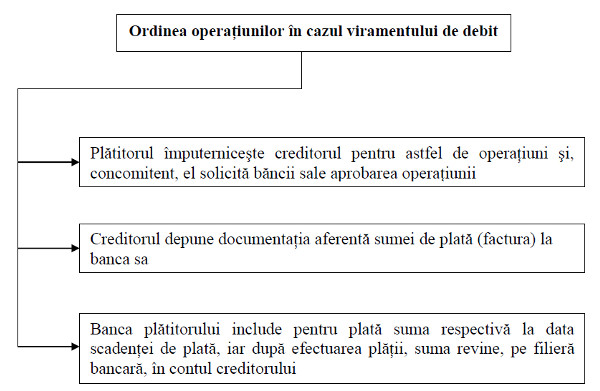

Transferul prin virament de debit

Viramentul de debit se efectuează în baza cererii dispoziţiei de plată şi a incasoului. Cererea dispoziţie de plată este cererea beneficiarului de a i se transfera în contul lui a anumitei sume în baza documentelor de livrare a mărfii, efectuarea serviciilor şi îndeplinirea documentelor. Astfel cererea dispoziţie de plată întocmită de beneficiar se transmite plătitorului pentru a fi acceptată împreună cu documentul care confirmă livrarea mărfurilor sau efectuarea serviciilor.

În cazul cererii dispoziţiei de plată banca plătitoare nu poate efectua transferul din cont fără acceptul plătitorului. Cererea dispoziţie de plată e prezentată băncii plătitoare fie de către plătitor sau de beneficiar. Ea fiind valabilă un an trebuie să conţină termenul de prezentare spre accept şi termenul de prezentare la banca plătitoare. Se întocmeşte în două sau mai multe exemplare.

Unul este semnat de către beneficiar şi tot pe primul exemplar plătitorul îşi pune acceptul lui şi indică data acceptului. În cazul când în cont nu sunt resurse suficiente banca remite documentul beneficiarului indicând lipsa de resurse.

Incasoul dispoziţia beneficiarului privind extragerea în mod incontestabil a unei sume indicate din contul plătitorului fără consimţământul acestuia. Deci incasoul permite debitarea incontestabilă a contului debitorului. În baza documentului care oferă dreptul beneficiarului să iniţieze această plată fără acordul plătitorului.

Aceste documente pot fi:

- Dispoziţia organelor judecătoreşti cu privire la executare silită a anumitei plăţi.

- Sunt sume ce trebuie transferate în folosul bugetului de stat conform legii sistemului bugetar si procesului bugetar.

Incassoul presupune ca banca plătitoare să transfere din contul plătitorului suma indicată în documente, iar în cazul lipsei resurselor în cont sau insuficienţei acestora banca va transfera suma cu ajutorul documentelor(nota de transfer).

| Viramentul de debit | este o excepţie în relaţiile între agenţii economici şi în practica bancară şi se efectuează în baza cererii-dispoziţie de plată şi a incasso-ului | |

| Instrumentele de plată a viramentului de debit | Cererea-dispoziţie de plată | este cererea beneficiarului de a i se transfera în contul lui o anumită sumă de bani în baza documentelor de livrare a mărfurilor, efectuare a serviciilor şi îndeplinire a lucrărilor, astfel cererea-dispoziţie de plată perfectată de beneficiar se transmite nemijlocit plătitorului pentru a fi acceptată împreună cu documentele care confirmă livrarea mărfurilor sau efectuarea serviciilor. |

| Incasso-ul | reprezintă dispoziţia beneficiarului privind extragerea în mod incontestabil a unei sume de bani indicate din contul plătitorului fără consimţământul acestuia. | |

Debitul direct ( engleză direct debit) este tipul de transfer de debit prin care băncile sunt autorizate de clienţii plătitori să efectueze automat decontarea serviciilor din conturile lor la simpla cerere a furnizorilor şi de transfer a sumelor la băncile acestora.

Pentru efectuarea acestor plăţi este necesar să se asigure un cadru juridic între participanţii la tranzacţii şi între aceştia şi băncile lor privind derularea operaţiunilor, astfel:

- între furnizor şi debitor se încheie o convenţie privind dreptul furnizorului de a iniţia plata fără acordul prealabil al debitorului;

- între banca plătitoare şi debitor se încheie o convenţie de mandat privind acceptul debitorului pentru plata din cont fără ordinul expres al acestuia;

- între banca colectoare şi furnizor se încheie un angajament privind debitarea directă.

În acest fel, banca plătitoare devine mandatarul debitorului de a executa instrucţiunile de plată primite de la furnizor în favoarea acestuia. Mandatul devine un act juridic întrucât se transferă anumite drepturi de dispoziţie altei persoane decât proprietarul fondurilor şi care are caracter permanent până la revocarea acestuia de către debitor. Un asemenea procedeu se foloseşte în special pentru plata serviciilor cu caracter de repetabilitate ca: energia electrica, telefon, gaze, apa etc.

Operaţiuni de plăţi şi decontări interbancare

Decontările interbancare reprezintă un sistem de stingere reciprocă a obligaţiilor de plată între 2 bănci. Există mai multe tipuri de decontări:

După relaţia stabilită:

- decontări prin relaţia directă între bănci , numită relaţie de corespondenţă (decontări descentralizate);

- decontări print-un agent de decontări (în formă centralizată).

Relaţiile de corespondenţă reprezintă relaţiile transcrise contractual între 2 bănci care conţin o înţelegere privind executarea reciprocă a obligaţiilor financiare.

După arealul efectuării operaţiunilor:

- naţionale;

- internaţionale.

După operaţiunile efectuate în regim interbancar:

- Operaţiuni în numele clientului în proces de decontare;

- Operaţiuni în nume propriu care presupune contractarea creditelor interbancare, plasarea depozitelor, achitarea serviciilor, etc.

După tipul contului utilizat:

- Operaţiuni ce presupun deschiderea contului de corespondenţă;

- Operaţiuni fără deschiderea contului de corespondenţă.

După relaţiei între bănci:

- Relaţii obligatorii, presupun conturi de corespondenţă la centrul de decontare la banca centrală;

- Relaţii neobligatorii, cînd banca singură caută partenerul cu care vrea să-şi stabilească relaţii. Deosebim conturi: NOSTRO – contul băncii noastre la altă bancă comercială. VOSTRO – pe plan internaţional.

Contul LORO este deschis de către băncile din RM la BNM şi reprezintă un cont curent obligatoriu utilizat pentru efectuarea următoarelor operaţiuni:

- Operaţiuni de transfer a fondurilor interbancare în numele clienţilor;

- Operaţiuni de achitare şi transfer a fondurilor între bănci sau între banca respectivă şi BNM, ce ţin de acordarea şi rambursarea creditelor interbancare, de plasarea şi retragerea depozitelor interbancare, etc;

- Pentru efectuarea plăţilor curente în favoarea unui agent interbancar (impozite statului, servicii pentru arendă).

Structura sistemului de decontare.

Sistemul de plăţi interbancare este totalitatea mecanismelor utilizate de către bănci pentru efectuarea transferurilor între ele.

Există 2 tipuri de transferuri interbancare:

- Sistemul de transfer în formă brut – atunci cînd fluxul de numerar este anterior sau concomitent cu fluxul informaţional sau documentar. El se mai numeşte “Anticompensaţie”.

- Sistemul de decontare în formă netă – presupune transmiterea fluxului anterior informaţional sau documentar, cât şi determinarea soldurilor şi numai după aceea achitarea lor.

Ambele sisteme au avantaje şi dezavantaje.

Sistemul de decontare în formă netă presupune o rupere în timp între momentul în care banca este informată despre fluxul în numerar pe care îl aşteaptă şi momentul în care dispune real de acest flux. Totodată, sistemul de decontare în formă netă presupune costuri mai mici, deoarece în cazul lui este posibilă compensarea, deci sumele în transfer vor fi mai mici.

Sistemul de decontare în bază brută creează posibilitatea ca banca să dispună de bani în momentul când ea a fost informată despre efectuarea plăţii în timp real, însă în acest caz transferul integral al valorilor, obligaţiilor apărute între bănci.

Sistemul de decontare în bază netă are 2 forme:

- în baza relaţiilor bilaterale;

- în baza relaţiilor multilaterale.

Sistemul multilateral este cel mai favorabil economic. El utilizează un număr redus de conturi de corespondenţă. Acest sistem garantează executarea operaţiilor tuturor băncilor care sunt conectate la sistem.

În funcţie de timp avem:

- Sistem de procesare în timp real (sistemul de decontare brut), RTGS;

- Sistem de procesare pe pachete – transferul se efectuează în intervale de timp. Între intervale documentele de plată se acumulează, se soldează şi pot fi compensate.

Compensaţia contribuie la sistematizarea şi stabilitatea sistemului de plată la nivel naţional asigurând circuitul normal în conturile agenţilor economici.

Specificul compensării în decontările interbancare

Compensarea a fost definită pe parcursul timpului în mai multe variante cu acelaşi conţinut. În varianta modernă acceptată de instituţiile internaţionale de specialitate compensarea înseamnă stingerea obligaţiilor de plată către o bancă cu drepturile de creanţă pe care le are de încasat de la aceiaşi bancă şi stabilirea unui sold care se decontează prin casa de compensaţie.

Ea reprezintă actul de lichidare a creanţelor prin centralizarea tuturor datoriilor şi creanţelor, către un singur agent de decontare, unde se obţine diferenţa sub formă de sold debitor sau creditor şi se efectuează decontarea respectivă din/sau în contul participantului la compensaţie.

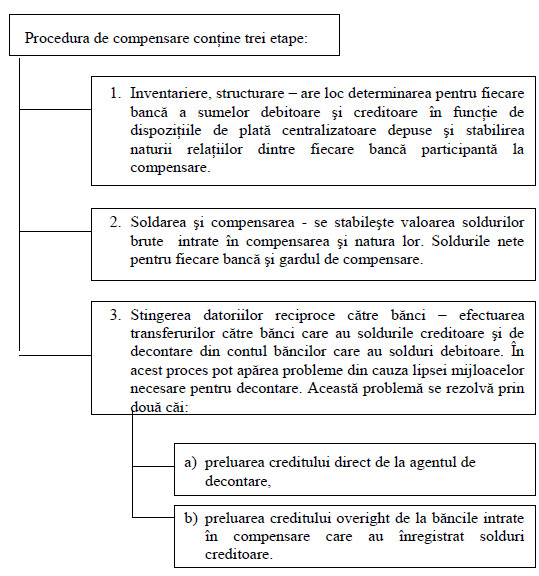

Pentru a evedenţia rolul compensaţiei într-un sistem de plăţi vom prezenta un exemplu:

Fie 4 bănci existente într-un sistem, care în proces de transfer de fonduri şi-au format următoarele sume spre plată:

- Banca A spre banca B –90 u.m. , spre banca C 40 u.m. şi spre banca D – 80 u.m.

- Banca B spre banca A –70 u.m. , spre banca C 0 u.m. şi spre banca D –0 u.m

- Banca C spre banca A –0 u.m. , spre banca B 50 u.m. şi spre banca D – 20 u.m

- Banca D spre banca A –10 u.m. , spre banca B 30 u.m. şi spre banca C – 60 u.m

În cadrul decontărilor în sistem brut se vor forma următoarele relaţii:

Schema nr. 1

În cadrul acestui sistem de decontare au fost stabilite 6 relaţii interbancare directe şi efectuate 9 transferuri de fonduri în valoare totală de 450 u.e.

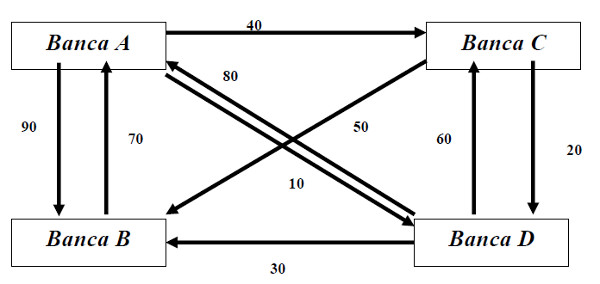

Acest proces se poate optimiza prin intermediul compensaţiei. Cea mai simplă relaţie ar fi compensaţia bilaterală. În acest caz în aceleaşi condiţii numărul de relaţii interbancare stabilite ar fi 6, numărul de transferuri efectuate ar fi 6 iar valoarea transferurilor sumativă ar fi 250 u.m., ceia ce reprezintă o eficientizare a procesului de transfer şi diminuarea respectivă a costurilor de tranzacţie cu 44,44% ((450-250)/450)

Sensul compensaţiei bilaterale este ca fiecare bancă în relaţia cu partenera sa sa-şi stabilească soldul rezultativ al operaţiei. Spre exemplu în cadrul relaţiei dintre banca A şi banca B se determină soldul rezultativ de 90-70 = 20 u.m., care va fi achitat de banca A.

Schematic aceasta va reprezenta următorul proces:

Schema nr. 2

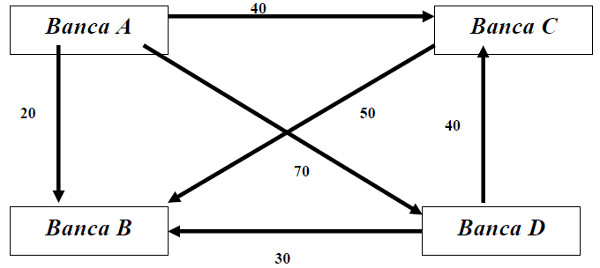

În cadrul compensaţiei multilaterale, efectuate prin intermediul agentului de decontare situaţia se simplifică şi mai mult :

Schema nr. 3

Numărul de relaţii stabilite – 4 , numărul de transferuri efectuate –3 , volumul transferurilor –130 u.m. eficienţa procesului de compensare –71,11%. Volumul sumelor compensate – 450 - 130 = 320 u.m.

| Băncile plătitoare | Băncile beneficiare | ||||

| A | B | C | D | Sume către plată | |

| A | - | 90 | 40 | 80 | 210 |

| B | 70 | - | 0 | 0 | 70 |

| C | 0 | 50 | - | 20 | 70 |

| D | 80 | 170 | 100 | 100 | 100 |

| Sume de încasat | 80 | 170 | 100 | 100 | 450 |

| Solduri compensate | 80-210 = -130 | 100 | 300 | 0 | 0 |

Gradul de compensaţie se calculează în modul următor:

Sume compensate efectiv /Sume necesare de transferat

Sumele compensate efectiv = Sume necesare de transferat – Sold necompensat

Probleme rezolvate

Se supun procesului de compensare următoarele relaţii reciproce de plăţi între băncile H, I, J, K, L, M, N:

| c d | H | I | J | K | L | M | N |

| H | - | 176 | 234 | 345 | 143 | 110 | 314 |

| I | 145 | - | 362 | 142 | 423 | 11 | 9 |

| J | 207 | 251 | - | 324 | 13 | 211 | 34 |

| K | 328 | 167 | 212 | - | 191 | 222 | 78 |

| L | 38 | 421 | 15 | 43 | - | 452 | 56 |

| M | 214 | 256 | 34 | 212 | 56 | - | 12 |

| N | 432 | 53 | 421 | 256 | 10 | 14 | - |

Soldurile iniţiale la casa de compensaţie:

H-14; I-32; J-264; K-119; L-233; M-0; N-0

Să se calculeze gradul de compensare în urma acestei operaţiuni.

Rezolvare:

Se cumulează pentru fiecare bancă soldurile creditoare şi soldurile debitoare. Se efectuează operaţiunea de compensare din care rezultă soldurile necompensate. Datele rezultate se trec în următorul tabel:

| Băncile | Suma total | Solduri necompensate | ||

| D | C | D | C | |

| H | 1364 | 1322 | 42 | - |

| I | 1324 | 1092 | 232 | - |

| J | 1278 | 1040 | 238 | - |

| K | 1322 | 1198 | 124 | - |

| L | 836 | 1025 | - | 189 |

| M | 1020 | 784 | 236 | - |

| N | 503 | 1186 | - | 683 |

| Total | 7647 | 7647 | 872 | 872 |

Gradul de compensaţie = [(7647-872) / 7647] *100%=88.59%

Operaţiunea de stingere a soldurilor debitoare se reflectă în următorul tabel:

| Băncile | Sold iniţial(2) | Sold necompensat(3) | Sold provizoriu(2+3) | Credit interbancar(5) | Sold final(4+5) |

| H | 14 | -42 | -28 | +28 | 0 |

| I | 32 | -232 | -200 | +200 | 0 |

| J | 264 | -238 | 26 | - | 26 |

| K | 119 | -124 | -5 | +5 | 0 |

| L | 233 | 189 | 422 | -28 | 394 |

| M | 0 | -236 | -236 | +236 | 0 |

| N | 0 | 683 | 683 | -441 | 242 |

| Total | 662 | 0 | 662 | 0 | 622 |

S-a presupus că banca H s-a împrumutat de la banca Z, băncile I, K şi M de la banca N., deşi împrumuturile se pot face arbitrar.

Problema nr . 1

Se supun procesului de compensare următoarele relaţii reciproce de plăţi între băncile A, B, C, D, E,

| c d | A | B | C | D | E |

| A | - | 200 | 400 | 5 | 0 |

| B | 145 | - | 362 | 142 | 423 |

| C | 207 | 251 | - | 324 | 13 |

| D | 328 | 167 | 212 | - | 191 |

| E | 38 | 421 | 15 | 43 | - |

Soldurile iniţiale la casa de compensaţie:

- A-14

- B-32

- C-264

- D-119

- E-233

Să se calculeze gradul de compensare în urma acestei operaţiuni.

Problema nr. 2

Se supun procesului de compensare următoarele relaţii reciproce de plăţi între băncile H, I, J, K, L, M, N:

| c d | H | I | J | K | L | M | N |

| H | - | 276 | 23 | 395 | 103 | 100 | 3 4 |

| I | 45 | - | 368 | 142 | 423 | 11 | 9 |

| J | 247 | 51 | - | 24 | 135 | 271 | 434 |

| K | 528 | 17 | 912 | - | 491 | 22 | 878 |

| L | 338 | 421 | 135 | 433 | - | 452 | 536 |

| M | 24 | 26 | 34 | 22 | 56 | - | 12 |

| N | 43 | 53 | 41 | 26 | 10 | 14 | - |

Soldurile iniţiale la casa de compensaţie:

- H-314

- I-312

- J-264

- K-11

- L-0

- M-56

- N-77

Să se calculeze gradul de compensare în urma acestei operaţiuni.

Sistemele de decontare internaţionale

Caracteristica sistemelor de transfer internaţional de valori mari

Sistemul de transfer al mesajelor SWIFT

Sistemul SWIFT este o reţea de comunicaţii prin intermediul căreia sunt transmise informaţii, în baza acestora se pot efectua plăţi de la o bancă la alta. Reţeaua SWIFT este utilizată pentru a transmite toate mesajele de plăţi denominate, care urmează a fi compensate între băncile participante la compensare..

SWIFT (Society For Worldwide Interbank Financial Telecomunication) s-a înfiinţat în 1973, în Belgia, ca o societate privată pe acţiuni, non profit, prin participarea a 239 de bănci din 15 ţări. Scopul acestei companii era de a oferi instituţiilor financiare din întreaga lume, servicii de transfer rapid de fonduri pe o bază standardizată. La sfârşitul anului 2000 la SWIFT erau conectate 192 de ţări cu peste 3000 de bănci membre şi 7125 de utilizatori care au transmis 1,3 mild. mesaje.

SWIFT are o reţea structurată pe patru nivele: primul nivel are trei centre de procesare, la Bruxelles (Belgia), Amsterdam (Olanda) şi Capple Town (SUA); al doilea nivel cuprinde zece centre regionale (centre de comutare), raspândite pe tot globul, care colectează mesajele de pe o anumită zonă geografică şi le transmit la unul din centrele de procesare: al treilea nivel se referă la ordinatoarele cu rol de supraveghere la nivelul fiecărei ţări (concentrator naţional) care menţin legătura cu membrii şi afiliaţii reţelei (în ţările cu un volum mai mare de mesaje sunt mai multe concentratoare naţionale, ca de exemplu: 4 în SUA, 3 în Anglia, 2 în Franţa) ; şi al patrulea nivel include terminalele instalate la băncile care au aderat la SWIFT.

SWIFT nu reprezintă un sistem de clearing ci un sistem de comunicare care se bazează pe principiul transmiterii reciproce de informaţii între două bănci sau între doi participanţi oarecare. Chiar şi aşa cele două cele două bănci: cea iniţiatoare a trimiterii mesajului şi cea destinatară/receptoare a mesajului nu se află în legătură directă, informaţia fiind transmisă prin intermediul centrului de operare la care este racordată ţara din care porneşte mesajul.

Pe plan internaţional, activitatea SWIFT se bazează pe broşura nr. 457/1990 “Ghidul privind Transferurile de Fonduri Interbancare Internaţionale şi Compensaţiile” elaborată de Camera Internaţionala de Comerţ şi pe Standardele Internaţionale emise de International Organization for Standardization care stabilesc reguli obligatorii privind elaborarea şi transmiterea mesajelor, responsabilităţile partenerilor şi ale companiilor de transfer.

Într-un transfer electronic de fonduri, instrumentele de plată care conţineau informaţiile-bani sunt înlocuite cu mesaje electronice, care conţin aceleaşi informaţii obligatorii: plătitorul, banca expeditoare, banca destinatară (ambele cu nume, adresă, cod), suma tranzacţiei, valuta, data la care se face plata, beneficiarul, obiectul plăţii şi instrucţiuni de acoperire a plăţii (transferul efectiv al fondurilor, disponibilităţi ale băncii emitente la banca destinatară, linie de credit, acreditiv import etc).

Aceste informaţii sunt cifrate după anumite algoritme, cunoscute atât de expeditor, cât şi de primitor. Sistemul de autentificare este menit să asigure ca elementele mesajului în structura sa integrală să nu se modifice întâmplător sau intenţionat, în cursul transmisiei. Important este faptul că responsabilitatea contractuală a reţelei SWIFT se delimitează numai cu privire la transferul şi livrarea mesajelor.

Orice alte atribuţii privind înfăptuirea plăţii (excluderea la timp a ordinelor prevăzute în mesaje, responsabilitatea privind acoperirea) rămân în sarcina băncilor şi ele se realizează pe baze contractuale între părţile implicate.

În prezent sunt cunoscute 7 algoritme de codificare, bazate pe chei private şi publice, cel mai performant fiind RSA creat de unele companii din SUA. Din anul 2004, SWIFT a introdus un nou model FIN ISO de codificare şi validare, fiind considerat mai rapid.

Mesajele SWIFT sunt clasificate în 9 categorii, reprezentând peste 120 de tipuri de mesaje, astfel:

- 1XX Customer Payments & Checks;

- 2XX Financial Institution Transfer;

- 3XX Treasury Markets-Foreign Exchange;

- 4XX Collections & Cash Letters ;

- 5XX Securities Markets;

- 6XX Precious Metals & Sindications

- 7XX Documentary Credits & Guarantees;

- 8XX Travellers Checks;

- 9XX Cash Management & Custumer Status

Transmiterea mesajelor în sistem SWIFT se poate realiza în unul din următoarele regimuri: normal sau ordinar, adică mesajele se transmit în ordinea introducerii în sistem; urgent, adică înaintea celorlalte mesaje din regimul normal; sistem, mesaje cu circuit limitat pentru transmiterea unor informaţii cu caracter general numai membrilor SWIFT

Transferurile de fonduri prin sistem SWIFT sunt destul de apreciate de utilizatori, datorită următoarelor avantaje:

Siguranţa în funcţionare . În acest sistem toate operaţiunile sunt computerizate de la expeditor la destinatar şi transferurile se execută automat. Programele de transmisie au detectori de erori, deci elimină posibilitatea apariţiei acestora iar mesajele sunt codificate. Standardizarea mesajelor elimină interpretarea greşită a acestora şi reduce aproape la zero unul din riscurile cele mai frecvente.

Reţeaua SWIFT este protejată în ceea ce priveşte:

- Pierderea mesajelor;

- Transmiterea eronată a mesajelor;

- Depozitarea cu erori a mesajelor;

- Pierderea confidenţialităţii mesajelor;

- Modificări frauduloase a mesajelor.

În cazul în care în sistem apare o eroare/defecţiune ce ar putea afecta buna lui funcţionare şi performanţele sale, utilizatorii vor fi anunţaţi imediat prin una dintre următoarele modalităţi:

- Mesaj pe unitatea de răspuns automat;

- Mesaj media;

- Mesaj în programul de informaţii specific al sistemului;

- Raportul global asupra stării sistemului.

De asemenea utilizatorii vor fi anunţaţi în momentul în care situaţia va reveni la normal.

Rapiditate. Timpul de transmise este de câteva secunde, deci aproape în timp real. Anumite decalaje de timp se datorează numai diferenţei de fus orar între băncile partenere. Acesta este considerat avantajul cel mai important în sistemul de plăţi şi de multe ori rapiditatea este mai mare la transferurile externe bazate pe SWIFT decât la cele interne care folosesc alte sisteme.

Costuri scăzute. Costurile sunt, în medie, de până la 1$ pentru un mesaj, faţă de 30$-50$ prin telex. Acestea sunt diferenţiate în funcţie de urgenţa şi confirmarea me66sajului, dar rămân foarte avantajoase. Acesta este un motiv pentru care, în unele ţări, sistemul SWIFT este folosit şi la transmisia mesajelor interne pentru decontări multilaterale şi compensări.

Fiabilitatea. Funcţionarea sistemului este asigurată 24 de ore din 24 şi 7 zile pe săptămână din 7, fiind deci accesibil în orice moment.

Instituţiile financiare internaţionale folosesc, de asemenea, SWIFT-ul în transferurile de fonduri iar mai recent prin acest sistem se realizează decontările între băncile centrale din comunitatea europeană participante la euro. Transferurile anuale mijlocite prin serviciul SWIFT a atins în 2003 pragul de 2 miliarde de mesaje şi se estimează pentru viitorul apropiat de a ajunge la o cifră de 10 miliarde mesaje, ceea ce demonstrează agrearea acestui sistem de comunitatea bancară şi a companiilor de afaceri.

Date fiind toate aceste elemente, reţeaua de comunicaţii SWIFT a fost aleasă şi pentru a se derula tranzacţiile aferente sistemului TARGET.

Sistemul European de transfer de fonduri TARGET

Introducerea monedei unice euro a determinat şi adoptarea unui procedeu unic de plăţi între ţările din zona euro, care a fost proiectat să răspundă cerinţelor de politică monetară ale Băncii Centrale Europene şi care să fie conectat la sistemele naţionale de plăţi din ţările membre.

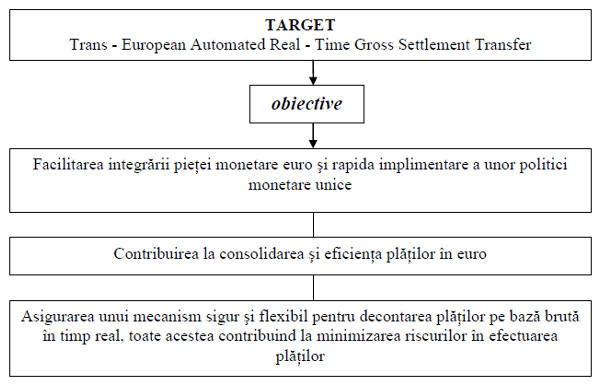

Acest procedeu este cunoscut sub numele de TARGET (Transeuropean Automated Real-Time Gross-Settelment Express Transfer) şi are ca scop să asigure efectuarea plăţilor între băncile centrale europene, pe bază brută şi în timp real, indiferent de sistemul folosit în fiecare ţară şi minimizarea riscului de neplată până aproape la dispariţie. Iniţiat în 1997, sistemul a devenit operaţional în 1999, până în 2002 fiind o perioadă de tranziţie.

Sistemul TARGET are următoarele obiective :

- Acordarea priorităţii plăţilor internaţionale;

- Scăderea substanţială a costurilor plăţilor internaţionale;

- Timpul de derulare a unei plăţi internaţionale să fie comparabil cu cel al unei plăţi naţionale;

- Implementarea cât mai rapidă a noilor standarde;

- Securitatea înaltă a transferurilor.

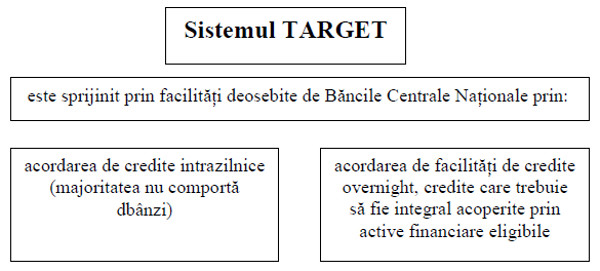

Participarea la TARGET este reglementată prin Directiva de Coordonare Bancară 2002/12/EU a Parlamentului European şi Consiliului European din 20 martie 2000. La sistemul TARGET sunt interconectate 15 sisteme interne de decontare pe bază brută în timp real al Băncii Centrale Europene

Numai băncile centrale şi instituţiile de credit pot fi admise ca participanţi direcţi în cadrul sistemului TARGET. Structura TARGET este de tip descentralizat care cuprinde:

- sistemele naţionale cu decontare brută în timp real din ţările membre;

- mecanismul de supraveghere al Băncii Centrale Europene;

- reţeaua de interconectare între băncile centrale .