Asigurarea pecuniară

- Detalii

- Categorie: Asigurări

- Accesări: 5,298

Asigurarea de fidelitate

Cuvîntul pecuniar înseamnă în legătură cu banii, iar asigurarea pecuniară acoperă riscurile unei organizaţii care s-ar putea găsi în situaţia de a trebui să plătească o sumă de bani, fie în situaţia de a nu putea încasa sumele pe care le încasa de obicei.

Asigurarea de fidelitate sau de cauţiune a fost întrodusă în secolul XIX-lea pentru a înlocui sistemul de cauţiuni private. Pînă la acea dată, cetăţenilor care deţineau funcţii de răspundere în guvern, industrie, comerţ etc. li se cerea adesea să desemneze o altă persoană care putea să fie garantul lor. Acest garant se angaja să plătească o sumă de bani atunci cînd ar fi apărut pierderi ca urmare a acţiunii persoanei ce deţinea respectiva funcţie de raăspundere. Nu fiecare om cinstit putea să-şi găsească o cauţiune, datorită riscurilor evidente ale poziţiei lor. În consecinţă, în 1840 s-a format Societatea de Garanţii Britanică din Edinburgh.

Rezultă că scopul asigurării de fidelitate este de a proteja asiguratul împotriva unor daune ce ar putea rezulta din încrederea acordată unor persoane ce administrează o parte din activele unei societăţi. Poliţa de asigurare de fidelitate protejează o societate împotriva daunelor determinate de acte frauduloase sau necinstite ale personalului său, indiferent dacă aceştia au acţionat singuri sau împreună cu alte persoane. Asigurătorul plăteşte numai dauna propriu-zisă nu şi daunele de consecinţă. Sunt excluse, de asemenea, din gospăgubire costurile asiguratului pentru stabilirea pierderii propriu-zise.

Garanţiile de fidelitate se emit fie pentru fiecare persoană în parte, fie pentru anumite posturi, sau sunt generale pentru toţi angajaţii unei societăţi. Această ultimă formă este foarte folosită mai ales la asigurarea instituţiilor financiar-bancare.

În prezent există mai multe tipuri principale de cauţiune:

- Garanţii comerciale . Sunt oferite patronilor care ar putea fi victimele nor fraude sau a unor acţiuni necinstite efectuate de angajaţii lor. Prin aceste poliţe de asigurare se asigură rambursarea unor sume de bani patronului a cărei valoare maximală este fixată în prealabil.

- În alte cazuri asigurătorii emit obligaţiuni prin care angajează să plătească o sumă de bani dacă o persoană nu reuşeşte să se achite în mod corespunzător de datoriile ce-i revin. De exemplu tur-operatorii şi agenţii de voiaj ai Asociaţiei Agenţilor de Călătorie Britanici trebuie să achiziţioneze o obligaţiune ca cerinţă impusă de calitatea lor de membri. Obligaţiunea poate fi utilizată pentru a oferi sprijin clienţilor dacă tur-operatorul sau agentul lor îşi încetează activitatea înainte sau în timpul excursiei sau vacanţei. Obligaţiunile emise de administraţia locală reprezintă echivalentul guvernamental al garanţiilor comerciale, cu excepţia faptului că ele acoperă atît greşelile angajaţilor, cît şi actele necinstite ale acestora.

- În anumite cazuri, tribunalele împuternicesc o persoană să administreze afacerile financiare ale alteia (de exemplu, ale unui minor, al unei persoane debile mintal sau ale cuiva care a murit fără să desemneze un executor testamentar). Unui astfel de administrator i se cere adesea să ofere o garanţie pentru buna executare a îndatoririlor sale şi, în mod normal, asigurătorii vor emite o obligaţiune în tribunal (de instanţă) care oferă o astfel de garanţie.

- Obligaţiunile (garanţiile) guvernamentale sunt adesea societate drept cauţiune pentru lichidatorii desemnaţi să lichideze companiile falimentare sau pentru gestionarii de depozite care răspund de mărfurile destinate exportului, şi care vor trebui să plătească taxa pe valoare adăugată datorată pentru bunurile exportate, dacă acestea vor fi înstrăinate în mod ilegal.

- Garanţii pentru licitaţii care garantează că debitorul, în cazul în care cîştigă licitaţia va semna contractul şi va furniza cauţiunea de bună executare a contractului. În cazul în care nu va semna contractul şi va furniza cauţiunea de bună executare a contractului. În cazul în care nu se va încheia contractul sau nu se va aduce cauţiunea de bună executare, cîştigător este desemnat următorul la licitaţie, iar societatea de asigurare va plăti diferenţa dintre valoare licitată de debitul garantat şi valoarea licitată de persoana următoare.

- Garanţii de restituire a avansului, care se practică în cazurile în care creditorul prefinanţiază debitorul prin plata unui avans. Rambursarea acestui avans se garantează printr-o cauţiune, a cărei valoare descreşte proporţional cu valoarea lucrărilor executate, de obicei cu un procent lunar fix.

În practică se utilizează şi alte garanţii cum ar fi cele privind asigurarea serviciilor de întreţinere, pentru vamă etc.

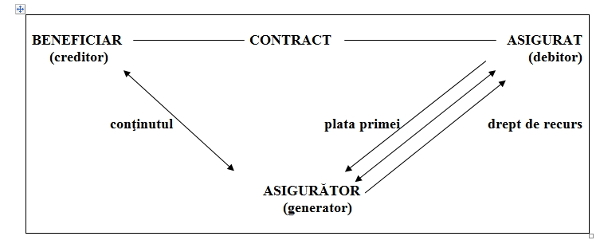

Cauţiunea implică următoarele relaţii:

- Relaţia debitor-creditor, stabilită fie prin contractul de livrare a bunurilor fie prin lege (exemplu, obligaţia de a plăti vama);

- Relaţia debitor-asigurător, prin plata primei de asigurare de către debitor către asigurător, pe de o parte, iar pe de altă parte prin dreptul de recurs al asigurătorului faţă de debitor;

- Relaţia asigurător beneficiar.

Din schemă rezultă următoarele:

- creditorul este beneficiarul cauţiunii;

- debitorul (asiguratul) este responsabil, pe de o parte, de îndeplinirea obligaţiilor din contract şi garantate prin cauţiune, iar pe de altă parte, în caz de daună, trebuie să plătească asigurătorului sumele pe care acesta le-a achitat beneficiarului;

- asigurătorul (garantor) este partea care se alătură debitorului în scopul garantării faţă de beneficiar a îndeplinirii de către asigurat a obligaţiilor acestuia din urmă.

În asigurarea cauţiunilor subscriitorul trebuie să determine dacă debitorul va fi în măsură, să-şi îndeplinească la scadenţă obligaţiunile financiare faţă de creditor, în acest scop el trebuie să examineze solvabilitatea şi bonitatea debitorului, iar dacă cauţiunea este chemată la plată, dacă va putea face faţă pretenţiilor asigurătorului (regres). În evaluarea riscului la subscrierea unei cauţiuni se face o analiză a bilanţuluipe ultimii trei ani, a situaţiei veniturilor şi cheltuielilor şi a situaţiei surselor şi utilizării fondurilor de către asigurat (debitor).

Prima de asigurare care se percepe pentru emiterea unei cauţiuni este proporţională cu rata dobînzii pe piaţa respectivă şi în competiţie cu spezele bancare percepute pentru scrisorile de garanţie bancară.

Şi în această ramură de asigurare se cere asiguratului să-şi reţină o participare la risc, în general de 20-30% din suma asigurată.

Aceste asigurări sunt practicate de societăţi de asigurare specializate deoarece presupune o muncă complexă de evaluare a situaţiilor şi pentru a proteja cît mai bine asiguraţii, printr-o administrare corectă a rscurilor.

În ultimii ani daunele cele mai grave pe care le-au plătit asigurătorii de fidelitate au fost determinate de fraudele în sistemele electronice de prelucrare a datelor, falsificarea valutelor, furtul în timpul transportului, valorilor, necinstei angajaţilor etc.

Asigurarea creditelor de export

Asigurarea creditelor are menirea să ofere protecţie agenţilor economici împotriva riscurilor specifice exportului. Un contract de export poate avea ca obiect livrări de mărfuri sau prestări de servicii, inclusiv cesiuni de licenţă sau brevete, în favoarea unor cumpărători sau beneficiari rezidenţi în străinătate.

Cînd părţile contractante convin cu furniturile, lucrările sau serviciile care fac obiectul contractului de export să nu se achite la livrare (executare sau prestare), ci după scurgerea unui interval de timp de la acesta, furnizorul acordă cumpărătorului extern un credit comercial. Consinţămînd la o asemenea modalitate de plată, furnizorul îşi asumă, pe de o parte, riscurile exportului pe credit, iar pe de altă parte, efectele de trezorerie ale operaţiunei de export cu plata la termen. Întrucît exportul pe credit blochează o perioadă de timp resursele financiare ale furnizorului, incorporate în produse livrate pe credit, acesta se vede adesea obligat să şi le completeze apelînd la un credit bancar.

Forme de asigurare anterioare încheierii contractului

Prosperarea pieţii externe reclamă cheltuieli importante din partea exportatorului potenţial, fără să existe certitudinea că acţiunea sa va fi încununată cu succes, adică va face posibilă încheierea de contracte de export. Chiar dacă în unele ţări, există practica suportării de către stat a unei părţi din cheltuielile de prospectare, totuşi pentru cheltuielile care rămîn în sarcina agentului economic, riscul insuccesului comercial al acţiunii prospectate nu poate fi neglijat. Pentru protejarea sa împotriva unui asemenea risc, exportatorul potenţial poate încheia o asigurare de prospectare la un organ specializat în astfel de asigurări.

În cazul unor obiective importante vizînd livrări de produse peste graniţă de valori mari, concurenţa internaţională capătă forme deosebit de ascuţite. Pentru a se plasa pe o poziţie cît mai avantajoasă în competiţia la care participă unii agenţi economici prezintă oferte ferme valabile o anumită perioadă de timp. Modificarea condiţiilor economice, reflectoare la preţ, dobîndă, curs valutar, condiţii de finanţare etc., în perioada de valabilitate a ofertei ferme, faţă de cele avute în vedere la întocmirea acesteia poate să antreneze pentru agentul exportator în cazul adjudecării comenzii, o pierdere ce nu poate fi recuperată de la importator.

Ofertantul este obligat să depună o cauţiune în favoarea cumpărătorului care să-i garanteze că ofertantul, în ipoteza adjudecării tranzacţiei va semna contractul extern în condiţiile prevăzute în oferta prezentată.

În stfel de situaţii se pot contracta asigurări împotriva riscurilor pe care le incubă remiterea de către exportator, de oferte ferme pe perioade îndelungate de valabilitate.

Forme de asigurare posterioare încheierii contractului

După încheierea contractului de export pot să intervină două categorii de riscuri şi anume:

- unele în intervalul de timp cuprins între momentul semnării contractului de export şi cel al livrării la extern a produselor comandate, însoţită de documentele legale;

- altele în perioada de la livrarea pe credit a produselor şi pînă la încasarea contravalorii lor.

În perioada producerii bunurilor care fac obiectul contractului (fabricarea bunurilor ce urmează a fi exportate, executarea unor lucrări de construcţii-menaj, amenajări teritoriale, foraje de exploatare sau de explorare, lucrări agricole sau de forestiere, prestarea unor servicii etc.), pentru exportator există riscul întreruperii contractului din motive ce-i scapă de sub control. În măsură în care bunurile, lucrările sau serviciile comandate au un caracter de unicat, şi deci după terminare nu mai pot fi valorificate către alţi beneficiari, întreruperea contractului generează pierderi pentru exportator.

Riscul înregistrării de pierderi pentru exportator, în această fază a delurării contractului, poartă denumirea de risc de fabricaţie. Dacă exportatorul a depus o cauţiune în favoarea cumpărătorului care să garanteze, în caz de necesitate, restituirea avansului achitat la perfectarea contractului sau o garanţie de calitate, atunci exportatorul pierde dreptul asupra garanţiei.

În cazul lucrărilor de cooperare internaţională (executarea de către exportator a unor obiective la cheie în străinătate sau a unor lucrări cu ajutorul echipamentelor, maşinelor şi materialelor sale şi care urmează să fie repatriate după realizarea contractului), există riscul că acele valori materiale aparţinînd exportatorului să nu mai poată fi readuse în ţara de origine din motive politice.

În sfîrşit în decursul contractului comercial, perioada de fabricaţie se poate întinde pe o perioadă îndelungată de timp. În condiţii de inflaţie creşterea rapidă a preţurilor interne ar putea să ridice într-atît costurile de fabricaţie ale furniturii, încît contractul să înregistreze pierderi în loc de beneficii. Riscul majorării preţurilor interne poate fi protejat printr-o garanţie a riscurilor economice.

După livrarea produselor (pierderea livrărilor executate sau prestarea serviciilor) către partenerul extern, pentru furnizor apare riscul de neplată la termen a contravalorii acestora de către clientul extern.

Societatea de asigurare clasică sau un organism de asigurare specializat care acţionează din ordinul şi pentru contul statului, poate să protejeze exportatorul împotriva unui asemenea risc. Garantarea riscului de credit se acordă de către asigurătorul creditului fie exportatorului (în cazul creditului-furnizor), fie băncii (în cazul creditului-cumpărător).

Cauţiunile depuse de către exportator în favoarea exportatorului, prin care garantează buna calitate a executării contractului sau restituirea avansului primit de la cumpărător în cazul neîndeplinirii condiţiilor contractuale de către furnizor, pot fi valorificate în condiţiile stabilite.

În această fază a delurării contractului de export, mai poate surveni, în afara riscului de neplată a furniturii,şi riscul schimbului valutar. Chiar dacă clientul (debitorul) extern şi-a onorat la timp angajamentul asumat faţă de furnizor (în cazul creditului-furnizor) sau faţă de bancă (în cazul creditului-cumpărător), asupra exportatorului poate să planeze riscul înregistrării unor pierderi rezultate din diferenţa între cursul valutar existent la încheierea contractului şi copracticat la achitarea creditului. Împotriva riscului valutar exportatorul poate să încheie o asigurare care să-l protejeze în astfel de împrejurări.

Pentru a se putea încheia o poliţă de asigurare a creditelor de export asigurătorul trebuie să facă o analiză complexă care să definească următorii termeni:

Riscul se asigură numai riscuri rezultate din livrarea de bunuri, prestarea de servicii pe credit în străinătate. Asigurarea urmăreşte să protejeze pe exportatori împotriva pierderilor financiare rezultate din insolvabilitate partenerilor (debitorilor). Prin această asigurare nu se acordă despăgubiri în cazul insolvabilitatea debitorului s-ar datora riscurilor plătite sau calamităţilor naturale. Asigurarea creditelor pentru export nu are ca obiect bunuri, ci patrimoniu, deoarece obligaţiile asigurătorului de a plăti despăgubirea nu este dependentă de pierderea sau distrugerea bunurilor vîndute pe credit. De menţionat că, în mod obişnuit, se asigură numai creditele pentru care nu se obţin garanţii de la partenerii externi.

Valabilitatea poliţei de asigurare . Poliţa de asigurare intră în vigoare în cazul creanţelor rezultate din livrări de mărfuri, la data cînd, potrivit contractului de asigurare s-a făcut prima livrare de bunuri şi drepturile asupra acestora au trecut asupra cumpărătorului extern, iar în cazul creanţelor rezultate din prestări de servicii, la data cînd, potrivit contractului de prestări de servicii, această prestare a început. Asigurarea expiră la data achitării complete a despăgubirii cuvenite în cazul denunţării sau rezilierii contractului de asigurare, precum şi în alte cazuri.

Prima de asigurare, se calculează potrivit tarifului asigurătorului în funcţie de ţara cumpărătorului, perioada, ramura economică etc., se plăteşte anticipat în valuta în care s-a încheiat contractul de asigurare. La asigurările cu o durată mai mare de un an, la cererea asiguratului, plata primei de asigurare poate fi eşalonată în rate simestriale sau anuale, plătite anticipat.

Suma asigurată , nu poate depăşi valoarea din factura externă, şi în general ea se exprimă în valuta în care s-a încheiat contractul de vînzare-cumpărare.

Franciza reprezintă partea cu care participă asiguratul la despăgubiri în cazul producerii evenimentului asigurat. În practică ea se situează între 10-15%, în funcţie de bonitatea şi solvabilitatea cumpărătorului, ţara în care se face exportul, perioada de timp etc., deci şi evaluarea riscului.

Obligaţiile asiguratului se referă la obţinerea de informaţii înainte de încheierea contractului de vînzare-cumpărare, asupra solvabilităţii şi bonităţii cumpărătorului; înştiinţarea asigurătorului despre modificările intervenite în perioada asigurării referitoare la starea de solvabilitate a cumpărătorului; punerea la dispoziţia asigurătorului a actelor şi documentelor cu privire la starea de solvabilitate a debitorului; luarea tuturor măsurilor asigurătorii pentru micşorarea pagubei şi încasarea creanţei.

Constatarea pagubelor, stabilirea şi plata despăgubirilor se face de către experţi pe baza actelor şi documentelor din care rezultă insolvabilitatea debitorului. Pentru stabilirea despăgubirii din creditul asigurat dar nerambursat, se scad:

- plăţile pe care debitorul le-a efectuat pînă la apariţia insolvabilităţii, inclusiv cele neprimite de asigurat dar a căror încasare este posibilă;

- plăţile în contul datoriei, efectuate în alt mod decît cel prevăzut în contractul de livrare de bunuri sau prestare de servicii, sau depunerile în cont în ţara debitorului, care nu au fost încă încasate de asigurat, dar a căror încasare este posibilă;

- sumele rezultate din vînzarea bunurilor care fac obiectul livrării pe credit, precum şi sumele realizate prin încasarea unor cambii ori despăgubiri de asigurări după scăderea cheltuielilor aferente;

- franciza;

- primele de asigurare datorate pînă la sfîrşitul perioadei de asigurare.

În limitele despăgubirii plătite, asigurătorul se subrogă în toate drepturile asiguratului contra celor răspunzători de producerea pagubei.

Condiţii de plată ale despăgubirilor, se referă la certificarea cu documente, potrivit reglementărilor în vigoare din ţara debitorului, a insolvabilităţii sau neplăţii din cauze comerciale a acestuia din urmă.

În analiza riscului de credit pe termen scurt, asigurătorul se bazează, în general, pe trei situaţii şi anume:

- situaţia veniturilor şi a cheltuielilor (denumită şi situaţia beneficiilor şi pierderilor);

- situaţia surselor şi utilizării fondurilor;

- bilanţul.

Situaţia veniturilor şi cheltuielilor stabileşte rezultatele activităţii de producţie concretizate în beneficii sau pierderi. Pentru efectuarea analizei se utilizează indicatori cum sunt: proporţia beneficiilor nete faţă de totalul veniturilor sau „ rata de acoperire a dobînzii”.

Situaţia surselor şi utilizării fondurilor ne arată în ce măsură sursele proprii şi împrumutate vor acoperi cheltuielile. Indicatorul utilizat în analiză este „ rata de acoperire a datoriilor”, care se determină ca raport între beneficiu plus amortizarea şi rata de rambursare a creditului plus dobînda.

Bilanţul se întocmeşte după principiile cunoscute ale echilibrului între totalul mijloacelor evidenţiate în activ şi totalul surselor înregistrate în pasiv. Pentru analiza bilanţului se folosesc următorii indicatori:

- de lichiditate, cu ajutorul cărora se măsoară capacitatea unei societăţi de a-şi onora obligaţiunile la scadenţă;

- de activitate, care măsoară cît de eficient sunt folosite activele firmei;

- de acoperire, ce măsoară folosirea resurselor atrase şi riscul financiar. Aceşti indicatori se determină ca raport între volumul datoriilor şi mărimea capitalului;

- de profitabilitate, măsoară capacitatea firmei de a avea o rentabilitate ridicată.

Alături de asigurarea creditelor de export se practică alte două categorii de asigurări, şi anume: asigurarea ratelor de credit şi asigurarea creditelor de investiţii.

Asigurarea ratelor de credit

Acest tip de credit este specific unui număr redus de ramuri, de exemplu în ramura vînzării automobilelor. Pe această cale se asigură preţul ce urmează a se plăti în rate pentru achiziţionarea de bunuri, într-o perioadă cuprinsă între 24-36 luni. În general se cere ca asiguratul să-şi reţină în coasigurare o sumă de pînă la 25% din valoarea bunului. La acest tip de asigurare, problemele de lichiditate sunt mai deosebite, deoarece dauna se plăteşte la scadenţă şi nu în caz de insolvabilitate. Ca garanţie se foloseşte reţinerea titlului de proprietate pînă la achitare.

Asigurarea creditelor de investiţii

Asigurarea creditelor de investiţii, serveşte deţinătorului poliţei la asigurarea contului său de debitori pe termen mediu şi lung (în general pînă la 60 de ani), respectiv asigură plata furniturilor de bunuri pentru investiţii, de către diverşi clienţi, potrivit unei eşalonări anticipate. Acest tip de asigurare protejează nu numai exportul de bunuri, dar şi exportul de capital, fie sub formă de împrumuturi, fie sub formă de investiţii de capital.

Promovarea unor exporturi eficiente, fără un sistem de credite, bine puse la punct este greu de conceput. Ţările care sunt în perioada de tranziţie la economia de piaţă urmăresc realizarea unor măsuri de îmbunătăţire a sistemelor de creditare, de promovare a exporturilor şi de dezvoltare a asigurărilor de credit pentru a le proteja. În Republica Moldova asemenea Amăsuri nu se întreprind, unde legislaţia corespunzătoare nu instituie ca obiect de activitate a asigurătorilor şi asigurarea creditelor.

Modalităţi de intervenţie a statului în asigurarea creditelor de export

În multe situaţii asigurarea clasică a creditelor pentru export nu oferă o protecţie deplină furnizorilor angajaţi în exporturi cu plata la termen sau băncilor care acordă credite cumpărătorilor externi. Aşa este cazul riscurilor politice, rezultînd din măsurile luate de autorităţile publice ale şării importatorului şi care au caracter neasigurabil. Acelaşi caracter, neasigurabil, poartă şi riscurile de neplată, pe care le prezintă debitorii publici şi împotriva cărora nu se pot lua măsuri de constrîngere pentru a-i determina să-şi respecte obligaţiile asumate.

Acolo unde asigurarea clasică nu poate prelua riscurile politice care ameninţă furnizorii (creditorii) naţionali, intervine statul, în completarea sau în locul acestora, după caz. Instituţiile care acţionează din împuternicirea şi pentru contul statului îmbracă diferite forme juridice: departamente ale administraţiei de stat; instituţii publice; societăţi de asigurare cu statut de drept privat.

Astfel, în Marea Britanie, departamentul pentru garantarea creditelor de export este o devizie a Ministerului Comerţului. În Japonia de asigurarea creditului la export se ocupă o devizie din cadrul Ministerului Comerţului şi Industriei. O organizaţie departamentală asemănătoare se întîlneşte şi în ţările scandinave. Acestea sunt exemple de departamente ale administraţiei de stat cu atribuţii de asigurare.

Într-o serie de ţări, cum ar fi, SUA, Belgia şi Italia, de garantarea exporturilor se ocupă anumite instituţii publice.

Alte ţări au optat pentru organizarea de societăţi avînd statutul juridic de drept privat. Societatea de asigurare a Comerţului Exterior din Franţa are un capital care este deţinut aproape integral de bănci sau de societăţi de asigurare naţionalizate. Capitalul instituţiilor similare din Austria şi Spania este deţinut atît de sectorul public, cît şi de cel privat, în capitalul celor din Germania şi din Olanda este integral privat.

În ţara noastră pentru asigurarea şi garantarea creditelor la export a fost înfiinţată Banca de Export şi Import (EximBank).

În ceea ce priveşte modul de intervenţie a statului în asigurarea creditelor la export, practica internaţională cunoaşte soluţii diferite. În aşa ţări cum ar fi: Germania, Belgia şi Elveţia se atestă o colaborare a statului cu sectorul privat. Astfel, societatea privată N.C.M. din Olanda asigură riscurile comerciale pe termen scurt din contul său propriu, fără vre-o garanţie din partea statului, iar riscurile comerciale pe termen mediu şi lung şi cele politice le asigură pe contul statului.

Instituţia publică de asigurare a creditelor la export din Belgia asigură toate riscurile politice şi toate riscurile comerciale, emanînd de la ţările extraeuropene, precum şi riscurile comerciale extraordinare generate de tranzacţiile cu ţările europene. În schimb, riscurile comerciale decurgînd din tranzacţii curente realizate cu ţările europene industrializate, rămîn în sarcina unei societăţi private, care le asigură parţial la instituţia publică de asigurări-reasigurări.

În Germania, asigurarea combinată a riscurilor politice şi comerciale este de competenţa statului şi se realizează prin compania privată Hermes, care acţionează ca mandatar al său.

În alte ţări, ca de exemplu, în Marea Britanie, nu există o veritabilă colaborare între autoritatea publică şi societăţile private de asigurare, întrucît statul s-a substituit totalmente sectorului privat şi asigură direct responsabilitatea şi gestiunea riscurilor.

În alte cazuri, între stat şi beneficiarii garanţiilor sale se interpune un organism autonom şi specializat, care poate fi o agenţie guvernamentală (EximBank), ca în SUA sau o societate de drept privat (COFACE), ca în Franţa.

Indiferent de formele organizatorice şi statutele lor juridice, organismele specializate în asigurarea creditelor de export-import, încheie aproximativ aceleaşi genuri de asigurare, folosesc aceleaşi tipuri de poliţă, practică prime de asigurare diferenţiate.

Pe lîngă asigurările cu trăsături caracteristice identice sau foarte apropiate, denumite standard, unele organisme de asigurare specializate, practică şi alte tipuri de asigurare, cum ar fi, asigurarea garanţiilor împotriva pretenţiilor nejustificate a cumpărătorilor, asigurări pentru investiţii directe în străinătate, asigurări pentru riscul de schimb valutar, asigurări pentru contractele de leasing etc.

Indiferent de formele organizatorice, privind activitatea pe care o desfăşoară, prin formele de asigurare pe care le încheie, prin facilităţile pe care le acordă, organismele specializate urmăresc promovarea exportului ţărilor lor, creşterea pierderii ţărilor lor în exportul mondial.

Asigurarea creditelor la export are anumite limite, adică acordă protecţie cuvenită asiguratului în limitele şi în condiţiile stabilite. Astfel:

- pierdere suficientă de asigurat trebuie să rezulte dintr-un risc cuprins în asigurare;

- îndemnizaţia cuvenită asiguratului se achită acestuia la expirarea termenului de aşteptare, deoarece neplata creanţei poate să fi fost provocată pe cauze care nu ţin de incapacitatea de plată a clientului ci de dificultăţi tehnice trecătoare;

- o parte din risc (de ordinul cîtorva procente) rămîn în sarcina asiguratului;

- operaţia de export-import trebuie ca să fie făcută cu respectarea reglementărilor de comerţ exterior ale ţării exportatoare, ca şi ale celei importatoare;

- asigurarea creditelor la export nu acoperă pierderile recurgînd dintr-un litigiu existent între furnizor şi cumpărător sau între împrumutător şi împrumutat.

Asigurarea împotriva întreruperii activităţii de afaceri

Asigurarea împotriva întreruperii activităţii de afaceri mai este cunoscută sub numele asigurarea pierderii de timp şi cuprinde în principal pierderea de profituri sau pierdere în consecinţă. Poliţa standard împotriva incendiului, oferă despăgubiri pentru daunele aduse clădirilor şi stocurilor de mărfuri, însă nu şi pentru pierderea cîştigurilor pe care acestea le furnizează.

Să presupunem pentru exemplificare, că a avut loc un incendiu într-un atelier de reparaţii auto aparţinînd societăţii comerciale „X”. Dacă „X” a cumpărat o asigurare de întrerupere, atunci afacerea lui este acoperită la trei tipuri de pierderi (care sunt destul de diferite de daunele aduse proprietăţii):

- pierderea profitului net suferită pe timpul cît „X” este incapabil să repare automobile deoarece atelierul de reparaţii auto este inutilizabil;

- costurile fixe şi costurile de regie pe care „X” trebuie să le plătească în continuare deşi el nu obţine un venit din care să le acopere, acestea sunt: chiria, salariile angajaţilor , apa etc.

- cheltuieli pe care „X” trebuie să le facă pentru a-şi relua afacerea cum ar fi închirierea unui alt atelier de reparaţii.

Toate asigurările de întrerupere fac, în mod normal, obiectul unei garanţii materiale a pagubelor suferite. Pentru ca această asigurare să fie efectivă, trebuie să existe o altă asigurare în vigoare, spre exemplu, împotriva incendiului, de inginerie sau altă asigurare de proprietate, în baza căreia să se plătească sau să se admită cererea de plată a despăgubirilor.

Asigurarea de îndemnizare

Asigurarea de garantare a ipotecii protejează împrumuturi, cum ar fi băncile sau societăţile de construcţii, împotriva sumei împrumutate, dobînzii sau cheltuielilor adiţionale în cazul vînzării forţate (executării silite) a proprietăţii ipotecate (asupra căreia există o ipotecă).

În mod normal, împrumutătorii insistă asupra acestui gen de protecţie, dacă valoarea împrumutului 75% din valoarea proprietăţii ipotecate de cel ce obţine împrumutul. În aceste condiţii poliţa de asigurare ăi despăgubeşte pe împrumutători dacă proprietatea ipotecată este vîndută pentru mai puţin decît valoarea capitalului împrumutat plus dobînda corespunzătoare.

Importanţa pentru împrumutători a asigurării de garantare a ipotecii a fost ilustrată clar cu ocazia crizei de pe piaţa imobiliară britanică de la începutul anilor 90, cînd creşterea şomajului combinată cu ratele foarte ridicate ale dobînzilor au cauzat, simultan, atît o creştere a ratelor restante la piaţa ipotecilor, cît şi o scădere drastică a preţurilor proprietăţilor.