Echilibrul financiar

- Detalii

- Categorie: Finante Publice

- Accesări: 24,349

Echilibrul financiar este opozabil atat indivizilor şi firmelor, cat şi entităţilor economico-sociale de factură micro sau macro, precum comunităţile locale, statul, economia in ansamblul ei. Echilibrul financiar apare in legătură atat cu finanţele publice, cat şi cu cele private.

Echilibrul financiar se defineşte ca fiind acea stare căreia ii este caracteristică, pentru subiectul de referinţă, corelarea stocurilor de mijloace (utilizări) cu cele de resurse şi/sau a fluxurilor băneşti de intrare cu cele de ieşire, atat in timp, cat şi din punct de vedere al cuantumului (dimensiunii, volumului) acestora.

Această stare are caracter dinamic, in sensul că se modifică punctual in funcţie de evoluţia fluxurilor/stocurilor, ca şi de evoluţia nevoii de mijloace financiare determinată de desfăşurarea obiectului de activitate şi/sau de indeplinirea sarcinilor şi atribuţiilor respectivului subiect de referinţă.

Echilibrul financiar se poate determina static sau dinamic. In cazul static, el este rezultanta „stocurilor” disponibile la momentul dat la subiectul de referinţă. De pildă, echilibrul intre creanţe şi disponibilităţi băneşti, pe de o parte, şi obligaţii, pe de altă parte. Acesta dă informaţii privind lichiditatea la un moment dat a subiectului de referinţă, respectiv capacitatea sa de a onora in momentul dat plăţile pe care le are de făcut. Dacă:

creanţe + disponibilităţi ≥ obligaţii,

atunci subiectul prezintă lichiditate. In caz contrar, aprecierea calitativă a subiectului trebuie nuanţată prin determinarea echilibrului dinamic.

Pentru echilibrul dinamic se corectează situaţia momentului cu fluxurile de intrări/ieşiri previzionate pentru perioadele următoare. Se determină astfel variaţia stării de echilibru, obţinandu-se informaţii privind solvabilitatea subiectului, respectiv capacitatea lui de a-şi onora obligaţiile de plată intr-un interval dat. Este posibil ca un subiect să prezinte lichiditate, dar să nu fie solvabil in perspectivă sau, invers, să nu prezinte lichiditate, dar, in perspectivă, să fie solvabil.

Un exemplu edificator al echilibrului financiar poate fi relevat, la nivelul unei firme, de indicatorii fond de rulment şi necesar de fond de rulment. Astfel, primul indicator arată cuantumul cu care capitalul permanent depăşeşte utilizările permanente (de tipul active imobilizate sau active fixe) rămanand disponibil pentru acoperirea din resurse permanente a utilizărilor nepermanente (stocuri de materii prime, producţie in curs de fabricaţie etc.). In cazul in care capitalul permanent este mai mare decat activele imobilizate, există disponibil pentru acoperirea cel puţin parţială a activelor circulante (utilizări nepermanente).

Determinat astfel, indicatorul dă imaginea unui echilibru static, intrucat la baza calculului au stat „stocurile”: existentul de capital permanent şi stocul de active fixe. Pentru un interval dat de gestiune (an, trimestre) aceste „stocuri” sunt in marea majoritate a cazurilor invariabile. In schimb, activele circulante variază in mod frecvent pe subintervale (trimestre, respectiv luni), la fel ca şi pasivele de exploatare (sursele temporare de tipul datoriilor faţă de furnizori).

Necesarul de fond de rulment, determinat ca diferenţă intre aceste două componente, arată disponibilul de resurse temporare (necesarul < 0) sau nevoia de resurse temporare (necesarul > 0), adică evoluţia (dinamica) echilibrului resurse – utilizări temporare. Corelarea celor doi indicatori, pe de o parte fondul de rulment ca „stoc” şi, pe de altă parte, nevoia de fond de rulment ca variabilă pe subintervale de gestiune, adică

Necesarul de fond de rulment – Fond de rulment,

generează o condiţie de echilibru dinamic exprimată prin dimensiunea apelării la credite de trezorerie ca „flux” de resurse temporare, care să complinească nevoia temporară de resurse pentru derularea activităţii subiectului, adică să asigure un echilibru financiar in evoluţie pe fiecare din subintervalele de gestiune.

La nivel macroeconomic, de pildă in cazul bugetului de stat, problema se pune in mod similar. Presupunand că starea de echilibru a bugetului este asigurată prin legea bugetului de stat, adică veniturile bugetare sunt egale cu cheltuielile bugetare la nivelul anului bugetar, avem de-a face cu un echilibru static, in sensul că acesta va caracteriza incheierea bugetului la finele anului. Pe parcurs insă echilibrul nu este asigurat din cauza periodicităţii diferite a incasării veniturilor şi a efectuării cheltuielilor. Apar in mod evident perioade in care „stocul” de venituri este insuficient pentru efectuarea cheltuielilor angajate, precum şi perioade in care acest „stoc” este in exces. Asigurarea in dinamică a echilibrului, adică pe fiecare perioadă subanuală, se realizează prin imprumuturi şi plasamente temporare.

Pentru imprumuturi se foloseşte de obicei procedeul bonurilor de tezaur emise pe perioade scurte (3 sau 6 luni), iar pentru plasamente procedeul utilizării de către Banca Naţională a respectivelor disponibilităţi pentru refinanţarea pe termen scurt (de regulă o săptămană) a instituţiilor de credit (băncile comerciale) ce au nevoie de resurse pentru creditarea agenţilor economici.

Pentru finanţele publice echilibrul financiar prezintă caracteristica de obligativitate, generată de lege, a fluxurilor de intrare/ieşire. Pentru finanţele private echilibrul financiar prezintă caracteristica de opţionalitate a fluxurilor de intrare/ieşire, ca rezultat al deciziei agentului economic de a incheia sau nu contracte economice şi financiare pe seama relaţiei cerere – ofertă. Opţionalitatea se referă nu numai la incheierea sau nu a contractelor, ci şi la realizarea lor. In acest caz (opţiune pentru nerealizarea contractului) agentul işi asumă riscul unor „reparaţii” pentru partener, totuşi el este cel ce decide eficienţa in planul rezultatelor sale financiare a unei astfel de hotărari.

Politica financiară

Politica financiară reprezintă mulţimea de idei şi consideraţii definite, in sfera şi logica finanţelor, de către o autoritate, in vederea realizării unor obiective sau atingerii unor scopuri de natură financiară sau nu.

In această construcţie logică, de factură programatică, se regăsesc organizarea financiară, folosirea instrumentelor, mijloacelor, tehnicilor şi procedeelor analizei financiare, modalităţile de intervenţie (şi uneori chiar de decizie şi conducere) prin mijloace financiare.

Politica financiară in macroeconomie este o parte a politicii generale a statului, cu scopul de a crea un cadru de utilizare a mijloacelor financiare pentru realizarea unor obiective de strategie a dezvoltării economico-sociale. Autoritatea de referinţă in acest caz este statul, care acţionează prin şi in virtutea legii, iar prerogativele politicii financiare vizează in esenţă finanţele publice. Statul creează un context de incurajare sau, dimpotrivă, de descurajare a dezvoltării anumitor activităţi, ramuri economice, zone geografice in vederea atingerii unor scopuri economice, sociale sau chiar politice. Multitudinea mijloacelor, tehnicilor, instrumentelor, procedeelor utilizate conduce la particularizarea catorva categorii de politici, cum sunt: politica cheltuielilor publice, politica fiscală, politica vamală (componenta referitoare la taxele vamale), politica monetară, politica valutară.

Fiecare dintre aceste politici se identifică printr-unul din domeniile ştiinţei finanţelor, in accepţiunea cea mai generală a cuprinderii ei. Este de mare interes particularitatea de quasiopţionalitate pe care o au astfel de politici. Nu este vorba de faptul sustragerii de la prevederile legii, avand in vedere că legea este cea care defineşte cel puţin unele din componentele acestor politici. Este vorba de opţionalitatea de care se bucură orice agent economic de a beneficia sau nu de facilităţile pe care legea le creează in legătură cu utilizarea mijloacelor financiare de care dispune agentul economic.

De exemplu, legea stabileşte că:

Se va acorda garanţie de stat pentru investitorii in ramura X, adică se realizează o stimulare a dezvoltării de ramură, cantonată in sfera politicii cheltuielilor publice. Garanţia de stat este o cheltuială bugetară de tipul cheltuielilor virtuale: dacă intreprinzătorul nu este solvabil pentru un eventual credit luat in condiţiile menţionate (investiţie in ramura X), statul va prelua datoria; cheltuiala apare numai condiţionat de producerea unui anumit risc.

Trebuie menţionat că introducerea unei astfel de garanţii nu se poate face decat prin lege. Legea nu obligă pe nimeni să investească in ramura X şi s-ar putea ca nimeni să nu o facă; inseamnă că măsura respectivă (politica financiară promovată de stat in acest caz) nu a fost bună.

In acest sens apare particularitatea de quasiopţionalitate a politicii financiare, chiar dacă ea (politica financiară) a fost definită prin lege. Pe de altă parte, este de remarcat caracterul limitativ imperativ al legii, care nu permite garantarea de către stat decat in cazul menţionat. Garanţia acordată pentru altă situaţie decat cea prevăzută (investiţia in ramura X) este ilegală şi se pedepseşte prin lege.

Profitul reinvestit in activitatea generatoare nu se impozitează, ceea ce inseamnă o stimulare a capitalizării, a dezvoltării taliei sau inzestrării tehnice a firmelor, stimulare cantonată in sfera politicii fiscale. Profitul, in general şi potrivit legii, este impozabil. Această prevedere este imperativă şi sustragerea (adică evaziunea fiscală) se pedepseşte prin lege. Dacă intreprinzătorul işi reinvesteşte profitul in propria afacere, atunci el nu mai este chemat la impozitare pentru partea de profit pe care o reinvesteşte astfel. Aici apare particularitatea de quasiopţionalitate a politicii financiare: legea nu obligă la reinvestirea profitului in activitatea generatoare; cine vrea – o face, cine nu – nu.

Statul A incheie un acord cu statul B privind acordarea reciprocă a clauzei naţiunii celei mai favorizate; adică taxele vamale de import in relaţia reciprocă se stabilesc la o limită minimă reciproc acceptată sau se desfiinţează. Aceasta inseamnă o stimulare a comerţului extern intre cele două ţări, cantonată in sfera politicii vamale. Exportatorii din A pentru B vor suporta o taxă vamală de import in B mai mică decat pană acum sau nu vor mai suporta deloc taxă vamală; importatorii din A de mărfuri din B vor suporta o taxă vamală de import in A mai mică decat pană acum sau nu vor mai suporta deloc taxă vamală.

Din acest punct de vedere legea este imperativă. Pe de altă parte, legea nu-l obligă, de exemplu, pe importatorul Y, rezident in ţara A, să-şi importe mărfurile din ţara B. Dacă el (importatorul Y) o va face, nu va mai plăti taxă de import; dar dacă importatorul Y va importa dintr-o terţă ţară, el va plăti taxă de import. Din acest punct de vedere apare quasiopţionalitatea politicii financiare.

Rata oficială a scontului trece de la 30% la 45%; se produce astfel o descurajare a băncilor comerciale, ca şi a tuturor celorlalţi agenţi economici de a-şi converti creanţele (portofoliile de active comerciale) in monedă inainte de scadenţă, măsură cantonată in sfera politicii monetare. Măsura este adoptată la recomandarea Băncii Naţionale, care o şi pune in operă, după ce a fost consfinţită in mod legal. Caracterul imperativ al legii apare in sensul că cei ce vor recurge la scontare vor plăti de acum o rată de scont mai mare; dar legea nu obligă pe nimeni să sconteze şi, in acest sens, măsura de politică financiară are caracter de quasiopţionalitate.

Agenţii autohtoni pot efectua operaţiuni de capital in devize străine suportand, la cumpărarea pe piaţa naţională a acestor devize, o cotă adiţională de conversie de 15% din cursul pieţei; se realizează astfel o descurajare a exportului de capital, cantonată in sfera politicii valutare. Legea este imperativă in recunoaşterea convertibilităţii monedei naţionale, in condiţiile menţionate, ca şi in acceptarea unei libertăţi condiţionate a mişcării capitalurilor. Măsura are particularitatea de quasiopţionalitate in sensul că lasă la latitudinea investitorului să uzeze sau nu de această posibilitate, in raport cu eficienţa scontată a unei astfel de investiţii.

Politica financiară in microeconomie este o parte, cel mai adesea cea mai importantă, a politicii generale a firmei de realizare a obiectivelor de rentabilitate, consolidare şi dezvoltare in contextul competiţiei economice şi al riscurilor pe care piaţa le presupune. Politica financiară a firmei determină in mare măsură (cel mai adesea in cea mai mare măsură) capacitatea unei firme de a se menţine, de a se consolida, de a-şi ameliora poziţia ei pe piaţă, in comparaţie cu ceilalţi competitori. Orice program sau măsură vizand oricare din aspectele nefinanciare ale firmei este sintetizat(ă) in cele din urmă in capacitatea financiară de a fi susţinut(ă) şi este evaluat(ă) sub raportul rezultatelor financiare care se preconizează a fi obţinute.

Intr-o economie a cărei principală caracteristică este dinamismul, evoluţia, mişcarea, schimbarea, orice firmă este asemenea unui vas care trebuie să avanseze in amonte pe cursul apei curgătoare; vasul ce nu poate dezvolta o viteză mai mare decat a cursului apei va merge indiscutabil in aval. Capacitatea firmei de a „urca” spre amonte este dată in cea mai mare măsură de calitatea politicii şi deciziilor sale financiare. Autoritatea de referinţă este in acest caz consiliul de administraţie, respectiv managerul general, care acţionează ţinand seama de cadrul legal şi de mandatul incredinţat de adunarea generală a acţionarilor sau de calitatea lui de proprietar.

Această calitate, garantată de lege şi astfel de necontestat, ii conferă managerului statutul de libertate de decizie şi de autoritate, fie ca reprezentant imputernicit al proprietarilor, fie ca unic proprietar. Inadvertenţele, dubiile sau rezervele relative la proprietate, la calitatea de proprietar sau la garantarea lor prin lege afectează major calitatea şi eficienţa actului de conducere şi, implicit, ale politicii financiare. In interiorul firmei politica financiară nu mai are in nici un sens particularitatea de quasiopţionalitate. Odată definită politica financiară a firmei aceasta este obligatorie pentru toţi angajaţii şi nu poate fi modificată decat prin actul de voinţă al proprietarilor, adică al aceluiaşi corpus care a adoptat-o.

Prerogativele politicii financiare in microeconomie vizează in esenţă finanţele private. Principalele componente ale acestei politici sunt: profitabilitatea, finanţarea activităţii desfăşurate, distribuirea profitului, structura capitalului, durata avansării capitalului şi dimensiunea acestuia.

Profitabilitatea vizează obţinerea unui profit satisfăcător pentru cel/cei ce a/au investit capitalul. Este vorba nu numai de o masă a profitului, ci şi de rata acestuia in raport cu efortul economic necesar şi care, din punctul de vedere al investitorului, il reprezintă capitalul avansat. In acest sens este utilizat indicatorul rata financiară a rentabilităţii sau rata rentabilităţii financiare (rf),

astfel:

rf = PN / Kpr

unde:

PN - profitul net;

Kpr - capitalul propriu.

Capitalul propriu reprezintă suma dintre capitalul social şi fondurile proprii ale firmei (fond de rezervă, fond de dezvoltare, rezerva legală, fond de asigurare ş.a.). In cazul societăţilor pe acţiuni, capitalul social este reprezentat de valoarea nominală a acţiunilor emise la constituirea societăţii, iar in cazul celorlalte firme de valoarea capitalului depus de proprietar sau de asociaţi. Acest indicator de profitabilitate arată care este rezultatul net ce revine la o unitate monetară de capital propriu.

Rezultatul net presupune că din profit au fost deja acoperite eventualele obligaţii financiare (rate la creditele pe termen lung şi dobanzile aferente unui astfel de imprumut, ca şi orice alte cheltuieli legate de serviciul datoriei pe termen lung a firmei), alte cheltuieli care se suportă din rezultate (sponsorizări, acoperirea unor pierderi din anii precedenţi), ca şi impozitul pe profit datorat statului. Rezultatul net arată caştigul ce rămane efectiv in beneficiul firmei şi al proprietarilor ei.

Este interesant de menţionat că disocierea juridică intre firmă şi proprietarii ei a fost marcată şi utilizată in practică relativ curand după ce constituirea societăţilor pe acţiuni a intrat in uzul curent, respectiv la inceputul secolului al XX-lea. Aceasta nu a insemnat insă şi definirea disocierii economice, produsă abia in jurul anului 1960, odată cu introducerea de către Miller şi Modigliani a conceptului de cost al capitalului. De aceea, in abordările actuale referitoare la profitul net, disocierea intre profitul capitalizat şi cel distribuit reprezintă o practică uzuală şi a generat chiar un grup de probleme financiare distincte, cunoscut sub numele de teoria agenţiei.

Finanţarea activităţii desfăşurate vizează constituirea resurselor financiare (băneşti) necesare pentru iniţierea şi derularea unei activităţi. Finanţarea se poate face din resurse proprii cum sunt participaţiile acţionarilor fondatori, creşterea de capital, profitul capitalizat; in acest sens resursele au un caracter considerat permanent intrucat restituirea lor se pune ca problemă numai in momentul incetării activităţii firmei. In condiţiile existenţei pieţei secundare de capital (ceea ce numim in mod curent bursa de valori şi piaţa de valori neorganizată – Over the Counter sau OTC), societăţile pe acţiuni prezintă avantajul deosebit că investitorii işi pot retrage capitalul prin vanzarea acţiunilor pe piaţa secundară de capital fără a fi pusă in discuţie (de regulă) continuitatea resurselor financiare proprii ale firmei, adică posibilitatea acesteia de a funcţiona pe mai departe.

O astfel de constituire a resurselor are caracterul unei finanţări propriu-zise, deoarece nu se pune problema rambursării acestora. Termenul este utilizat şi in cazul constituirii unor surse băneşti de la buget pentru o activitate de tip invăţămant public, sănătate publică, apărare, justiţie, administraţie publică etc. care sunt „bugetate”, adică işi acoperă, in principal, cheltuielile prin alocaţii de la buget. In măsura in care resursele băneşti rezultă din insăşi activitatea desfăşurată, noţiunea utilizată este de autofinanţare.

De exemplu, se spune că o universitate care prestează anumite servicii de educaţie (pregătire, perfecţionare, expertiză, atestare etc.) pentru care percepe tarife, taxe etc. se autofinanţează, cel puţin parţial. La fel este şi cazul unei firme care, din profitul net obţinut, reţine o parte pentru fonduri proprii (de dezvoltare, de rezervă, de asigurare, de premiere etc.) in scopul de a-şi putea relua şi derula in continuare activitatea, autofinanţandu-se.

Finanţarea se poate face, insă, şi din resurse imprumutate cum sunt imprumuturile obligatare, creditele bancare (pe termen lung sau pe termen scurt), creditul comercial, obligaţiile curente de plată pană la data onorării lor; in acest sens resursele trebuie rambursate, astfel incat constituirea lor are caracterul unei creditări. In raport cu durata utilizării lor, astfel de resurse au sau nu caracter considerat permanent. De pildă, un imprumut bancar pe termen lung sau un imprumut obligatar au caracter de resurse permanente, spre deosebire de alte tipuri de resurse dintre cele mai sus amintite.

Problema modului de constituire a resurselor apare, de asemenea, la nivelul bugetului de stat. Dacă excludem varianta emisiunii de monedă, care poate avea caracter inflaţionist, nevoile de resurse ale bugetului, insuficiente la un moment dat sau pentru o anumită perioadă, se pot complini prin emitere de obligaţiuni de stat sau/şi bonuri de tezaur (creditare) sau prin creşterea fiscalităţii (finanţare propriu-zisă).

Durata avansării capitalului arată intervalul de timp in care capitalul (resursele băneşti) vor finanţa o activitate, adică o utilizare dată. Aceasta inseamnă că respectivele resurse nu vor putea fi folosite altfel, adică vor fi imobilizate in sau pentru acea activitate/utilizare.

Imobilizarea poate fi pe termen lung sau pe termen scurt. In cazul cumpărării unor utilaje, echipamente, maşini, instrumente, construcţii, clădiri, terenuri etc., cu scopul dezvoltării cu ajutorul lor a unei anumite activităţi (deci nu pentru scopuri speculative), imobilizarea (utilizarea) este pe termen lung. In cazul achiziţionării unui stoc de materii prime pentru a fi prelucrat in vederea obţinerii unui produs finit oarecare, imobilizarea (utilizarea) este pe termen scurt.

Structura capitalului este un concept de politică financiară ce vizează gruparea capitalului pe componente, după anumite criterii. Sunt avute in vedere, in principal, un criteriu privind tipurile de utilizări şi un criteriu privind tipurile de surse.

De aici, s-a formulat pentru activitatea financiară o regulă de aur:

- pentru utilizări de durată se recomandă antrenarea unor resurse cu caracter permanent;

- pentru utilizări temporare se recomandă antrenarea unor resurse cu caracter temporar.

Din punctul de vedere al utilizării se are in vedere (in general) capitalul fix şi capitalul circulant. Să presupunem o firmă la debutul ei şi al cărei capital a fost constituit prin aportul acţionarilor fondatori, adică este exclusiv capital propriu. Managerul general (ales de consiliul de administraţie) sau insuşi consiliul (ales de adunarea generală a acţionarilor) trebuie să ia o decizie referitoare la structurarea capitalului pe cele două componente menţionate.

In luarea acestei decizii există şi suportul orientativ al prospectului de societate pe care l-a elaborat grupul de iniţiativă, adică acei intreprinzători care s-au decis să propună „afacerea” şi care au prezentat o propunere privind obiectul ei, necesarul de capital şi condiţiile tehnice in care obiectul se poate realiza, adică ce spaţiu este necesar, ce dotări, ce materiale, ce personal, ce organizare etc. Conducerea nou-născutei firme va decide, ajustand eventual propunerile de prospect, cum vor fi folosite resursele disponibile: cat se va atribui pentru imobilizările fixe (active fixe sau capital fix) şi cat se va atribui pentru activele circulante (materii prime, nevoi de exploatare şi comerciale, disponibil bănesc etc., numite fond de rulment).

Rata, adică raportul active fixe/active circulante este un indicator ce va determina dimensiunea, dar şi calitatea rezultatelor obţinute. Această rată rămane actuală pe toată durata de viaţă a firmei. In acest caz se pune problema determinării modului in care resursele din autofinanţare vor fi alocate pentru creşterea activelor fixe şi pentru creşterea fondului de rulment. Creşterea activelor fixe are repercusiuni privind:

- promovarea progresului tehnic: echipamente noi, mai performante, posibilitatea de a fabrica produse noi sau superioare calitativ;

- dimensiunea activităţii, adică posibilitatea de creştere a capacităţilor de producţie;

- imaginea firmei in raport cu felul in care aceasta răspunde cerinţelor pieţei, precum şi din punctul de vedere al condiţiilor de muncă pe care le oferă şi al ambientului constructiv, arhitectonic şi de amplasare pe care il receptează terţii cu care lucrează (clienţi, furnizori, propriul personal, vizitatori, autorităţi etc.);

- valorificarea prin plasamente (de portofoliu sau speculative) a eventualelor disponibilităţi.

Creşterea fondului de rulment are repercusiuni privind asigurarea unui minim de mijloace cu are să se poată derula activitatea, existenţa unui minim de disponibilităţi cu care să poată fi onorate cel puţin unele plăţi curente, creşterea calitativă a materialelor de lucru (materii prime, materiale auxiliare, ambalaje etc.).

Din punctul de vedere al resurselor se are in vedere (in general) componenta proprie şi componenta imprumutată a capitalului utilizat. Acest criteriu defineşte structura financiară a firmei, asupra căreia vom reveni intr-un subcapitol ulterior. Referitor la componenta imprumutată a capitalului, politica financiară are in vedere procurarea prin credite bancare sau prin alte resurse atrase (credit comercial, obligaţii de plată pană la data onorării lor) a mijloacelor de finanţare necesare susţinerii activităţii firmei.

Distribuirea profitului este o componentă a politicii financiare care vizează modul in care este utilizat profitul net. Decizia se referă la alternativele dividende mari sau investiţii mari.

Politica de dividend răspunde cerinţei acţionarilor de a avea caştiguri (absolute şi relative) ridicate. Pentru ei aceasta inseamnă recuperarea intr-un număr mai mic de ani a investiţiei făcute, ca şi o evoluţie favorabilă a preţului de piaţă al acţiunilor, adică posibilitatea unui caştig suplimentar in cazul vanzării respectivelor acţiuni. Caştigul relativ al acţionarului este dat de rata nominală a dividendului (rd):

rd = Div / VN

unde:

Div inseamnă masa dividendului;

VN este valoarea nominală a acţiunii.

Pentru firmă aceasta inseamnă, pe termen scurt, stabilitate şi creşterea valorii ei de piaţă (numărul de acţiuni emise ∗ preţul de piaţă al unei acţiuni), dar, pe termen lung, apariţia unor dezavantaje. Neefectuarea de investiţii sau volumul mic al acestora determină stagnarea rezultatelor sau creşterea lor limitată. Deoarece preţul de piaţă al acţiunilor ei este suprapari (peste valoarea nominală), rezultatele financiare stagnante sau puţin crescătoare vor conduce la o rată efectivă a dividendului (rediv) in scădere:

rediv = Div / Ppa

unde:

Div este dividendul incasat;

Ppa este preţul de piaţă al acţiunii.

Diminuarea ratei efective a dividendului va face ca acţiunile in cauză să devină mai puţin interesante, cu atat mai mult cu cat această rată scade sub rata dobanzii pieţei. Aşa cum, atunci cand caştigul relativ (rata dividendului) era ridicat, tendinţa acţionarilor era să nu-şi vandă acţiunile, iar pe piaţă se manifesta o tendinţă de creştere a cererii din respectivele acţiuni peste oferta de vanzare a lor, tot astfel, cand rata efectivă a dividendului este in scădere, tendinţa acţionarilor este să-şi vandă acţiunile, iar pe piaţă se manifestă o tendinţă de scădere a cererii din respectivele acţiuni sub oferta de vanzare a lor. Preţul de piaţă al acţiunilor scade şi, implicit, scade valoarea de piaţă a firmei.

Pentru a-şi menţine poziţia de piaţă firma ar trebui să-şi cumpere propriile acţiuni. Dacă nu are disponibil, tendinţa menţionată cerere-ofertă s-ar putea accentua şi ar genera dificultăţi care ar putea deveni insurmontabile pentru firmă, adică falimentul şi lichidarea ei. Dacă are disponibil şi incepe să-şi cumpere propriile acţiuni, atunci capitalul de lucru se micşorează; dacă rezultatele financiare se menţin, atunci dificultatea este depăşită şi va trebui redefinită politica de distribuire a dividendelor; dacă rezultatele financiare sunt modeste sau insuficiente, atunci dificultatea se accentuează, adică tendinţa de vanzare a respectivelor acţiuni se amplifică şi firma intră in dificultăţi ce nu vor mai putea fi depăşite.

Frana unui astfel de proces rezidă tot in mecanismul pieţei, respectiv in faptul că, pe măsură ce preţul de piaţă se micşorează, tendinţa ratei efective a dividendului este să crească. Astfel, dacă dividendul scade mai incet decat preţul pieţei, atunci scăderea ratei efective a dividendului se atenuează şi poate apare chiar o creştere a ei, caz in care dificultăţile sunt depăşite şi situaţia se poate stabiliza.

O politică de investiţii mari generează nemulţumiri ale acţionarilor datorită caştigurilor (absolute şi relative) mici. Pentru firmă, pe termen scurt, aceasta poate insemna dificultăţi din cauza tendinţei acţionarilor de a-şi vinde acţiunile, dar, pe termen lung, inseamnă consolidare, rezultate financiare in creştere, capacitate de autofinanţare ridicată.

Parghia financiar-monetară in politicile guvernamentale intervenţioniste

Problema rolului ce revine componentelor financiar-monetare in desfăşurarea activităţii economice şi sociale şi, cu predilecţie, in cre şterea economică a constituit obiect de studiu pentru toate şcolile economice. La inceput, mişcarea acestor componente a fost pusă exclusiv pe seama a ceea ce ştiinţa economică a numit „mana invizibilă”, adică mecanismele pieţei, in principal concurenţa. Ulterior, pe măsura consolidării organizării statale şi a diversificării/dezvoltării funcţiilor statului a fost pusă tot mai insistent problema intervenţiei statului in mecanismul economic.

Astfel, şcoala keynesistă a fundamentat necesitatea unei intervenţii de substanţă şi a precizat inclusiv modalităţile prin care o astfel de intervenţie se poate realiza.

Şcolile de factură liberală s-au pronunţat in general contra intervenţionismului statal in virtutea principiului „laisser faire, laisser passer”. Abordările postkeynesiste critică „globalitatea” (la nivelul economiei unei ţări) a soluţiilor keynesiste de intervenţie; ele nuanţează obiective, momente sau domenii ale intervenţiei, incearcă să corecteze soluţiile keynesiste in contextul opiniei privind „globalizarea” economiei.

Astfel, pană in anii '70, au fost formulate modalităţi de intervenţie de tipul „stop and go” sau intervenţii conjuncturale, ţinand de momentul economic, de starea in care se află economia, care incercau să schimbe sensul intervenţiei (franare, dacă economia „se incingea”, stimulare, dacă economia „lancezea”) sau să stimuleze/franeze cererea.

Din anii '70 au inceput să fie formulate intervenţii de tipul „mix policy”, al căror obiectiv central este controlul inflaţiei. Toate aceste inovaţii in materie de intervenţie se bazează, in principal, pe aceleaşi parghii financiar-monetare la care face referinţă şi Keynes. De exemplu, „mix policy” apelează la măsuri diferenţiate monetare şi bugetare:

- cele monetare vizează dinamica preţurilor, dinamica masei monetare, evoluţia ratei dobanzii;

- cele bugetare vizează dinamica activităţii economice (supuse intervenţiei prin parghii fiscale şi vamale) şi reglementarea soldului bugetului, al cărui eventual deficit să fie acoperit nu prin emisiune monetară, ci prin credite pe pieţele financiare (pe piaţa monetară, pe piaţa de capital internă, pe piaţa externă de capital).

In sfarşit, in jurul anului 1995 au apărut abordările grupate in teoria creşterii endogene care vizează valenţele de creştere ale mecanismului economic insuşi, dar şi ale componentelor neeconomice ale mecanismului social, prin valorificarea posibilităţilor pe care le creează progresul tehnic, piaţa şi segmentele ei, educaţia, dorinţa de prosperitate, revoluţia informatică.

Unele din primele conexiuni intre indicatorii sau parametrii financiarimonetari şi cei ce caracterizează nivelul, dinamica şi creşterea economică au fost formulate de reprezentanţi ai şcolii mercantiliste (secolele XV – XVIII), cum au fost Th. Mun şi W. H. Stafford (in Anglia), A. de Montchretien şi J. B. Colbert (in Franţa). Uzand de formulările moderne consacrate de modelarea economică, modelul conexiunilor menţionate se prezintă astfel:

-

funcţia creditului C = C(M) cu C’>0 (4.1)

-

funcţia tranzacţiilor T = T(M) cu T’>0 (4.2)

-

funcţia dobanzii d = d(M) cu d’<0 (4.3)

unde:

C = volumul creditului;

M = masa monetară;

T = volumul tranzacţiilor;

d = rata dobanzii (preţul banilor).

Parghia monetară prin care statul ar putea interveni este rata dobanzii, pe care Banca Naţională (in calitate de realizator al politicii monetare a statului) o poate influenţa prin nivelul taxei oficiale a scontului. Secvenţele de impact sugerate de modelul 4.1 – 4.3 se derulează, pe seama stimulului iniţial al creşterii ratei dobanzii, astfel:

↑ d → ↓ M → ↓ C → ↓ T → ↓ r (5)

unde:

↑ semnifică o creştere;

↓ semnifică o reducere;

→ semnifică o consecinţă, o implicaţie (implică), o determinare (determină);

r este ritmul creşterii economice.

O astfel de conexiune a căpătat in timp forţă de axiomă şi este valorificată şi azi in teoriile economice moderne, ca şi in formularea politicilor intervenţioniste, in vederea susţinerii dezvoltării sau a asanării componentelor degresive ale ciclului economic.

O contribuţie de aceiaşi amplitudine şi importanţă, axiomatizată in egală măsură, o reprezintă relaţia lui Irwing Fisher (reprezentant al şcolii economice clasice, secolele XVII –XIX) referitoare la echilibrul pieţei monetare, cunoscută sub forma:

M ∗ V = P ∗ T, (6)

unde:

M = masa monetară,

V = viteza de rotaţie a banilor,

P = nivelul preţurilor,

T = volumul tranzacţiilor, şi in care membrul stang reprezintă oferta de bani, iar cel drept cererea de bani.

Intreaga teorie economică postclasică, (neoclasică, keynesistă, neokeynesistă etc.) valorifică „axioma” lui Fisher, cel mai adesea in ipoteza unei oferte date (exogene) de bani, pe care o utilizează ca pe un indicator de natură monetară pe care se intemeiază intervenţii şi politici monetare guvernamentale.

Astfel, de exemplu, şcoala neoclasică (secolul al XIX-lea – inceputul secolului al XX-lea) a produs modelul echilibrului general de piaţă (al pieţei in ansamblul ei şi al unora din segmentele acesteia), model in care bazele condiţiilor echilibrului general au fost formulate de Marie Esprit Leon Walras, cel mai de seamă reprezentant al acestei şcoli şi cel dintai care a utilizat in economie, in mod sistematic, valenţele şi posibilităţile pe care le oferă matematica. Modelul echilibrului general, in varianta cea mai completă pe care a conceput-o şcoala neoclasică, include:

funcţia de producţie Y = Y(ND ), cu Y ' ≥ 0 şi Y " < 0 (7.1)

funcţia de ofertă de muncă NS = NS ( w / p ) , cu NS ≥ 0 (7.2)

funcţia de investiţii I = I ( i ) , cu I ' ≤ 0 (7.3)

funcţia de economii S = S ( i ) , cu S' ≥ 0 (7.4)

relaţia de echilibru general I = S (7.5)

relaţia de echilibru pe piaţa muncii NS = ND (7.6)

echilibrul sectorului monetar M = k ∗ p ∗ Y, (7.7)

in care:

Y = produsul final (in expresie fizică),

D N = cerere de muncă,

S N = ofertă de muncă,

w = salariul unitar (unităţi monetare pe unitatea de muncă folosită pentru a exprima cererea/oferta de muncă),

p = nivelul preţurilor,

I = investiţiile,

i = rata dobanzii,

S = economiile,

M = masa monetară,

k = coeficient de lichiditate, cu valoare egală cu inversul vitezei de rotaţie a banilor.

Funcţia de producţie exprimă oferta pe piaţa bunurilor şi serviciilor şi permite introducerea condiţiei de participare a producătorilor pe această piaţă, respectiv maximizarea profitului scontat (Π):

max Π = max (p ∗ Y ∗ w ∗ N D ) , (8)

pentru care se poate scrie condiţia de optim:

dΠ / dND =0 , N D= [Y'] −1(w / p), (8.1)

unde:

Y' este derivata funcţiei de producţie (cu sensul economic de productivitate marginală a muncii);

[.]-1 semnifică inversa funcţiei marcată cu semnul „punct”.

Din condiţia (7.6) se obţine o ecuaţie in care variabila este w/p (cu sensul economic de salariu real) şi care, rezolvată, conduce la soluţia de optim (fie (w/p)*), adică acel nivel al salariului real care asigură atat maximizarea profitului producătorilor, cat şi echilibrul pe piaţa muncii. Din (7.2) se obţine valoarea de echilibru pentru factorul muncă (fie N*), cu care se poate determina din (7.1) nivelul de echilibru al produsului final (fie Y*).

Relaţia (7.7) este o transformată a relaţiei lui Fisher (6), in care avem determinată acum, pe seama modelului neoclasic al echilibrului general, valoarea de echilibru a produsului final. In această relaţie valoarea coeficientului de lichiditate este, in general, cunoscută, fiind o constantă relativ stabilă a unei economii, adică o valoare a cărei dinamică este mult mai lentă decat a celorlalţi indicatori ai modelului şi care se modifică semnificativ pe intervale relativ lungi (2-3 ani şi mai mult).

Pe seama acestor rezultate şi ipoteze pot fi introduse politici monetare de intervenţie constand in determinări exogene ale volumului masei monetare, astfel incat se pot determina nivelul de echilibru al preţurilor (p*) şi cel al salariului nominal (w*). Este deschisă calea pentru simulări privind nivelul de echilibru al preţurilor, al ratei inflaţiei şi chiar al dobanzii.

Acesta din urmă poate fi comparat cu nivelul de echilibru al dobanzii, determinat din relaţia de echilibru general (7.5). Se poate avea astfel o imagine a ecartului intre echilibrul generat de segmentele piaţa bunurilor şi serviciilor plus piaţa muncii şi piaţa monetară, pe de o parte, şi ansamblul pieţei, pe de altă parte.

Şcoala neoclasică a produs şi alte tipuri de modele, dintre care il amintim pe cel al lui Domar, in care componenta financiar-monetară apare sub forma cheltuielilor publice, astfel incat sunt create şi analizate posibilităţi de intervenţie sub forma politicii cheltuielilor bugetare. Pentru detalii este făcută o prezentare in culegerea de probleme „Finanţe-monedă”, apărută in anul 1998 la Editura ASE. Keynes dezvoltă o teorie complexă a intervenţiei guvernamentale in mecanismul economic, un model amplu al pieţei in care apar intens corelate segmentele de piaţă, inclusiv cea externă.

Forma cea mai simplă a modelului său are in vedere o economie inchisă in care statul nu intervine. In varianta unor investiţii determinate exogen modelul include:

-

funcţia de consum C = c ∗ Y + C0 (9.1)

-

funcţia de investiţii I = I0 (9.2)

-

ecuaţia de echilibru Y = C + I , (9.3)

in care:

C = consumul;

c = inclinaţie marginală spre consum, adică dC/dY;

C0 = consumul autonom;

I = investiţii;

I0 = investiţii autonome;

Y = produsul final.

Substituirea, in ecuaţia echilibrului, a funcţiilor de comportament (cea de consum şi cea de investiţii) conduce la obţinerea unei expresii a produsului final in funcţie de variabilele de comportament şi parametrii aferenţi lor, din care expresie se poate determina un multiplicator al creşterii economice:

dY / dI0 = 1 / 1-c (9.4)

in cazul creşterii cu o unitate a investiţiilor. Multiplicatorul este intotdeauna supraunitar deoarece c∈ (0;1).

In varianta in care investiţiile sunt date de nivelul venitului, funcţia de investiţii (9.2) devine:

I = a ∗ Y + I0 , (9.5)

in care a este inclinaţia marginală spre investiţii, adică dI/dY, exprimand utilizarea sporului de venit, respectiv un indicator invers celui de eficienţă a investiţiilor, şi anume: ce spor de investiţii se realizează la o unitate de creştere a produsului final.

Prin acelaşi procedeu de substituire (a funcţiilor de comportament (9.1) şi (9.5) in ecuaţia de echilibru (9.3)) se obţine o altă formă a multiplicatorului creşterii economice:

cunoscut ca multiplicator extins al investiţiilor, cu acelaşi conţinut ca cel precedent (9.4), dar de valoare mai mare:

intrucat a ∈ (0,1): investiţiile nu pot să scadă in condiţiile de creştere a veniturilor (creşterea produsului final inseamnă implicit creşterea veniturilor agenţilor economici). Motivaţia este dată de Keynes sub forma cunoscutelor ipoteze privind comportamentul agenţilor economici:

- tendinţa de a-şi conserva standardul de viaţă, deci o inerţie in modificarea consumului;

- tendinţa de a economisi mai mult odată cu creşterea veniturilor, ceea ce inseamnă, implicit, disponibilităţi mai mari pentru investiţii.

Ambii multiplicatori ai investiţiei sunt intotdeauna supraunitari intrucat a şi c ∈ (0,1). Aceste variante de model de creştere pregătesc „formulele” intervenţionismului guvernamental, pe care Keynes le introduce sub forma:

- politicii cheltuielilor guvernamentale, prin variabila G;

- politicii fiscale, prin variabila de impozite şi taxe T;

- politicii subvenţiilor, o formă a cheltuielilor guvernamentale de tipul transferurilor efectuate de stat in beneficiul altor entităţi economice (consumatori, unii producători, unele instituţii sau societăţi comerciale de stat), prin variabila R.

Modelul de creştere se referă la o economie inchisă in care statul intervine şi are in vedere, ca variante, caracterul exogen sau nu al unora din variabilele de intervenţie. In varianta in care toate variabilele de intervenţie sunt exogene, modelul include:

-

ecuaţia venitului net Yn = Y − Tn (10.1)

-

ecuaţia impozitului net Tn = T − R (10.2)

-

funcţia de consum C = c ∗ Yn + C0 (10.3)

-

funcţia de investiţii I = I0 (10.4)

-

funcţia cheltuielilor guvernamentale G = G0 (10.5)

-

funcţia impozitelor T = T0 (10.6)

-

funcţia subvenţiilor R = R0 (10.7)

-

ecuaţia de echilibru Y = C + I + G (10.8)

In această variantă vorbim impropriu de „funcţii” in relaţiile (10.4) - (10.7), relaţii care de fapt sunt expresia valorilor exogene ale variabilelor respective. Pe baza aceluiaşi procedeu de substituire se pot determina patru multiplicatori de creştere economică:

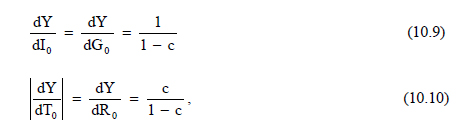

dintre care trei exprimă amploarea efectului fiecăreia din cele trei politici intervenţioniste menţionate mai sus. Avem, aşadar:

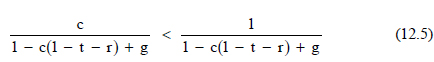

- multiplicatorul cheltuielilor guvernamentale dY/dG0 , de aceeaşi mărime cu cel al investiţiilor dY/dI 0 şi, in plus, egal cu multiplicatorul investiţiilor caracteristic modelului neintervenţionist cu investiţii exogene (9.4);

- multiplicatorul fiscal dY/dT 0 şi multiplicatorul subvenţiilor dY/dR0 , din care primul este negativ, egal in valoare absolută cu cel de-al doilea şi mai mic decat ceilalţi doi precedenţi:

c / (1-c0 < 1 / (1-c)) (10.11)

Multiplicatorul fiscal poate fi sub sau supraunitar, după cum c ∈ (0;0,5), respectiv c ∈ (0,5;1). In ce priveşte valoarea negativă a multiplicatorului fiscal, aceasta se explică prin relaţia inversă care există intre fiscalitate şi creşterea economică: cu cat fiscalitatea este mai pronunţată, cu atat este mai descurajată tendinţa agenţilor economici de a dezvolta activitatea economică şi, in primul rand, de a face investiţii.

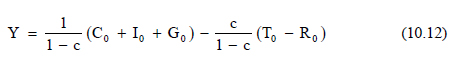

Procedura de substituire a funcţiilor de comportament in ecuaţia de echilibru conduce la obţinerea unei ecuaţii a produsului final. In varianta de model (10.1) – (10.8) rezultă:

Introducem Δ ca operator de variaţie, cu sensul de variaţie absolută. Astfel, dacă un indicator presupune două nivele diferite de realizare x1 ≠ x2, variaţia indicatorului x este:

Δ x = x2 –x1 (10.13)

Să facem supoziţia că statul adoptă o politică de „ingheţare” a deficitului bugetar. Aceasta presupune o asemenea politică fiscală şi a cheltuielilor bugetare incat variaţia celor două componente bugetare (cheltuieli şi venituri fiscale) să fie de aceiaşi mărime. Conform formalizărilor practicate in model, aceasta inseamnă că:

Δ G0 = Δ T0 (10.14)

Să presupunem, in continuare, că celelalte variabile de care depinde produsul final, adică nivelul autonom al consumului (C0), al investiţiilor (I0) şi al subvenţiilor (R0), nu vor suferi modificări, variaţia lor fiind nulă. In felul acesta se poate separa in mod strict efectul unei politici de „ingheţare” a deficitului bugetar.

Dacă aplicăm operatorul de variaţie la ecuaţia produsului final (10.12) şi ţinem seama de condiţia (10.14), atunci rezultă că:

Δ Y = Δ G0 sau Δ Y = Δ T0, (10.15)

ceea ce inseamnă că, in condiţiile „ingheţării” deficitului bugetar, efectul politicii cheltuielilor bugetare, ca şi al politicii fiscale, este de aceiaşi mărime ca efortul presupus. Adică: majorarea cheltuielilor bugetare cu valoarea x, pe seama creşterii veniturilor fiscale cu aceiaşi valoare x, are ca efect creşterea produsului final cu valoarea x. Să facem o a doua supoziţie, considerand că statul utilizează variaţia incasărilor bugetare fiscale pentru a subvenţiona economia, adică:

Δ T0 = Δ R0 (10.16)

Menţionand ipoteza de invarianţă a celorlalte variabile de care depinde produsul final, adică nivelul autonom al consumului (C0), al investiţiilor (I0) şi al cheltuielilor guvernamentale (G0), aplicarea operatorului de variaţie Δ la ecuaţia produsului final conduce la rezultatul:

Δ Y = 0, (10.17)

ceea ce inseamnă că politica fiscală nu are nici un efect de creştere economică, in condiţiile utilizării integrale a veniturilor fiscale suplimentare pentru subvenţionarea economiei. Cele două concluzii, (10.15) şi (10.17), sunt cunoscute sub numele de teorema lui Haavelmo, reprezentand un rezultat al studiilor realizate in şcoala economică postkeynesistă. Modelul (10.1) – (10.8) permite dezvoltarea unor variante bazate pe renunţarea la caracterul exogen al unora din variabilele astfel considerate in forma de bază (primară) a acestui model.

a) Renunţăm, intr-o primă etapă, la caracterul exogen al veniturilor bugetare fiscale, ceea ce inseamnă că se introduce o funcţie (stricto sensu) a impozitelor şi anume:

T = t ∗ Y + T0 , (11.1)

care inlocuieşte ecuaţia (10.6) şi in care:

t = rata marginală a impunerii fiscale, adică dT/dY;

T0 = nivelul autonom al veniturilor bugetare fiscale.

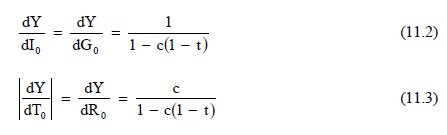

In urma procedeului substituirii, aplicat şi in variantele precedente ale modelului, se obţin patru multiplicatori ai creşterii economice, grupaţi cate doi ca şi in forma de bază (primară) a acestui model:

Multiplicatorul investiţiilor şi al cheltuielilor guvernamentale păstrează caracteristica de a fi egali intre ei, dar cu valoarea mai mică decat multiplicatorii similari (9.4) şi (10.9), deoarece t > 0 (intrucat impunerea fiscală nu poate fi negativă). Multiplicatorul fiscal şi al subvenţiilor păstrează, şi ei, caracteristica de a fi egali intre ei şi de valoare inferioară celorlalţi doi:

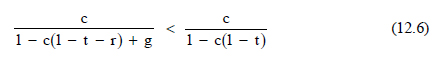

dar sunt inferiori ca valoare şi multiplicatorilor similari (10.10):

Aceasta inseamnă că varianta de model cu funcţia fiscală (11.1) are efecte mai mici in planul creşterii economice decat cea in care variabilele „intervenţionismului” sunt exogene (10.1) – (10.8).

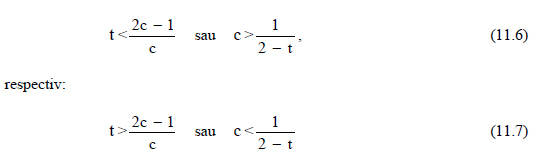

Multiplicatorul investiţiilor şi cel al cheltuielilor guvernamentale sunt intotdeauna supraunitari deoarece t ∈(0;1), in timp ce multiplicatorul fiscal şi cel al subvenţiilor pot fi sub sau supraunitari, după cum:

Acum, intr-o a doua etapă, să renunţăm şi la caracterul exogen al cheltuielilor guvernamentale şi al subvenţiilor. Aceasta inseamnă că in locul ecuaţiei (10.5) introducem o funcţie (stricto sensu) a cheltuielilor guvernamentale:

G = G0 – g ∗ Y, (12.1)

iar in locul ecuaţiei (10.7) o alta a subvenţiilor:

R = R0 – r ∗ Y, (12.2)

unde:

G0 = valoarea autonomă a cheltuielilor guvernamentale,

g = rata marginală a cheltuielilor guvernamentale, g = dG/dY,

R0 = valoarea autonomă a subvenţiilor,

r = rata marginală a subvenţiilor, r = dR/dY.

Parametrii r şi g sunt subunitari şi pozitivi deoarece, pe de o parte, nu se poate aloca din sporul de produs final o cotă mai mare decat unitatea pentru o anumită destinaţie, iar, pe de altă parte, pe măsură ce sporul de produs final este mai mare, atat sporul de cheltuieli guvernamentale, cat şi sporul de subvenţii sunt mai mici din cauza creşterii forţei economice a agenţilor economici.

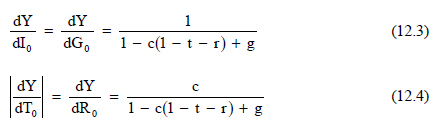

Avand ei venituri mai mari, statul va „liberaliza” treptat acoperirea unor nevoi sociale, crescand mai puţin sau chiar diminuandu-şi aportul său la satisfacerea unor astfel de nevoi sau la susţinerea economiei subvenţionate. Procedeul substituirii funcţiilor de comportament in ecuaţia de echilibru permite obţinerea altor forme ale celor patru multiplicatori ai creşterii economice, grupaţi similar cate doi:

Multiplicatorul investiţiilor şi cel al cheltuielilor guvernamentale păstrează caracteristica de a fi egali intre ei, dar cu valori mai mici decat (11.2) şi cu atat mai mult faţă de (9.4) şi (10.9), deoarece numitorul se majorează pe seama componentelor c ∗ t, c ∗ r şi g, toate pozitive.

Multiplicatorul fiscal şi cel al subvenţiilor păstrează, şi ei, caracteristica de a fi egali intre ei şi de valoare inferioară celorlalţi doi:

dar sunt inferiori ca valoare şi multiplicatorilor similari (10.10) şi (11.3)

datorită aceloraşi componente pozitive c ∗ t, c ∗ r şi g.

Aceasta inseamnă că varianta de model cu funcţie fiscală (11.1), a cheltuielilor publice (12.1) şi a subvenţiilor (12.2) are efecte mai mici in planul creşterii economice decat cea in care apare numai funcţia fiscală stricto sensu şi, cu atat mai mult, decat cea in care variabilele „intervenţionismului” sunt toate exogene (10.1) – (10.8). Multiplicatorul investiţiilor şi cel al cheltuielilor guvernamentale sunt supraunitari dacă:

c > c (t + r) + g , (12.7)

condiţie care depinde mai ales de rata marginală a cheltuielilor guvernamentale, intrucat celelalte două componente (ct + cr) sunt cu un ordin de mărime mai mic decat c şi g, deoarece c, t şi r ∈ (0;1). Dacă sensul inegalităţii (12.7) este schimbat, respectivii indicatori sunt subunitari. Multiplicatorul fiscal şi cel al subvenţiilor sunt supraunitari dacă se respectă condiţia:

echivalentă cu oricare din următoarele trei:

Modelul de creştere poate fi elaborat şi pentru cazul unei economii deschise. Variabilele luate in considerare, precum şi funcţiile de comportament se păstrează, dar li se adaugă altele specifice unei abordări in care nu se mai face abstracţie de relaţiile economice internaţionale. Este vorba, in principiu, de import (M) şi de export (X) (ca variabile şi funcţii de comportament), dar şi de rezultanta lor – soldul balanţei comerciale (B).

Modelul economiei deschise introduce o nouă posibilitate de intervenţie guvernamentală, anume politica vamală prin care pot fi generate ajustări, stimuli sau frane, prin coeficientul specific de import, respectiv inclinaţia marginală spre import (m) semnificand sporul importului la o unitate suplimentară de produs final.

In modelul economiei deschise este necesar să se facă o ipoteză asupra modului in care este introdus „partenerul extern”. Vom prezenta acea variantă in care acest partener nu apare in mod explicit, ci este doar presupus prin simplul fapt că economia „subiect” (economia pentru care a fost elaborat modelul) are comerţ exterior. Ceea ce nu apare in fapt sunt funcţiile de comerţ exterior ale acestui partener, pentru că importul are mărimea exportului economiei „subiect”, după cum exportul are mărimea importului economiei „subiect”.

Funcţiile specifice modelului economiei deschise sunt:

-

funcţia de export X = X0 (13.1)

-

funcţia de import M = m ∗ Y + M0 (13.2)

-

ecuaţia soldului balanţei comerciale B = X – M , (13.3)

unde:

X0 = exportul autonom;

M0 = importul autonom.

In această variantă a modelului exportul apare de fapt ca fiind exogen.

Keynes adoptă această soluţie deoarece consideră că exportul este determinat mai ales de raportul de competitivitate intre doi parteneri, adică depinde nu numai de factori interni ai economiei „subiect”, ci şi de factori externi acesteia, adică de factori ce ţin de partenerul extern. Merită menţionat că, in legătură cu susţinerea de către stat a comerţului exterior romanesc, prof. univ. dr. Mihail Manoilescu dezvoltă in lucrarea sa „Forţele naţionale productive şi comerţul exterior” (Bucureşti, 1935) un punct de vedere similar, recomandand o atitudine flexibilă a statului, prin politica vamală, tocmai pe seama forţei competitive determinată de productivitatea muncii.

Fără a lua in considerare alte variabile şi procese economice, modelul (13.1) – (13.3) poate conduce la evidenţierea impactului politicii vamale, ca expresie a intervenţionismului statal prin politica fiscală.

Structura financiară a firmei

Structura financiară a firmei exprimă raportul intre finanţarea pe termen scurt (prin credite de trezorerie) şi finanţarea pe termen lung (prin capitalul permanent). Această structură derivă din structura capitalului după provenienţa resurselor.

Creditele de trezorerie reprezintă creditul bancar pe care il poate mobiliza o firmă. Aceste surse de finanţare sunt mai suple, intrucat se pot ajusta mai uşor la nevoile temporare ale firmei. In general ele sunt mai ieftine decat creditele pe termen lung, datorită riscului mai mic presupus de intervalul mult mai redus pentru care se acordă. Intre costul lor şi costul capitalului propriu al firmei relaţia este mai complexă. In principiu, costul lor ar trebui să fie mai mic, deoarece altfel acţionarii ar fi tentaţi să-şi retragă capitalul şi să-l folosească in astfel de plasamente.

Pe de altă parte, un astfel de credit solicitat in condiţii de urgenţă, ca o necesitate apărută intempestiv, este in general scump. Oricum, potrivit regulii de aur a finanţelor (subcapitolul 1.5), aceste credite reprezintă sursa financiară cea mai potrivită pentru a finanţa nevoile curente.

Capitalul permanent este format din resursele ce au un astfel de caracter, in principal capitalul propriu şi creditele pe termen mediu şi lung (bancare sau obligatare):

Kperm = Kpr + Ctml,

unde:

Kperm = capitalul permanent;

Kpr = capitalul propriu;

Ctml = credite pe termen mediu şi lung.

Principala destinaţie a acestor surse o reprezintă activele fixe, deoarece rotaţia lor este de lungă durată, adică valoarea lor se recuperează pe termen lung, astfel incat sunt necesare, pentru finanţarea lor, surse stabile, de durată. In măsura in care această nevoie este acoperită, aceste surse sunt utilizate şi pentru acoperirea unei părţi din nevoile curente de exploatare.

Nevoile curente de exploatare sunt intalnite noţional şi sub denumirea de cheltuielile ciclului de exploatare sau active circulante. Resursele financiare din care sunt ele acoperite sunt fondul de rulment şi resursele de trezorerie, astfel incat cantitativ nevoile (activele circulante) sunt egale cu sursele din care sunt finanţate:

AC = FR + RT, (17)

unde:

AC = active circulante;

FR = fond de rulment;

RT = resurse de trezorerie.

Fondul de rulment reprezintă partea din resursele permanente care depăşeşte nevoile de finanţare a imobilizărilor fixe:

FR = K perm – AF, (18)

unde:

AF = imobilizări fixe sau active fixe.

Resursele de trezorerie sunt acele resurse financiare mobilizate pe termen scurt cu destinaţia de a acoperi nevoile pe termen scurt, peste limita la care această nevoie este acoperită din fondul de rulment. In categoria lor se includ creditele de trezorerie, dar şi alte resurse posibil de mobilizat pe termen scurt: obligaţii (datorii) faţă de stat, faţă de propriul personal, faţă de asigurările sociale, faţă de acţionari, faţă de alţi terţi.

Una din sarcinile de bază ale managerului financiar al unei firme este tocmai aceea de a asigura in cuantum şi la timp sursele din care să fie acoperite nevoile de finanţare ale firmei. Aceasta presupune decizii referitoare la resursele utilizate, la structurarea resurselor proprii şi a celor permanente pe destinaţii, la mobilizarea altor resurse de finanţare. Aceste decizii se intemeiază pe analiza financiară şi pe folosirea unor criterii de selecţie cum sunt: costul finanţării, supleţea resurselor, cuantumul şi structura nevoii de finanţare, natura trebuinţelor, durata lor ş.a.

Deciziile de structură financiară au la bază două reguli esenţiale:

- acoperirea, in primul rand, a nevoilor permanente,

- asigurarea, apoi, a resurselor pentru nevoi temporare.

De aici decurge cerinţa de dimensionare in primul rand a capitalului social, apoi a celui propriu şi apoi a celui permanent, astfel incat nevoile permanente să fie acoperite. Din această decizie (exprimată sintetic prin relaţia (18)) rezultă disponibilul de resurse cu caracter permanent pentru finanţarea nevoilor temporare. Aceste nevoi au un caracter oscilant pe parcursul ciclului

economic, determinat de variaţia lunară a volumului de activitate (vezi subcapitolul 1.6), dar şi de alte cauze, cum sunt: nesincronizarea aprovizionării cu desfacerea, nesincronizarea intre lichidarea unor creanţe şi onorarea unor obligaţii, apariţia unor creanţe noi. Se pune astfel problema de a dimensiona partea din resursele cu caracter propriu care poate fi afectată unor astfel de nevoi (respectiv fondul de rulment).

Teoretic, există trei soluţii:

- un fond de rulment care să acopere nevoile temporare la nivelul lor minim;

- un fond de rulment care să acopere nevoile temporare la nivelul lor maxim;

- un fond de rulment care să acopere nevoile temporare la un nivel intre cele două extreme, denumit de regulă nivel mediu, fără să insemne insă o medie statistică (aritmetică, geometrică sau armonică, simplă sau ponderată, generală, selectivă sau calificată etc.).

Prima soluţie vădeşte o politică financiară de risc datorită posibilităţii mari de apariţie a „golului” de resurse. De aceea, este necesară crearea unor relaţii cu instituţii de creditare, care să-i asigure firmei linii de credit avand caracter quasipermanent, fapt care duce la creşterea costului. Această soluţie are avantajul de a necesita un capital social sau propriu mai mic, adică mai uşor de constituit, ca şi avantajul de a folosi o parte mai mare din resursele proprii (eventual permanente) pentru crearea infrastructurii (echipamente, utilaje, instalaţii, maşini, construcţii etc.).

A doua soluţie vădeşte o politică financiară prudentă, in care „golul” de resurse este puţin probabil. Firma dispune in mod quasipermanent de lichidităţi, pentru care trebuie să dezvolte abilităţi de plasament.

A treia soluţie este cea intalnită in mod curent deoarece imbină avantajele celorlalte două.

Analiza financiară a creat o serie de indicatori de apreciere a structurii financiare din care prezentăm in continuare caţiva.

Pentru inceput vom fixa intr-o manieră convenabilă structura nevoilor şi a resurselor care, in bilanţul firmelor, se regăsesc sub forma activului, respectiv a pasivului:

ACTIV = AF + AC (19.1)

AC = S + C + L (19.2)

PASIV = Kperm + RT (20.1)

RT = Cts + F + AO, (20.2)

unde:

S = solduri de materii prime, materiale, combustibili, producţie in curs de fabricaţie, ambalaje, produse finite, mărfuri şi altele asemenea;

C = clienţi datori, avansuri către furnizori şi alte creanţe;

L = lichidităţi in casă, la bancă etc.;

Cts = credit bancar pe termen scurt;

F = datorii către furnizori, avansuri de la clienţi;

AO = alte obligaţii de plată.

Vom pune in evidenţă următorii indicatori ai structurii financiare:

Coeficientul de indatorare

ci = DT / PASIV

unde:

DT = datorii totale.

Acest coeficient evidenţiază două aspecte privind calitatea activităţii financiare a firmei:

- in ce măsură datoriile firmei au acoperire materială (avem in vedere că ACTIV = PASIV); acest lucru, pe de o parte, permite firmei să cunoască măsura in care datoriile contractate au acoperire, iar, pe de altă parte, permite creditorilor să aprecieze măsura garantării cu bunuri a sumelor pe care ei le-au dat cu imprumut firmei; cu cat acest coeficient este mai aproape de unitate, cu atat firma este intr-o situaţie financiară mai dificilă;

- in ce grad este indatorată firma, adică ce pondere au datoriile in totalul resurselor mobilizate de firmă; cu cat gradul de indatorare este mai ridicat (mai aproape de unitate), cu atat firma va obţine mai greu credite pe piaţa monetară sau de la furnizorii ei.

Coeficientul de indatorare la termen

Coeficientul de indatorare la termen numit şi coeficientul financiar

cf = Ctml / Kpr

unde: Ctml = credite pe termen mediu şi lung.

Acest coeficient arată raportul intre sursele permanente imprumutate şi proprii. Instituţiile de credit apreciază ca normală situaţia in care c f ≤ 1. Aceasta nu inseamnă că situaţia c f > 1 este intotdeauna anormală. In măsura in care există acoperire materială, este posibil ca băncile să acorde credite chiar in această din urmă situaţie. De pildă, solicitarea unui credit pentru o investiţie poate crea o situaţie in care c f > 1; banca poate acorda creditul pe baza a două condiţii:

- contribuţia firmei la investiţie prin resurse proprii, de obicei la nivelul a 20 – 30% din valoarea acesteia;

- asigurarea că obiectul fizic, material, al investiţiei se realizează; banca deschide finanţarea, dar eliberează creditul treptat, pe măsură ce ii sunt produse documente privind realizarea respectivei investiţii.

Coeficientul financiar arată cum este structurat capitalul permanent: cate părţi este imprumutat şi cate părţi este propriu. De exemplu, pentru c f = 0,6 rezultă un capital permanent format din 16 părţi din care 6 sunt imprumutate, iar 10 sunt capital propriu. Acest coeficient este esenţial in determinarea levierului financiar sau efectului de parghie/efectului de măciucă.

Cota datoriei la termen in capacitatea de autofinanţare

cdtka = Ctml / KA (23.1)

KA = PN + A (23.2)

PN = (1-ci) ∗ (PB – OF – COR) (23.4)

PB = CA – CT ,

unde:

KA = capacitatea de autofinanţare;

PN = profitul net;

A = amortizarea;

PB = profitul brut;

OF = obligaţii financiare;

COR = cheltuieli şi obligaţii ce pot fi acoperite din rezultate;

CA = cifra de afaceri;

CT = cheltuieli totale.

Acest indicator arată in caţi ani pot fi acoperite datoriile la termen din resursele de autofinanţare ale firmei. Valorile pană la 5 – 6 ani sunt considerate normale. Indicatorul completează aprecierea gradului de indatorare prin informaţia referitoare la solvabilitatea firmei.

Cota costului creditelor de trezorerie in profitul brut

cct = D / PB,

unde D reprezintă costul creditului de trezorerie, incluzand ca principală componentă dobanda, dar şi alte obligaţii ale debitorului faţă de bancă (comisioane, speze etc.).

Indicatorul arată efortul firmei pentru mobilizarea de resurse temporare in raport cu rezultatul brut al activităţii ei şi exprimă capacitatea acesteia de a suporta costul respectivelor resurse. Valorile pană la 0,3, sunt considerate normale. Peste această valoare, indicatorul in cauză arată că resursele imprumutate pe termen scurt sunt prea scumpe in raport cu eficienţa firmei. Mulţimea deciziilor financiare, a politicilor vizand constituirea şi utilizarea resurselor financiare şi a operaţiunilor presupuse de toate acestea definesc gestiunea financiară saumanagementul financiar sau administrarea financiară a unei firme. Principalele domenii ale gestiunii financiare sunt: strategia

financiară, investiţiile (sau, intr-o formă mai cuprinzătoare, plasamentele) şi trezoreria. Obiectivul gestiunii financiare il reprezintă creşterea rentabilităţii in condiţii de risc asumat. Principalele activităţi presupuse de gestiunea financiară sunt:

-

diagnosticul financiar, respectiv cunoaşterea situaţiei financiare a firmei pe baza bilanţurilor contabile;

-

este o activitate ce presupune analiza evoluţiei şi tendinţelor rezultatelor financiare, determinarea influenţei factorilor asupra acestora, dinamica şi structura veniturilor şi cheltuielilor, analiza surselor de finanţare şi caracterizarea calităţii lor, evaluarea evoluţiei nevoii de finanţare, lichiditatea financiară, structura financiară ş.a.;

-

formularea şi adoptarea deciziilor financiare privind creşterea economică şi a variantelor de repliere in cazul producerii unor factori de risc; sunt decizii privind in principal investiţiile;

-

formularea şi adoptarea deciziilor financiare strategice şi a variantelor aferente, referitoare in principal la constituirea in perspectivă (2 – 5 ani) a resurselor de finanţare;

-

formularea şi adoptarea deciziilor financiare tactice, referitoare la gestiunea trezoreriei, adică a resurselor financiare pe termen scurt.