Climatul investiţional

- Detalii

- Categorie: Bazele activitatii investitionale

- Accesări: 15,284

Concepţii privind climatul investiţional

Noţiunea de climat investiţional reflectă nivelul de atractivitate a unei ţări (ramuri, zone, regiuni) pentru alocarea investiţiilor.

După cum subliniază economistul rus, S.V.Fomişin, „în ştiinţa economică noţiunea de „climat investiţional” se află încă în proces de constituire. De obicei, prin climatul investiţional se subînţelege totalitatea factorilor politici, social-economici, financiari, socio-culturali, organizatorici, juridici şi geografici, care sunt prezenţi, într-o ţară sau alta, şi care atrag sau resping capitalul străin”.

Contextul macroeconomic care favorizează atragerea investiţiilor, numit generic „climat investiţional”, este o noţiune foarte complexă, fiind determinat de un mix de elemente interdependente, ce includ:

- stabilitatea politică şi cea macroeconomică pe termen lung;

- stabilitatea şi supremaţia legislaţiei;

- independenţa justiţiei pentru a asigura drepturile investitorilor;

- reguli clare şi nediscriminatorii privind activitatea economică (implicit cea investiţională);

- dezvoltarea infrastructurii de afaceri, inclusiv serviciile financiare, juridice etc., precum şi alte elemente, printre care nu mai puţin importante fiind:

- accesul la pieţele de desfacere şi la resurse (umane, naturale, tehnologice, etc.);

- transparenţa în activitatea organelor de stat cu funcţii de reglementare şi control;

- încrederea în mediul de afaceri etc.

Deci, noţiunea de climat investiţional este abordată ca sistem de factori şi premise economice, politice, instituţionale şi de drept, precum şi amplitudinea de acţiune a acestora, capabili să intervină în procesul de realizare a investiţiilor, modificînd comportamentul investiţional spre stimulare sau destimulare şi reflectînd nivelul de atractivitate al unei ţări (ramuri, zone, regiuni) pentru alocarea investiţiilor.

În literatura de specialitate şi în publicistica economică nu există o linie de demarcare clară între conceptul de climat de afaceri (de antreprenoriat) şi cel de climat de investiţii (investiţional). În majoritatea cazurilor, ele sunt utilizate ca sinonime deşi, aparent, climatul de investiţii ar trebui să se raporteze la climatul de afaceri ca parte la întreg.

Dar, deoarece investiţia reprezintă esenţa oricărei afaceri, iar scopul final al unui proiect de investiţie ca şi al oricărei afaceri este obţinerea profitului, vom tinde spre utilizarea cu sens identic al celor două concepte.

Precizând aceste aspecte, menţionăm că climatul investiţional poate fi tratat ca condiţii generale, atât cele prezente (favorabile şi nefavorabile), cît şi cele viitoare (riscuri sau oportunităţi), care încurajează sau descurajează alocarea investiţiilor în afaceri.

Factori determinanţi ai climatul investiţional

Climatul investiţional al unei ţări este determinat de valorile unui şir de parametri care reflectă imaginea integrală a ţării, capacitatea acesteia în vederea asimilării investiţiilor, riscurile aferente procesului investiţional etc.

Condiţiile date se formează sub incidenţa unor factori de origine:

- economică,

- politică,

- instituţională,

- de infrastructură,

- legislativă,

- culturală etc.

Prezentarea detaliată a acestora ar include: resursele naturale şi starea mediului; calitatea forţei de muncă; nivelul de dezvoltare a infrastructurii; transparenţa şi previziunea vieţii şi a deciziilor politice; stabilitatea macroeconomică şi solvabilitatea balanţei de plăţi externe; calitatea guvernării şi a administraţiei publice locale; stabilitatea şi calitatea cadrului juridic; nivelul de criminalitate şi corupţie; transparenţa şi democraţia dirijării corporative; calitatea sistemului financiar bancar, calitatea sistemului fiscal; bazele administrative, informaţionale şi tehnice de pătrundere pe pieţe, inclusiv reglementarea comerţului extern; nivelul de monopolizare şi de concurenţă pe piaţa internă; inflaţia etc.

Pentru a sistematiza factorii determinanţi ai climatului investiţional vom prezenta câteva criterii de clasificare mai semnificative, întâlnite în literatura de specialitate.

Conform nivelului de manifestare

Factorii nivelului macroeconomic :

- factorii stabilităţii economice (situaţia bugetară, starea balanţei de plăţi, datoria publică, inclusiv cea externă);

- factorii de evaluare redaţi prin preţuri (inflaţia, dobânda, cursul valutar);

- factorii politici şi sociali (stabilitatea politică, nivelul corupţiei şi a criminalităţii, nivelul de previziune a situaţiei politice, şomajul, nivelul calităţii vieţii);

- factorii de natură fiscală (calitatea sistemului fiscal, presiunea fiscală, politica fiscală), factori determinanţi ai infrastructurii de piaţă (nivelul de dezvoltare a sistemului bancar şi a altor instituţii financiare, starea instituţiilor pieţei valorilor mobiliare);

- factori ce determină cadrul legislativ (calitatea cadrului legislativ, nivelul de previziune a modificărilor cadrului juridic, stabilitatea legislaţiei).

Factorii nivelului microeconomic:

- factori psihologici (cultura investiţională; preferinţe individuale ale investitorilor în materie de plasament, bazate pe cunoaşterea anumitor domenii de activitate, pe existenţa oportunităţilor de investiţii; aversiunea faţă de risc a investitorilor; instincte);

- factori economici şi financiari (situaţia financiară a întreprinderii, rentabilitatea unităţii economice, mobilitatea întreprinderii, rentabilităţile scontate a investiţiilor reale, existenţa surselor de finanţare a investiţiilor, accesibilitatea la surse externe de finanţare, posibilitatea de dezinvestiţii);

- factorii ce determină conjunctura pieţei (consumatorii, furnizorii, amplasamentul, concurenţii);

- factorii administrativi (calitatea managerului şi a echipei de gestiune: capacitatea de a organiza afaceri, de a evalua perspectivele investiţionale, existenţa experienţei etc.).

Conform naturii sale

Factori de natură economică : politica macroeconomică; strategia comercială; nivelul şi modul de implicare a statului; modul de formare a preţurilor; priorităţile în investiţii; instabilitatea economică regională etc.

Factori de natură politică : factorii situaţiei politice interne (structura socială, cadrul instituţional, personalităţile, mecanismele de control); factorii situaţiei politice externe (instabilitatea politicii regionale, importanţa geopolitică, apartenenţa la o grupare politică).

Conform relaţiei risc-rentabilitate

Factorii care caracterizează riscul investiţional (politici, economici, sociali, criminali, ecologici, financiari, legislativi etc.).

Factorii care determină potenţialul ţării de asimilare a investiţiilor (resursele materiale, potenţialul productiv al ţării, infrastructura, calitatea forţei de muncă, calitatea instituţiilor etc.) În cazul în care investitorii potenţiali iau decizia de plasare a capitalurilor sale în cadrul economiei unei ţări este importantă analiza oportunităţilor investiţionale de care vor putea beneficia în desfăşurarea activităţii sale antreprenoriale.

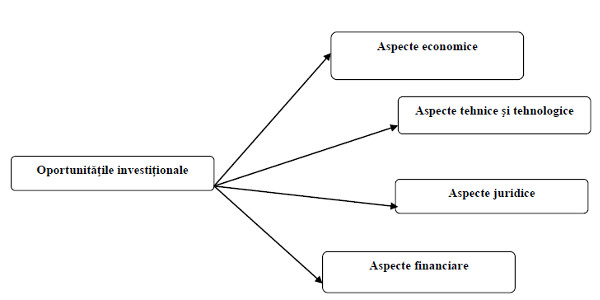

Cunoaşterea oportunităţilor investiţionale constituie un punct forte pentru planificarea activităţii sale economice şi din start îi permite investitorului conturarea unor prognoze vis-a-vis de viitorii parteneri de afaceri, despre posibilităţile de extindere teritorială prin penetrarea pe noi pieţe de desfacere, prin selectarea ramurii atractive etc. Oportunităţile investiţionale existente sunt determinate de influenţa factorilor de contribuţie de natură economică, tehnică, juridică şi financiară (vezi figura).

Fig. 1 Componenţa oportunităţilor investiţionale

Aspectele economice care vor fi analizate de investitor sunt :

- Cucerirea unui segment de piaţă, evitînd barierele tarifare şi netarifare;

- Folosirea unor materii prime, a forţei de muncă şi a altor resurse existente în ţara în care investeşte, fără a face cheltuieli suplimentare de transport, cheltuieli cu pregătirea forţei de muncă etc.;

- Lărgirea pieţei de desfacere a produsului finit - intrarea cu produse finite nu doar pe piaţa ţării în care s-a investit ci şi posibilităţile de export pe pieţele cu potenţial de consum mare ale ţărilor vecine.

- Posibilitate de accesare facilă a pieţei de împrumut şi nivelul ratei dobînzii la credite oferite;

- Tempourile inflaţioniste etc.

Aspectele tehnice şi tehnologice cuprind următoarele:

- Posibilităţi de implantare a noilor întreprinderi, noilor utilaje, soluţiilor tehnologice şi organizatorice de vîrf;

- Amplificarea folosirii capacităţilor de producţie existente;

- Fabricarea noilor produse sub noua marcă, mai cunoscută pe piaţa internaţională;

- Gradul de absorbţie a „know-how”-urilor;

- Posibilitate de individualizare a produsului fabricat;

- Metode manageriale de înaltă eficacitate;

- Posibilitatea de creare a unor zone industriale în regiunile mai slab dezvoltate a ţării etc.

Aspectele juridice includ:

- Stabilitatea sistemului legal;

- Transparenţa legislaţiei;

- Gradul de concordanţă şi complimentare a legilor, regulamentelor şi hotărîrilor luate;

- Posibilităţi de evitare a legislaţiei;

- Gradul de complexitate a practicii de apel şi arbitraj;

- Procedura de expropriere, în cele mai dese cazuri realizată prin metoda naţionalizării;

- Posibilitatea de repatriere a proprietăţii şi a capitalului etc.

Aspectele financiare ce prezintă interes pentru decizia investitorului sunt :

- Avantajele financiare sub forma dividendelor pe care poate să le repartizeze în totalitate sau în anumite proporţii, conform legislaţiei ţării în care a investit;

- Posibilitatea de a transfera total sau parţial beneficiile obţinute în urma activităţii sale investiţionale;

- Avantaje fiscale sub forma reducerilor şi scutirilor de impozite, taxe vamale ;

- Avantaje monetare în privinţa schimbului valutar şi lipsa restricţiilor în acest domeniu etc.;

Climatul investiţional în diferite state ale lumii

Analiza surselor literare mondiale, demonstrează că, iniţial, climatul investiţional în diferite ţări se deosebea considerabil în funcţie de:

- orânduirea economică,

- de nivelul de dezvoltare,

- de scopurile politicii economice.

Ulterior, a apărut tendinţa durabilă de atenuare a deosebirilor în regimurile investiţionale naţionale, care s-a intensificat, în ultimul sfert al sec.XX şi la începutul secolului XXI, sub influenţa proceselor de globalizare. Tendinţa respectivă a apărut după stabilirea „regulilor de joc” unice în sfera activităţii investiţionale din cadrul grupărilor economice deja existente.

O influenţă esenţială asupra climatului investiţional al ţării o are, de asemenea, politica economică a statului în domeniul investiţiilor străine; participarea ţării la sistemul de convenţii internaţionale; gradul şi metodele intervenţiei statului in economie; eficienţa activităţii aparatului de stat; consecvenţa în promovarea politicii economice.

In ultimul deceniu, marea majoritate a ţărilor lumii au îmbunătăţit climatul investiţional autohton, făcandu-l mai atractiv pentru investitorii străini. Astfel, numai în anul 2004, un număr de 102 ţări şi-au modificat regimurile investiţionale, anume pentru a atrage mai multe investiţii străine (tabelul 1). Au fost simplificate procedurile de „intrare” în ţară a ISD, au fost reduse impozitele şi s-au deschis noi sectoare pentru investitorii străini.

Ţările lumii s-au pomenit atrase intr-o concurenţă acerbă in privinţa creării celor mai favorabile condiţii pentru investiţiile străine. Liberalizarea regimurilor investiţionale a fost deosebit de cuprinzătoare şi profundă in anii 2003-2005. Este notabil faptul că, în aceşti ani, a crescut, deşi în proporţii mult mai mici, şi numărul modificărilor mai puţin favorabile pentru ISD, ceea ce vorbeşte despre accentuarea unor tendinţe protecţioniste în privinţa investitorilor străini (tabelul 1).

Tabelul 1

Oricum, actualmente, imbunătăţirea climatului investiţional rămâne o prioritate pentru marea majoritate a ţărilor lumii. Experţii în domeniul investiţiilor au calculat că doar în anii 1992-1997, 94% din toate inovaţiile din lume, referitoare la capitalul străin, au fost orientate asupra ameliorării climatului investiţional.

Experienţa mondială demonstrează că elementele climatului investiţional în ţările în curs de dezvoltare şi în cele cu economia în tranziţie, în mare măsură, sunt distincte de cele ale ţărilor dezvoltate.

Dar, în linii mari, în politica de atragere a capitalului străin, marea parte a guvernelor lumii aplică măsuri speciale de atragere a ISD: fiscale, vamale, financiare şi de altă natură.

Analiza politicilor de atragere a ISD promovate de unele ţări înalt dezvoltate

Mulţi investitori sunt atraşi de astfel de ţări industrial dezvoltate precum sunt SUA, Germania, Franţa, Marea Britanie, Japonia, în special, din două motive principale: aceste ţări dispun de cele mai mari pieţe şi de o situaţie politică şi economică stabilă. Ţinînd cont de piaţa lor voluminoasă, cererea solvabilă, nivelul înalt de dezvoltare al economiei şi nivelul înalt al competitivităţii, în ultimele decenii, lider în atragerea ISD sunt SUA.

Majoritatea ţărilor industrial-dezvoltate încearcă să plaseze investiţiile lor în SUA, fiindcă aici piaţa internă este vastă, puterea de cumpărare a populaţiei este în creştere, iar stabilitatea politică este certă. Japonia atrage investitorii străini prin stabilitatea sa politică şi economică, existenţa infrastructurii dezvoltate, sistemul monetar şi financiar stabil, posibilitatea de investire în ramurile tehnologic avansate, dar, mai ales, prin forţă de muncă mai calificată şi mai ieftină, în comparaţie cu SUA şi Franţa. Analiza politicii investiţionale contemporane a Japoniei arată că aceasta a fost definitiv elaborată încă în anul 1980 şi este orientată spre atragerea investiţiilor străine.

Japonia este săracă în resurse naturale, de aceea, a pus întotdeauna accentul pe dezvoltarea ramurilor exportatoare. Pentru producerea mărfurilor competitive pe piaţa mondială, ea a utilizat tehnologiile avansate, a atras specialişti calificaţi pentru instruirea cadrelor şi a creat o infrastructură foarte dezvoltată. Un rol deosebit, în dezvoltarea cu succes a Japoniei, revine capitalului american. Actualmente, toate companiile, create cu participarea investiţiilor străine, sunt persoane juridice ale Japoniei, cărora li se acordă „regim naţional”.

Este necesar de menţionat, că procedura accesului investiţiilor străine la economia Japoniei este foarte simplă: prin intermediul Băncii Japoniei se înregistrează informaţia cu privire la conţinutul tranzacţiei de investire, care, ulterior, este aprobată automat de către Ministerul de Finanţe şi de către un minister de ramură în decurs de 30 de zile.

Analiza atractivităţii investiţionale a unor ţări în curs de dezvoltare

China este o ţară ce se devzoltă cu ritmuri înalte şi care are cele mai favorabile condiţii pentru ISD, îndeosebi după aderarea acesteia la OMC (în 2001). In prezent, China este cea mai reuşită ţară, din punct de vedere al atragerii investiţiilor străine directe.

Climatul investiţional din China se caracterizează prin următorii factori pozitivi:

- stabilitatea politică;

- proporţiile vaste ale teritoriului şi ale pieţei interne;

- forţa de muncă calificată (mai cu seamă, pentru necesităţile industriei prelucrătoare), care acceptă salarii foarte mici;

- imaginea pozitivă (în special, vizavi de producţia şi livrarea mărfurilor industriale pe

- pieţele occidentale);

- susţinerea şi interesul deosebit pentru activitatea investiţională din partea statului;

- ritmurile foarte înalte ale modificărilor in toate sferele economiei.

In decursul a două decenii precedente, începând cu anul 1979, guvernul chinez a acordat întreprinderilor cu capital străin, în comparaţie cu cele autohtone, un regim preferenţial. Pentru investitorii străini a fost creat un sistem al înlesnirilor fiscale şi vamale, în special în zonele economice libere (ZEL). In etapele timpurii de funcţionare a ZEL, sistemul a fost deosebit de eficient. Dar, începând cu anul 1994, când fluxul anual al investiţiilor străine a atins cifra de 2,5 mlrd. dolari, are loc o apropiere treptată a condiţiilor de activitate pentru investitorii străini şi autohtoni.

Guvernul Chinei a întreprins, de asemenea, şi alte acţiuni, care au activizat procesul investiţional: liberalizarea treptată a accesului capitalului străin la ramurile şi raioanele închise, măsuri speciale de stimulare pentru investitorii străini mici şi mijlocii. In prezent, ramurile prioritare pentru atragerea investiţiilor străine în China sunt:

- energetica, industria uşoară, alimentară, textilă, farmaceutică;

- producerea materialelor de construcţie, chimia şi metalurgia;

- construcţia de maşini şi utilaje;

- producerea utilajului pentru extragerea petrolului de pe fundul mării;

- electronica, producerea mijloacelor de telecomunicaţii şi a utilajului medical.

Pe lîngă înlesnirile create investitorilor străini, guvernul chinez pune în faţa acestora şi un şir de condiţii destul de dure. Astfel, activitatea economică eficientă a întreprinderilor mixte trebuie neapărat să fie bazată pe aplicarea celor mai avansate tehnici şi tehnologii, pe metodele ştiinţifice de gestionare a afacerilor, pe diversificarea asortimentului producţiei, creşterea calităţii, economia de energie, materie primă, materiale, pe sporirea ponderii producţiei destinate exportului şi pe sporirea veniturilor valutare, pe pregătirea personalului administrativ şi tehnic autohton de înaltă calificare.

In prezent, peste 50% din întreaga producţie fabricată în China este confecţionată la întreprinderile cu participarea capitalului străin.

Analiza climatului investiţional in ţările în tranziţie din Europa Centrală şi de Est

Experienţa acestor ţări prezintă o importanţă deosebită pentru Republica Moldova, care şi-a fixat drept obiectiv strategic prioritar integrarea europeană. Ţările din această categorie sunt atractive prin faptul că au o piaţă internă în creştere şi prin cheltuieli de producţie mai mici, decât în ţările occidentale, din contul valorii mai scăzute a resurselor (îndeosebi, a forţei de muncă).

Ele posedă o infrastructură de transport dezvoltată, geografic sunt situate favorabil şi cheltuielile tranzacţionale sunt mici. Intr-o serie de ţări, sunt create zone vamale libere, fapt care contribuie la fluxul considerabil al capitalului în producţiile noi.

Polonia, Ungaria, Republica Cehă sunt calificate de către investitori străini drept ţări ale Europei Centrale, cu o cultură înaltă, care au fost întotdeauna lideri în efectuarea reformelor de piaţă, mai devreme decât altele au atins stabilitatea financiară şi au depăşit recesiunea provocată de tranziţie. Ungaria, Republica Cehă şi Polonia sunt apropiate şi teritorial de ţările occidentale –

exportatoare de ISD. Ele sunt utilizate de către investitorii străini în calitate de intermediari ai relaţiilor economice cu Rusia, deoarece aici este mult mai uşor şi mai puţin riscant să obţii tot necesarul, decât în Rusia. In perioada interbelică, dar şi anterior, aceste trei ţări s-au manifestat deja ca state industriale dezvoltate, cu tradiţii bogate în producerea mărfurilor de înaltă calitate, de exemplu, producerea berii în Republica Cehă ori a vinului în Ungaria). Pe piaţa externă, aceste state sunt reprezentate, în special, de mărfurile construcţiei de maşini, ale industriei chimice, farmaceutice, cosmetice, poligrafice.

Ţările sus-menţionate sunt atractive pentru investitorii străini datorită următoarelor avantaje:

- amplasarea strategică, ce asigură accesul atât la pieţele occidentale, cît şi la cele orientale;

- existenţa forţei de muncă calificate şi ieftine pentru dezvoltarea tehnologiilor avansate;

- atitudinea pozitivă faţă de investiţiile occidentale;

- experienţa pozitivă a multor proiecte investiţionale (in ramura automobilelor, alimentară).

Unele din cele mai complicate probleme teoretice şi practice ale ISD sunt: în ce măsură trebuie admise aceste investiţii în economia ţării? Este, oare, raţional ca ISD să fie admise în toate ramurile sau statul trebuie să limiteze şi poate chiar să interzică accesul acestora în anumite ramuri?

Din punct de vedere al atractivităţii pentru investitorii străini, ţările din CSI sunt clasificate de către organizaţiile economice internaţionale în trei grupuri de ţări.

- Primul grup îl reprezintă ţările exportatoare de resurse energetice: Azerbaidjan, Kazahstan, Rusia şi Turkmenistan.

- Grupul al doilea este format din ţările, care nu au rezerve mari de resurse energetice, dar promovează activ reformele: Armenia, Georgia, Kargazstan, Moldova, Tadjikistan şi Ucraina.

- Grupul al treilea cuprinde ţările, care, foarte încet şi „fără entuziasm”, efectuează reformele: Belarus şi Uzbekistan.

Pentru a face aprecieri asupra climatului investiţional dintr-o ţară sau alta investitorii apelează adesea la ratinguri investiţionale. Există o mare diversitate de metode, utilizate pentru stabilirea ratingurilor investiţionale. Toate însă au o trăsătură comună - au un caracter complex.

Piaţa mondială este dominată în prezent de trei mari agenţii internaţionale de evaluare a riscului, asociat plasamentelor într-o ţară sau alta (risc rating agencies):

- Standard & Poor’s Ratings Group;

- Moody,s Investors Service;

- Fitch-IBCA.

În aprecierea complexă a atractivităţii investiţionale (a climatului investiţional) a unei ţări, investitorii apelează, cel mai frecvent la ratingurile investiţionale stabilite şi prezentate de către revista "Euromoney". Metodologia de evaluare a acestei reviste se bazează pe rezultatele celor mai populare agenţii de rating internaţionale sus-menţionate. "Euromoney" publică semestrial clasamentul riscului ţării, care grupează 180 de state şi este construit după o metodologie specifică acestei publicaţii.

În evaluarea riscului suveran, care conform opiniei specialiştilor constituie doar o parte a riscului de ţară, Euromoney atribuie ponderi specifice următorilor indicatori:

Performanţa economică (ponderea este de 25%) , apreciată ca o medie a previziunilor pentru anul curent şi anul următor realizate de Proiecţiile Economice globale ale Euromoney; în cazul în care nu există previziuni despre o ţară, scorul acordat este zero. Variabilele economice pe baza cărora se acordă de către specialiştii intervievaţi de Euromoney un scor între 0 (cea mai dezastruoasă situaţie economică) şi 100 (economia cea mai puternică) sunt: creşterea economică, stabilitatea monetară, soldul contului curent şi cel bugetar, şomajul şi dezechilibrele structurale.

Riscul politic (ponderea este de 25%) este definit ca suma dintre riscul de neplată sau riscul de a nu deservi datoria externă, care decurge din importuri, împrumuturi, dividende şi alte relaţii comerciale şi financiare externe, şi riscul nonrepatrierii capitalului. El este obţinut din media valorilor atribuite de analiştii de risc, agenţii de asigurări şi inspectorii de credit care lucrează cu ţările supuse evaluării. Fiecare analist poate acorda maximum 10 puncte (când riscul politic este zero) şi minimum zero (când şansele de recuperare a datoriei sunt considerate nule).

Indicatorii datoriei externe (10%) se calculează pe baza informaţiilor publicate în World Bank „World Debt Tables”. Aceştia sunt: serviciul datoriei externe/exporturi (A); balanţa contului curent/PNB (B); datoria externă/PNB (C).

Scorul total se calculează astfel: C+(A*2)-(B*10). Cu cât scorul este mai mare, cu atât situaţia este mai favorabilă ţării.

Încetări de plăţi sau reeşalonări în serviciul datoriei externe (10%). Se acordă un scor cuprins între 10, dacă nu s-au înregistrat încetări de plăţi în ultimii trei ani şi 0, dacă ţara a fost continuu în încetare de plăţi. Informaţiile se bazează tot pe World Bank “World Debt Tables”.

Media ratingurilor riscului suveran stabilite de Moody’s, Standard& Poors şi Fhitch (10%) . Dacă astfel de rating-uri nu există, se acordă 0 puncte.

Accesul la credite bancare (5%) se calculează ca raport între plăţile în contul împrumuturilor private pe termen lung negarantate şi PNB.

Accesul la finanţări pe termen scurt (5%).

Accesul pe pieţele de capital (5%) reflectă analizele Euromoney cu privire la rapiditatea cu care o ţară poate mobiliza resursele financiare internaţionale din emisiune de obligaţiuni şi credite sindicalizate. În scopul evaluării acestui indicator, publicaţia solicită specialiştilor din conducerea sindicatelor creditorilor punctaje pentru fiecare ţară. Scorurile au următoarea semnificaţie: 5 puncte dacă accesul este neîngrădit, 4 puncte dacă în 95% din situaţii nu există probleme de acces, 3 dacă în mod normal nu există probleme, 2 dacă există posibilitatea ca accesul să fie condiţionat, 1 dacă accesul este posibil doar în anumite condiţii, 0 dacă accesul nu este posibil.

Discountul la forfetare (5%) reflectă media maturităţilor împrumuturilor disponibile şi marja de risc (forfaiting spread) a obligaţiunilor statului evaluată peste riscul celui mai sigur stat (de regulă, SUA). Informaţiile sunt furnizate de Morgan Grenfell Trade Finance şi West Merchant Capital.

Pe baza acestor indicatori, fiecare stat primeşte un punctaj pe o scară de la 0 (cel mai mare risc) la 100 (risc minim), pornind de la care, ţările sunt grupate în nouă clase de risc, acoperind fiecare câte 10 puncte. Scorul sub 10 puncte nu este încadrat în nici o clasă de risc. Euromoney publică o dată cu scorul general şi scorurile parţiale pentru a furniza cât mai multe informaţii cu privire la ţările monitorizate.

Metoda anterior analizată este mai simplă, atât ca concepţie cât şi în aplicare, şi are un grad mai înalt de obiectivitate în comparaţie cu cel al celorlalte agenţii internaţionale de evaluare a riscului. Extrema simplificare a caracteristicilor economice, politice şi sociale ale ţărilor analizate nu permite însă evidenţierea particularităţilor fiecărui stat, de aceea investitorul va trebui să utilizeze şi metode individuale de apreciere a atractivităţii investiţionale a unei anumite ţări.

Climatul investiţional în R.Moldova

Activitatea investiţională în Republica Moldova este cel mai important factor, ce determină dezvoltarea social-economică a ţării. Atît activitatea investiţională desfăşurată, cît şi dezvoltarea social-economică depind, în mare măsură, de climatul investiţional favorabil. Acesta din urmă contribuie la menţinerea unui ritm susţinut de investiţii în economia autohtonă.

Republica Moldova nu dispune de resurse financiare suficiente şi, de aceea, este constrânsă să recurgă la asistenţa externă, să caute noi şi noi credite. Însă, precum arată experienţa internaţională, o astfel de politică este ineficientă din cauza necesităţii de a achita dobânda şi din lipsa mecanismelor eficiente de utilizare a fluxurilor băneşti împrumutate.

În asemenea condiţii, economia Republicii Moldova poate fi eficient finanţată din exterior doar prin intermediul investiţiilor străine. Conform legislaţiei R.Moldova, investiţie străină este investiţia efectuată de un investitor străin în activitatea de întreprinzător desfăşurată în Republica Moldova, inclusiv veniturile provenite din investiţia sa şi reinvestite în Republica Moldova.

Republica Moldova are nevoie de investiţii străine directe din următoarele considerente:

- potenţialul investiţional propriu este redus, adică persistă o insuficienţă a resurselor interne ale sectorului privat;

- necesitatea integrării Republicii Moldova în economia mondială în condiţii avantajoase;

- crearea mediului concurenţial cu participarea investitorilor străini, sporirea competitivităţii producţiei naţionale;

- necesitatea implementării, în economia Republicii Moldova, a tehnologiilor avansate şi a knowhow-ului în activitatea economică, fapt ce devine posibil odată cu venirea investitorilor străini.

Ca şi în alte ţări, în Republica Moldova, investiţiile străine directe (ISD) sunt considerate un factor de accelerare a progresului economic şi tehnic; de renovare şi modernizare a aparatului de producţie; de cunoaştere a metodelor avansate de organizare a producţiei; de pregătire a cadrelor în corespundere cu necesităţile economiei de piaţă.

Atragerea ISD rămâne a fi o sarcină actuală, de eficienţa soluţionării căreia depind mersul, ritmurile şi rezultatele reformelor efectuate. Pentru asigurarea reformelor, este necesar un volum important de investiţii străine. Însă, volumul de ISD atrase încănu satisface necesităţile reale ale Republicii Moldova în investiţii străine. Date statistice privind dinamica investiţiilor străine directe în economia naţională, precum şi dinamică anuală a acestora pe perioada 2007-2009 sunt prezentate în tabelul 1 şi figura 1.

Tabelul 1

Investiţiile directe (mil. USD)

Stocul de investiţii străine directe acumulat la sfârşitul anului 2009 a fost evaluat la 2604,22 mil. USD (figura 1.), pe cap de locuitor revenind 731 USD.

Figura 1. Investiţiile străine directe în economia naţională, dinamică anuală (mil. USD)

Distribuţia geografică a investiţiilor străine directe, acumulate în economia naţională, denotă că ponderea majoră (51,7 la sută) aparţine investitorilor din ţările Uniunii Europene, celor din CSI le revin 13,0 la sută, iar investitorilor din alte ţări – 35,3 la sută.

În ceea ce priveşte investiţiile de portofoliu, se prezintă următoarea informaţie: investitorii străini au interes faţă de piaţa de capital autohtonă, iar dovada a interesului investitorilor străini este numărul tranzacţiilor realizate pe piaţa de capital autohtonă cu implicarea acestor investitori.

Investiţiile de portofoliu au înregistrat ieşiri nete în valoare de 5.82 mil. USD, determinate de serviciul euroobligaţiunilor.

Analizând numărul de tranzacţii pe piaţa de capital cu participarea investitorilor străini în orizontul de timp 2001-2009 (figura 2), se observă desprinderea câtorva segmente de ascendenţă: în anii 2001 până în 2004 are loc o creştere a numărului de tranzacţii cu implicarea investitorilor străini de la 1246 la 1805, adică o creştere foarte modestă cu 559 tranzacţii pe parcursul a 3 anii. Evoluţia descendentă a fost înregistrată în perioada 2004-2006, volumul tranzacţiilor cu implicaţia străinilor s-a redus de la 1805 tranzacţii la 437.

Figura 2. Numărul de tranzacţii pe piaţa de capital a investitorilor străini .

Astfel, se observă din figura 2, că în anul 2005, au fost realizate 550 tranzacţii ale investitorilor străini, în 2006 – 447 tranzacţii, ca în anul 2007 să se înregistreze cel mai mare număr de tranzacţii cu implicarea investitorilor străini din perioada anilor 2005-2009. Analiza numărului tranzacţiilor pe piaţa de capital autohtonă cu implicarea investitorilor străini denotă faptul, că aceste tranzacţii există, doar că numărul lor este mic. Constatăm, că în Republica Moldova se simte lipsa investitorilor străini şi, respectiv, a investiţiilor, ceea ce duce la scăderea eficienţei pieţei de capital.

Republica Moldova a fost capabilă să atragă investiţii străine directe doar după relansarea credibilă a creşterii economice şi atingerea unei relative stabilităţi economice şi politice în ţară. Dar până în anul 2004 fluxurile de investiţii străine directe nu au urmat un trend bine definit, iar creşterile mai semnificative se datorau intrării episodice pe piaţa moldovenească a unor companii mari, de ex: Lukoil (Rusia) în 1995, Union Fenosa (Spania) în 2000. O creştere mai constantă a investiţiilor străine directe în economia Republicii Moldova a început abia în 2004, însă numai în anul 2007 fluxurile de ISD au înregistrat o creştere semnificativă, ce a depăşit media regională şi a atins 10% din PIB (figura 3).

Fluxul neînsemnat al ISD până în 2007 în Republica Moldova se datorează gradului scăzut de competitivitate a ţării, teoria economică şi măsurările empirice demonstrând că există o corelaţie puternică între aceşti indicatori. Poziţia nefavorabilă a Republicii Moldova în clasamentele internaţionale a avut, un anumit impact asupra deciziilor investitorilor străini, care au preferat să investească în ţări mai îndepărtate geografic, dar mai stabile din punct de vedere economic şi politic.

Figura 3. Fluxul de investiţii străine directe şi ponderea investiţiilor străine directe în PIB, 1995-2009

În anul 2009, în contextul crizei economice mondiale, dar şi a instabilităţii politice din Republica Moldova,fluxurile de ISD s-au diminuat esenţial, de peste opt ori. Aceasta este una dintre cele mai mari rate de descreştere a ISD în Europa Centrală şi de Est. Iar datorită pierderilor înregistrate de companiile străine, venitul reinvestit al acestora a înregistrat valori negative în anul 2009, denotând, în ultimă instanţă, un proces de dezinvestire.

În 2008 pe primele locuri în topul ţărilor de origine ale ISD se plasau ţările cu un regim fiscal destul de tolerant faţă de capitalurile pe care le adăpostesc: Olanda şi Cipru (tabelul 4). Provenienţa investiţiilor în proporţie de 31% din aceste două state denaturează analiza investiţiilor pe ţări de origine, deoarece capitalul care provine din Olanda şi Cipru de multe ori este de cu totul altă provenienţă decât olandeză sau cipriotă (inclusiv rusă, românească, ucraineană sau chiar moldovenească).

Un progres considerabil, în acest sens, l-au demonstrat investiţiile provenite din Italia pe parcursul ultimilor ani, evoluând către 2008 până pe locul trei în top, iar stocul total de investiţii italiene a crescut de 10 ori (în expresie nominală). Investiţiile italiene cele mai importante au fost făcute în industria textilă şi de confecţii. Pe locul 4 urmează Rusia, care a cedat două trepte în top faţă de 2005, dar investiţiile reale provenind de la investitorii ruşi ar putea fi mai înalte din contul investiţiilor care figurează ca fiind din Olanda sau Cipru.

Tabelul 4.

Stocul şi structura ISD, după ţări de origine, mii lei şi % din total

În figura 4 sunt reprezentate ţările investitoare care au înregistrat în perioada 2007–2009 fluxuri pozitive de investiţii către R.Moldova.

Figura 4. Evoluţia investiţiilor provenite din primele 7 ţări investitoare

Sursa: Conferinţa ştiinţifică internaţională ”Rolul investiţiilor în dezvoltarea durabilă a economiei naţionale în contextul integrării europene”, 29-30 octombrie, 2010, ASEM, Chişinău

Unul din indicatorii de bază, care denotă încrederea investitorilor străini faţă de o economia unei ţari, este reinvestirea venitului obţinut. Astfel, cota-parte a venitului reinvestit în economia naţională deocamdată nu s-a redus şi pe parcursul ultimilor trei ani s-a majorat treptat de la 6,9%, din volumul total al investiţiilor străine în anul 2006, pînă la 12,5% (la situaţia din 1 octombrie 2009).

Potrivit prevederilor STRATEGIEI………, creşterea volumului investiţiilor străine directe trebuie să fie nu mai puţină de 10% anual. Dinamica acestui indicator este prezentată în tabelul 5.

Tabelul 5

Este evident faptul, că volumul real de investiţii străine atrase în economia naţională pe parcursul ultimilor ani a depăşit esenţial indicele de 10%, stabilit în Strategie, cu excepţia anului 2009. Concomitent cu sporirea fluxului de investiţii, s-a majorat treptat şi volumul investiţiilor străine directe acumulat în economia naţională (tabelul 6).

Tabelul 6.

Cele mai atractive pentru investitorii străini în anul 2010 (vezi figura 5), conform datelor statistice, au fost activităţile financiare – 22,0% din volumul investiţiilor străine atrase în Moldova (la situaţia din 01.01.2009 – 22,7%), comerţul cu ridicată şi cu amănuntul – 19,0% (20,5%), industria prelucrătoare – 18,0% (18,8%), tranzacţii imobiliare –17,5% (13,5%), transporturi şi comunicaţii – 8,9% (13%) şi energie electrică, gaz şi apă – 7,9% (6,4%). În ansamblu, investiţiile în aceste sectoare au constituit circa 95% din volumul total al mijloacelor depuse de către investitorii străini.

Figura 5. Investiţii străine directe pe genuri de activitate 2010

Este necesar de menţionat, că nivelul investiţiilor străine directe în sectorul real al economiei rămâne a fi insuficient, în special în domeniile generatoare de valoare adăugată înaltă (producere şi prestare a serviciilor), care ar asigura competiţie şi ar trezi interes pe pieţele de desfacere externe. În afară de aceasta, dezvoltarea businessului este împovărată de nivelul insuficient de dezvoltare a pieţei financiare (asigurările, piaţa valorilor mobiliare, instrumente de finanţare, titluri de credit etc.), de rata dobânzii înaltă la creditele bancare, precum şi existenţa disproporţiilor regionale majore etc.

Analiza structurii investiţiilor în capital fix pe zone şi localităţi în dinamică, permite să se concluzioneze că activitatea investiţională este distribuită neuniform pe teritoriul R.Moldova, fiind puternic concentrată într-un singur centru - mun. Chişinău, unde volumul investiţiilor pe parcursul ultimilor ani variază între 52–60% din totalul pentru Republica Moldova. Al doilea centru din ţară atractiv pentru investiţii este oraşul Bălţi cu aproximativ 306,1 mil. lei investiţii alocate în 9 luni 2010 sau 4,8% din total.

Totodată, la moment sunt în realizare o serie de proiecte investiţionale majore, inclusiv în cadrul zonelor economice libere care vor duce la creşterea cotei-părţi a regiunilor ţării, printre care mun. Bălţi, raioanele Ungheni, Cahul, Ocniţa ş.a.

“Revenirea creșterii economice la scară globală și regională în 2010 au tras și Republica Moldova de pe marginea prăpastiei economice. Canalele prin intermediul cărora criza financiară s-a propagat în economia moldovenească în anul 2009 au asigurat în 2010 creșterea economică. În primele trei trimestre investițiile străine directe au crescut cu 50% și se anticipează că creșterea va fi cam aceeași pentru întreg anul”.

Republica Moldova a înregistrat unul dintre cele mai mari progrese printre cele 183 de ţări incluse în clasamentulFundaţiei americane Heritage şi revistei The Wall Street Journal, urcând de pe locul 125 pe care se afla în 2010 pe poziţia a 120-a.

Economia moldovenească este liberă în proporţie de 55,7%, cu două puncte peste nivelul din anul trecut şi reflectă îmbunătăţirea situaţiei în şase dintre cei 10 indicatori ai libertăţii economice, luaţi în calcul la elaborarea clasamentului. Situaţia privind libertatea afacerilor şi a muncii s-a înrăutăţit, iar la doi indicatori s-a înregistrat stagnare.

Potrivit clasamentului libertăţii economice pentru 2011 ("2011 Index of Economic Freedom"), economia moldovenească continuă să fie încadrată în categoria economiilor "în mare parte lipsite de libertate".

În plan regional, Republica Moldova se situează pe poziţia 40 din 43 de ţări. Scorul de ansamblu este sub valorile medii regionale (66,8 de puncte) şi mondiale (59,7 de puncte).

Libertatea comerţului şi fiscalităţii este puternică , constată experţii Fundaţiei americane. "În ultimii ani, guvernul a pus în aplicare măsuri de îmbunătăţire a transparenţei şi a mediului de reglementare generală a antreprenoriatului. Recentele reforme fiscale au făcut regimul fiscal destul de competitiv", apreciază Heritage şi The Wall Street Journal.

Experţii arată totodată că "realizarea potenţialului de creştere rămâne constrâns de intervenţia statului în sectorul privat, ca urmare economia este vulnerabilă în condiţiile schimbării situaţiei politice". Există un grad înalt de corupţie în majoritatea domeniilor birocratice, se mai arată în raport.

Clasamentul este întocmit pe baza unor punctaje, cuprinse între 0 şi 100%. O economie este cu atît mai liberă, iar intervenţia statului mai mică, cu cît indicele este mai înalt. Republica Moldova a primit:

I. punctaje înalte la compartimentul :

- libertatea comercială, respectiv 80,2%,

- libertatea fiscală - 85,6%, unele dintre cele mai bune aprecieri din lume şi regiune,

- precum şi libertatea monetară - respectiv 77,0%;

II. punctaje peste medie la capitolul:

- libertatea afacerilor - 69,5%.

III. punctaje mult sub medie sunt la capitolul:

- corupţie - 33,0%,

- drepturile de proprietate - 40,0%

- libertatea muncii - 39,0%.

Lideri în clasamentul mondial sunt Hong Kong, Singapore, Australia, Noua Zeelandă, Elveţia, Canada, Irlanda, Danemarca, SUA.

Dintre fostele republici sovietice, astăzi ţări independente, Estonia ocupă locul 14, Lituania - 24, Georgia - 29, Armenia - 36. Federaţia Rusă este plasată pe locul 143 în clasamentul libertăţii economice, iar Ucraina pe poziţia 164.

Republica Moldova a avut o evoluţie impresionantă în anii 2002-2004, când în 2002 a urcat de pe poziţia a 120-a pe 105, respectiv 92, în anul 2003, iar în anul 2004 a avansat cu încă 13 poziţii. În anul 2005 R. Moldova a fost plasată pe locul 77, iar în 2006 - pe poziţia 83. Cel mai jos indice al libertăţii economice, respectiv Republica Moldova l-a avut în 1995, când economia moldovenească a fost apreciată drept una reprimată