Direcţiile politicii de stabilizare în condiţiile economiei de tranziţie

- Detalii

- Categorie: Moneda si Credit

- Accesări: 8,736

Economiile de tranziție sunt caracterizate printr-o transformare profundă de la un sistem centralizat la o economie de piață. Această schimbare necesită politici de stabilizare eficiente pentru a menține echilibrul macroeconomic, a combate inflația și a sprijini creșterea economică sustenabilă. În acest articol, vom explora principalele direcții ale politicii de stabilizare și strategiile esențiale pentru economiile aflate în tranziție.

Ce Este Economia de Tranziție?

Economia de tranziție se referă la procesul prin care o țară trece de la un sistem economic planificat centralizat la unul bazat pe mecanismele pieței. Acest proces implică reforme structurale, privatizare, liberalizare a piețelor și integrare economică globală. Cu toate acestea, tranziția este adesea însoțită de instabilitate economică, inflație ridicată și șomaj crescut, ceea ce impune adoptarea unor politici de stabilizare.

Principalele Direcții ale Politicii de Stabilizare

Etapele ciclurilor economice ce parvin în urma scăderii şi creşterii producţiei necesită realizarea unei politici de stabilizare. Elaborarea ei devine primordială mai cu seamă în condiţiile economiilor de tranziţie caracterizate printr-un mecanism de piaţă insuficient de dezvoltat. Politica de stabilizare depinde în mare măsură de concepţia teoretică adoptată de adepţii diverselor opinii economice, ce expun în mod diferit mecanismul funcţionării economiei de piaţă.

Discuţiile teoretice între neokeynesişti şi monetarişti se axează în jurul problemei referitoare la influenţa banilor în dezvoltarea economiei de piaţă.

Politica Fiscală și Reforma Sistemului Bugetar

Un sistem fiscal eficient este esențial pentru stabilizarea economică. Direcțiile prioritare includ:

- Reducerea deficitului bugetar prin optimizarea cheltuielilor publice și creșterea veniturilor fiscale.

- Reforma impozitării pentru a stimula mediul de afaceri și a atrage investiții străine directe.

- Implementarea unor măsuri de protecție socială pentru a reduce impactul economic asupra populației vulnerabile.

Keynesiştii consideră politica fiscală o modalitate de stabilizare a economiei deoarece cheltuielile publice pentru mărfuri şi servicii constituie o parte componentă a cheltuielilor agregate, exercitând o influenţă nemijlocită asupra schimbării nivelului general de producere (PNB). Încasările fiscale, ce reprezintă a doua parte a politicii fiscale au o influenţă directă asupra veniturilor ce sunt ândreptate spre consum şi economii. Rezultă, că prin mijlocirea consumului, ele de asemenea influenţează nivelul PNB.

Politica fiscală propusă de neokeynesişti constă în reglarea de către stat a cererii agregate prin acţiuni planificate de influenţare a impozitelor şi cheltuielilor publice. Postulatul cel mai important al teoriei lor – mecanismul economiei de piaţă nu este în stare să redreseze situaţia economică în perioadele ândelungate de stagnare şi crize. În acelaşi timp, ei nu neagă posibilitatea influenţării procesului de stabilizare prin politica creditar-monetară, dar care este considerată mai puţin eficientă în perioadele descreşterii şi depresiei.

La fel ca neoclasicii, monetariştii sunt de părerea că politica fiscală nu poate constitui un mijloc sigur de stabilizare a economiei, deoarece economia de piaţă în condiţiile utilizării integrale a resurselor în mod automat tinde să menţină starea de echilibru unde activează impecabil anumite „pârghii” şi „stabilizatoare” existente de dezvoltare economică. Politica lor este fundamentată de „efectul de substituire”, conform căruia creşterea cheltuielilor publice cauzează deficitul bugetar, statul recurgând în această situaţie la împrumuturi bancare.

Ca urmare, creşte cererea pentru bani pe pieţele financiare ce generează ridicarea ratei dobânzii. Respectiv, se produce o scădere a cererii pentru banii destinaţi investiţiilor, scăderea acestora provocând reducerea cheltuielilor agregate şi, în cele din urmă, micşorarea PNB. Rezultă că politica fiscală realizată în vederea stabilizării economiei nu-şi atinge scopul, deoarece statul recurgând la împrumuturi pe piaţa financiară substituie sau, mai exact, strâmtorează sfera businessului privat.

Din cele expuse mai sus, poate fi concluzionată necesitatea de reducere a intervenţiei în procesele de reproducţie, deoarece ea dăunează şi distruge libertatea individuală. Astfel, diferenţele dintre tratările monetariste şi keynesiste se reduc la necesitatea abordării unei probleme mai ample referitoare la posibilitatea şi necesitatea reglementării pieţei.

Reprezentantul cel mai de vază al şcolii monetariste M. Friedman susţine ideea lui Smith, conform căreia individul contribuie la realizarea scopurilor sociale într-o măsură mai efectivă atunci când urmăreşte interesele personale, decât atunci când scopul este orientat spre realizarea interesului social (conform principiului „mîinii invizibile” şi libertăţii economice a lui Smith). Mai mult ca atât, M.Friedman se opune unor iluzii, conform cărora intervenţia statului în perioada descreşterii şi depresiei ar explica necesitatea reglării pieţei.

Keynesiştii sunt de părerea că piaţa nu este un sistem autoregulator, iar intervenţia statului trebuie realizată în perioada creşterilor şi descreşterilor ciclice, în primul rând, prin intermediul politicii fiscale ce include un sistem impozitar corespunzător, fixarea normelor procentuale şi alte metode.

E evident că poziţia monetariştilor decurge din tezele lor fundamentale despre importanţa ofertei monetare în activitatea economică şi despre politica monetar-creditară corectă ca factor important de stabilizare.

Politica Monetară și Controlul Inflației

Una dintre principalele provocări ale economiilor de tranziție este inflația galopantă. Politica monetară joacă un rol crucial în controlul inflației prin măsuri precum:

- Stabilirea unei rate a dobânzii care să mențină echilibrul între stimularea investițiilor și prevenirea supraîncălzirii economiei.

- Controlul masei monetare prin reglementarea creditelor bancare.

- Creșterea încrederii în moneda națională pentru a reduce dolarizarea economiei.

Însă realizarea unei politici monetar-creditare optimale, fundamentate ştiinţific comportă un şir de probleme. În primul rând, perioada dintre schimbarea ofertei monetare şi a efectului pe care-l exercită asupra PNB este destul de lungă. Acest interval de timp poate fi relativ scurt (de la 6 la 8 luni) sau ândelungat (până la 2 ani). Probabilitatea determinării momentului exact al începutului influenţei ofertei monetare asupra PNB este redusă.

Mai mult ca atât, în cazul existenţei unor indici care atestă tendinţa de descreştere a sferei bancare şi antreprenoriale se recurge în mod urgent la politica banilor ieftini, adică la diminuarea ratei dobânzii. Ca rezultat, peste jumătate de an economia se poate pomeni în prag de inflaţie, iar politica întreprinsă nu doar nu va opri acest proces, dar va favoriza destabilizarea şi creşterea continuă a inflaţiei.

În al doilea rând, pot surveni dificultăţi în reglarea nivelului ratei dobânzii. câteodată în scop de stabilizare instituţiile de creditare practică scăderea ratei dobânzii în locul majorării ei, fapt ce se poate însă solda cu o agravare a procesului inflaţionist. În vederea evitării unei astfel de situaţii, M.Friedman şi adepţii săi recomandă consolidarea legislativă a unei reguli monetare, în conformitate cu care oferta monetară să aibă acelaşi ritm de creştere ca şi PNB. Astfel, o creştere anuală a PNB în mărime de 3-5% trebuie să fie acompaniată de o creştere similară a ofertei monetare.

Aşadar, în opţiunea monetariştilor politica optimală pe termen lung constă în creşterea permanentă a masei monetare care s-ar egala cu creşterea reală a nivelului de producere în mărime de aproximativ 3-5%. În aşa mod, oferta monetară în creştere va favoriza cheltuielile şi, respectiv, nivelul de producere. Asemenea keynesiştilor, ei susţin ideea reglementării circulaţiei monetare prin intermediul mecanismelor normative şi planice.

Este evident, în acelaşi timp, că dacă oferta monetară este controlată şi nu depăşeşte o anumită limită, este exclusă posibilitatea inflaţiei cauzate de o masă monetară limitată. Discrepanţele opiniilor keynesiste şi monetariste decurg din conceptele lor teoretice. Modelul macroeconomic monetarist conferă rolul prioritar în reglarea cererii monetare agregate politicii Băncii Centrale, în timp ce neokeynesiştii accentuează importanţa atât a politicii monetar-creditare, cât şi a celei fiscale a statului. Divergenţele şi similarităţile concepţiilor keynesiste şi monetariste alternative devin mai clare în procesul examinării grafice a cererii şi ofertei agregate, prima fiind redată printr-o curbă descendentă, iar a doua - prin una ascendentă.

În modelul monetarist, deplasarea curbei cererii agregate în dreapta sau stânga se explică prin majorarea şi micşorarea ofertei monetare: în cazul majorării cererii se produce o deplasare a curbei spre dreapta, iar în cazul diminuării – spre stânga.

Modelul keynesist ţine cont nu doar de cheltuielile agregate dar şi de politica fiscală şi monetară a statului, acest model avâdd un caracter mai complex, cel puţin referitor la cheltuielile agregate, deoarece la ele se adaugă achiziţiile publice. În afară de aceasta încasările fiscale favorizează consumul, care la rândul său contribuie la creşterea PNB.

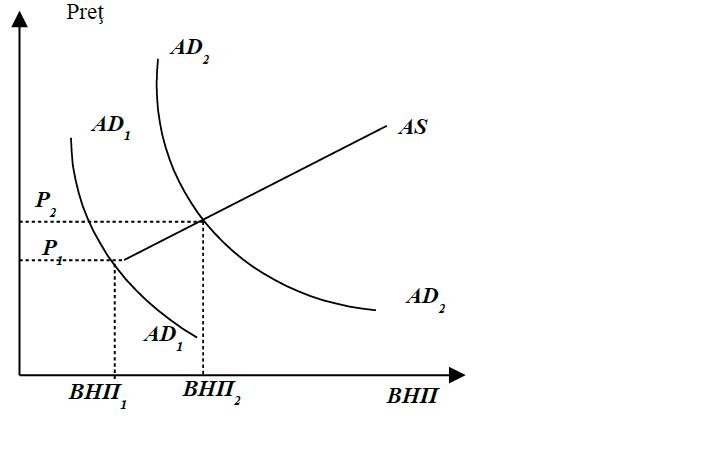

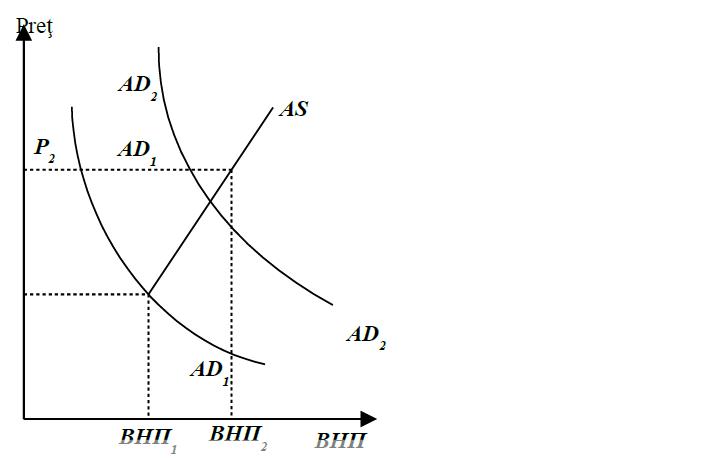

Graficele cererii agregate (vezi schema 1,2) ilustrează mai clar şi pronunţat diferenţele.

Graficul propus de monetarişti reprezintă o curbă bruscă care trece într-o dreaptă verticală paralelă axei ordonatelor. Anume aşa era redată oferta agregată de economiştii clasici. De aceea se poate afirma că în cazul respectiv opiniile monetariştilor se apropie de acele ale clasicilor.

Graficul ofertei agregate elaborat de keynesişti are o prezentare diferită. El reprezintă o linie în ascendenţă lentă ce trece într-o dreaptă orizontală paralelă axei absciselor. O comparaţie a graficelor ne demonstrează că această linie ilustrează nivelul economiei când o angajare totală a forţei de muncă şi utilizarea deplină a potenţialului productiv nu au fost atinse. În modelul monetarist linia ofertei agregate în ascendenţă bruscă poate fi explicată printr-un nivel al economiei cu un potenţial de angajare deplină care e asigurată de flexibilitatea preţurilor şi nivelul salarial.

Liberalizarea și Stabilizarea Piețelor

Tranziția la economia de piață presupune liberalizarea prețurilor și eliminarea distorsiunilor economice. Printre măsurile necesare se numără:

- Dereglementarea sectoarelor cheie pentru a încuraja concurența și eficiența economică.

- Crearea unui cadru legal stabil pentru atragerea investițiilor private.

- Dezvoltarea piețelor financiare pentru a asigura o alocare eficientă a capitalului.

Reforma Sistemului Bancar și a Pieței Financiare

Un sistem bancar solid este esențial pentru susținerea creșterii economice. Măsurile prioritare includ:

- Consolidarea băncilor prin creșterea transparenței și îmbunătățirea reglementărilor.

- Reducerea creditelor neperformante și recapitalizarea instituțiilor financiare.

- Stimularea piețelor de capital pentru a oferi alternative de finanțare antreprenorilor și companiilor.

Privatizarea și Reforma Sectorului Public

Trecerea de la proprietatea de stat la cea privată este un proces complex, dar esențial pentru crearea unei economii eficiente. Direcțiile principale sunt:

- Transparentizarea procesului de privatizare pentru a preveni corupția și monopolurile necontrolate.

- Sprijinirea antreprenoriatului prin eliminarea barierelor administrative.

- Crearea unor politici de protecție socială pentru a atenua impactul șomajului generat de restructurarea întreprinderilor de stat vezi: piaţa muncii.

Opiniile contradictorii despre caracterul ofertei agregate explică discrepanţele examinate anterior în tratarea politicii de stabilizare a keynesiştilor şi monetariştilor. Graficul demonstrează că majorarea cererii agregate în modelul keynesist reflectată prin trecerea curbei AD1 în AD2 va cauza o creştere neînsemnată a preţurilor de la P1 la P2. În schimb, volumul real de producere va cunoaşte o creştere considerabilă exprimată prin deplasarea în dreapta a PNB (din poziţia PNB 1 la PNB2).

Schema 1. Modelul lui Keynes

Oferte agregate

Schema 2. Modelul monetarist

Oferte agregate

Conform modelului monetarist, însă, deplasarea curbei cererii din poziţia AD1 înAD2 va genera o creştere neînsemnată a PNB şi o deplasare semnificativă a P1 la P2.

Divergenţele în opinii şi tratări pot avea următoarele explicaţii. Keynesiştii se bazează pe concepţia că în condiţiile antreprenoriatului privat este imposibilă utilizarea integrală a potenţialului productiv. De aceea extinderea cererii agregate favorizează creşterea nivelului real al producţiei şi angajării. Monetariştii au o opinie contrară: o creştere neesenţială a nivelului de producţie poate fi atinsă în baza creşterii preţurilor şi a tendinţei spre atingerea angajării integrale.

Un compromis între keynesişti şi monetarişti este posibil numai în condiţiile angajării totale. Însă este cert faptul că amplasarea integrală în condiţiile antreprenoriatului privat este imposibilă.

În asemenea context, se impune întrebarea despre contrazicerea sau complementaritatea modelelor keynesiste şi monetariste.

Răspunsul la această întrebare ar putea fi desprins în urma unei examinării exhaustive a concepţiei generale. Modelul monetarist se axează pe procesele de autoorganizare a sistemului economic în general şi a mecanismului de piaţă în particular. Însă trebuie să se ţină cont de faptul că un astfel de sistem nu poate fi în exclusivitate autoorganizator, el presupune şi o anumită influenţă de reglare. În mod contrar, modelul keynesist accentuează necesitatea reglării exterioare a sistemului economic, adică intervenţia statului.

Prin urmare, ambele modele se referă la aspecte diferite ale aceleaşi probleme de dezvoltare economică şi respectiv se complementează mai degrabă decât se exclud reciproc.

Politica monetară şi fiscală sunt interdependente. Finanţarea deficitului bugetar realizată de către guvern cauzează mai întâi de toate creşterea masei monetare, deoarece se recurge la creditele Băncii Centrale, fapt ce este însoţit de efectul de multiplicare a creşterii depozitelor bancare. Reiese că politica fiscală se bazează pe politica monetară.

Politica monetară , în calitate de mecanism regulator, a căpătat un număr impunător de adepţi nu numai printre monetarişti, dar şi printre neokeynesişti. Ei recunosc că metodele politicii monetare se realizează operativ şi flexibil spre deosebire de metodele politicii fiscale care se implementează numai după procese ândelungate de coordonare între organele legislative şi administrative, fapt ce sporeşte eficienţa lor. Politica monetară este un instrument eficient de luptă împotriva inflaţiei şi de depăşire a crizelor.

Direcţiile de coordonare a politicilor monetar-creditare şi fiscal-bugetare în scopul stabilizării economiei naţionale

Elaborarea metodelor strategice de stabilizare a economiei naţionale la etapa actuală de reformare a pieţei nu poate să se producă în mod autonom. Ea constituie o parte componentă a unui program integru de măsuri care prevăd crearea noilor instrumente şi pârghii de stabilizare economică, proces caracteristic economiilor de piaţă în tranziţie (care nu are analogii în ştiinţa şi practica mondială).

Perioada care a succedat implementarea noilor reforme care au respins mecanismul centralizat a dirijării de comandă a economiei a confirmat inexistenţa unei alternative la metodele bancare şi bugetare de reglare a pieţei. Atât teoriile economiei de piaţă cât şi practica implimentării lor au contribuit la pronunţarea tendinţelor de contopire şi legităţilor de interdependenţă sincronizată a mijloacelor de stabilizare bugetar-fiscale şi monetar-creditare. Astfel, economia naţională capătă noi trăsături care ridică noi probleme în faţa ştiinţei şi practicii economice. Aceste probleme necesită o evaluare ştiinţifică a situaţiei , decizii bine fondate din punct de vedere metodologic şi luarea măsurilor concrete menite să asigure stabilizarea şi creşterea durabilă a economiei naţionale.

Problema asigurării continue a stabilităţii economiei naţionale impune alegerea anumitor modalităţi de realizare a politicii de corelare a intervenţiei statale şi a mecanismului de autoregulare al pieţei care la rândul lor sunt determinate de conceptele şi idealurile filosofice ce stau la baza diferitor şcoli şi curente politico-economice ce reflectă gradul de intervenţie statală în sistemul economic şi, mai întâi de toate, în sfera financiară.

Nivelul de stabilitate şi menţinere a creşterii economice este determinat de corelarea metodelor de autoreglare indirectă a pieţei şi de influenţa statală directă. Pe parcursul ciclului economic ce caracterizează inflaţia, criza şi depresia mecanismele regulatorii ale pieţei pierd din intensitate ca consecinţă a manifestării mai pronunţate a rolului statului, iar la etapele creşterii economice, rolul pieţei se intensifică. E de notat că în perioada de statornicire a economiei de piaţă în majoritatea ţărilor străine, etapele ce se caracterizau prin influenţă accentuată din partea statului alternau cu etapele de libertate pentru antreprenoriat.

Slăbirea mecanismului de dirijare centralizată a realocării resurselor avea loc sub influenţa tot mai pronunţată a liberalizării economiei utilizării a metodelor indirecte de reglare bugetară şi bancară. Aceste din urmă alcătuiesc modalitatea cea mai importantă de influenţă statală asupra elementelor fundamentale ale procesului de stabilizare a producerii în sisteme economice multisectoriale şi complexe. Astfel, orice model naţional de reglare economică trebuie să asigure statul cu pârghii de echilibrare macroeconomică şi cu posibilitatea utilizării selective a metodelor fiscal-bugetare şi monetar-creditare de reglare economică.

În situaţia macreconomică creată la prima etapă a reformei (1991-1993) Guvernul, în faţa sarcinii de realizare a scopurilor prioritare ale politicii social-economice, a făcut o alegere conceptuală în procesul de elaborare a reformelor ce consta în schema monetaristă de „implementare de şoc” în sistema relaţiilor de piaţă. A fost adoptată direcţia de minimalizare a intervenţiei statale în economia care deja intrase în perioada de hiper-inflaţie, modalitatea principală de reglare indirectă a proceselor economice fiind considerată circulaţia monetară. E cunoscut faptul, că tentativa tranziţiei rapide la economia de piaţă liberalizată a generat o criză financiară ândelungată.

În condiţiile actuale de reformare economică a Moldovei, când se impun probleme de stabilizare macroeconomică şi, respectiv, de creştere a producerii şi bunăstării, statul se confruntă cu o sarcină mai dificilă, ce constă în încadrarea economiei naţionale în contextul noilor relaţii de piaţă şi, concomitent, în asigurarea echilibrului macroeconomic cu ajutorul pârghiilor financiare şi monetar-creditare ce se complementează.

Implementarea politicii fiscal-bugetare şi monetar-creditare unice trebuie să asigure realizarea unor influenţe macroeconomice mai ample asupra economiei naţionale însoţită de posibilitatea corectării operative a măsurilor întreprinse.

Practica economică internaţională confirmă rolul determinant ce-l deţin sectoarele real şi financiar ale economiei în depăşirea inflaţiei, menţinerea cursului de schimb stabil al valutei naţionale şi activizarea proceselor de producere şi investiţionale.

Dar în lipsa unei baze conceptuale cu privire la formarea şi funcţionarea mecanismului de interdependenţă ale celor două sectoare din economia naţională, determinate de trăsături specifice perioadei de tranziţie, se ajunge în situaţia când circuitul fondului de producere nu este asigurat în mod suficient de volumul miljloacelor proprii pentru continuarea procesului de reproducţie.

Întârzierea reformelor în sectorul real a cauzat în momentul actual anumite disproporţii şi contradicţii.

Sfera de producere nu este în stare să concureze cu sectorul financiar, care generează venituri mari, mai ales în urma operaţiunilor pe piaţa de capital. Această situaţie a provocat o stare de criză în circulaţia plăţilor pe plan intern, ceea ce la rândul său condiţionează pe de o parte transferul resurselor financiare şi creditare în sectorul financiar, asigurând o acumulare considerabilă a lor, iar pe de altă parte crearea diferitor forme de creditare mutuală fără aplicarea ratei dobânzii, cum ar fi creanţe şi neachitări în sectorul real al economiei.

Disproporţiile parvenite în dezvoltarea sectoarelor real şi financiar ale economiei şi întârzierea redresării producerii accentuează şi mai mult dezechilibrul între tempourile de reducere a producerii mărfurilor şi de creştere a masei monetare. Această situaţie este cauza schimbării accentelor în economia politică de la teoriile monetariste la teoriile keynesiste referitoare la reglarea financiară directă.

Actualmente condiţiile enumerate anterior nu sunt doar prezente, ci deţin o poziţie determinantă în economia naţională. De aceea, măsurile de activizare a relaţiilor interbugetare şi ale metodelor bugetare, fiscale şi altor metode financiare de creştere a cererii în scopul reglării economice sunt bine fundamentate şi orientate, în primul rând, spre depăşirea descreşterii producerii şi asigurarea protecţiei sociale a populaţiei.

Reglarea statală în condiţiile actuale reprezintă un cadru de măsuri de supraveghere a organelor de conducere în scopul asigurării în baza legislaţiei în vigoare a unei funcţionări stabile a structurilor sectorului financiar al economiei şi evitării tendinţelor de destabilizare în sectorul real al economiei. Se subânţelege o schemă mai adecvată a mişcării fondurilor financiare atât la nivel macroeconomic, cât şi în cadrul structurilor de piaţă aparte, dezvoltarea continuă a relaţiilor de piaţă, consolidarea elementelor separate ale unei politici monetare şi creditare eficiente, sistemului fiscal şi relaţiilor bugetare, factori ce determină maturitatea stării financiare a ţării.

În urma cercetării s-a ajuns la concluzia că impedimentul cel mai important în dezvoltarea economiei Moldovei îl constituie neconcordanţa acţiunilor întreprinse de structurile de conducere. Ameliorarea mecanismului de reglare financiară şi creditară în condiţiile actuale constituie priorităţi ale măsurilor de supraveghere în cadrul instituţiilor ramurale şi urmăresc scopul asigurării unei funcţionări durabile doar a structurilor organizaţionale ale sectorului financiar al economiei.

Se impune problema elaborării unor noi măsuri de stabilizare menite să asigure o executare flexibilă şi rapidă a parametrilor schemei economiei naţionale în baza unui complex de măsuri de influenţare economice, financiar-creditare şi administrative. Direcţia strategică o constituie menţinerea volumului de producţie şi angajare la un nivel cât se poate de aproape de cel optimal în condiţiile unor ritmuri stabile de inflaţie şi ameliorare a bunăstării populaţiei.

Realizarea măsurilor de stabilizare generează necesitatea elaborării unui monitoring balanţier a circulaţiei financiare ce ar asigura supravegherea tuturor etapelor de mişcare a fluxurilor financiar-creditare la nivel macroeconomic.

Indicatorii şi baza de date a monitoringului permite calcularea unui şir de indicatori sintetici noi şi a unor solduri importante, reflectarea următoarelor etape a circulaţiei fluxurilor financiar-creditare ale agenţilor interni şi externi, cât şi stabilirea şi analizarea unor interdependenţe structurale şi cauzale. Evaluările faptice ale resurselor financiare, efectuate în baza examinării descrise anterior, pot fi utilizate la alegerea preferinţelor şi priorităţilor de echilibrare a veniturilor şi cheltuielilor economiei naţionale şi pot servi de asemenea drept criterii de referinţă pentru elaborarea şi crearea unei politici financiare, care cuprinde măsuri acceptabile, în condiţiile economiei de piaţă, de intervenţie statală asupra dezvoltării social-economice.

Indicatorii monitoringului sectorului financiar şi real al economiei servesc drept semnal pentru alegerea opţiunii corecte de utilizare a mecanismelor corespunzătoare de stimulare sau, din contra, de stopare. Aceşti indicatori urmăresc evoluţia parametrilor dezvoltării lor, detectând abaterile maximale şi minimale acceptabile, cât şi cadrul normativ şi argumentat din punct de vedere ştiinţific.

Totalitatea metodelor strategice de asigurare a echilibrului economic naţional poate fi redus la următoarele direcţii fundamentale, ce formează trei compartimente de metode de reglare.

Compartimentul I

Mecanismul în vigoare de menţinere a inflaţiei la nivel macroeconomic prin intermediul controlului creşterii masei monetare din circulaţie nu este doar menţinut, ci capătă o situaţie stabilă. Strategia de menţinere a circulaţiei băneşti trebuie continuată printr-un control riguros al emisiunii monetare şi prin organizarea circulaţiei băneşti în baza circulaţiei echilibrate dintre bani lichizi şi hârtii de valoare. Totalitatea relaţiilor enumerate necesită o armonizare dinamică şi o reglare permanentă. Aceste relaţii monetare vor fi menţinute printr-un mecanism financiar-creditar integru, ce ar asigura o stabilitate a întregului sistem.

Compartimentul II

În calitate de mecanisme de echilibrare se va utiliza întregul potenţial de mijloace de influenţă bugetare şi de impozitare. Printre cele mai importante mijloace bugetare se consideră cheltuielile publice (subsidii, subvenţii, ajutor financiar etc.).

În scopul stabilizării sectorului real al economiei naţionale este important de a utiliza metode de reducere a deficitului bugetar cunoscute în practica mondială ţinând cont de specificul sectorului respectiv (reducerea cheltuielilor şi mărirea veniturilor, transferul cheltuielilor în sectoarele mai puţin afectate de inflaţie, finanţarea deficitului prin metode cu caracter inflaţionist redus). Modalităţi eficiente de regulamentare fiscală pot fi şi schimbarea conţinutului şi structurii impozitelor, utilizarea creditelor fiscale, schimbarea obiectului şi metodelor de impozitare, reducerea impozitelor directe şi extinderea celor indirecte, stimularea activităţilor investiţionale şi inovative prin acordare de scutiri fiscale.

Compartimentul III

Stimularea sectorului structural-investiţional presupune flexibilitatea în utilizarea modalităţilor indirecte de regulamentare economică pe larg utilizate de către ţările dezvoltate, cum ar fi: creditele fiscale pentru cercetare şi investiţii, amortizarea accelerată, garanţiile guvernamentale pentru creditele de investiţii oferite băncilor comerciale, leasingul financiar şi comercial, sistemul de comenzi de stat pentru mărfuri şi servicii, cât şi mijloace dinamice de regulamentare indirectă valutară şi vamal-tarifară, care sunt mult mai efective decât mijloacele de control valutar direct şi restricţiile la import şi export.

Modalităţile fiecăruia din compartimentele enumerate mai sus se includ în procesul de influenţare a sectorului real şi financiar al economiei, cât şi în sectorul de asigurare socială a populaţiei. Măsurile întreprinse trebuie realizate în aşa mod, încât ele, în cadrul sistemului economic de piaţă, să-şi aducă aportul la stabilizarea nivelului preţurilor, atingerea unui grad înalt de angajare şi la echilibrul economic însoţit de o creştere durabilă şi echilibrată a economiei.

Astfel, funcţionarea liberalizată a instrumentelor indirecte de echilibrare a mecanismelor de piaţă poate fi complimentată de metode de stimulare directă bugetar-fiscale şi de influenţă monetar-creditară, care în cazul consolidării lor legislative va crea premise favorabile pentru funcţionara sincronizată şi eficientă nu doar a sectorului financiar, ci şi a celui real al economiei. În acelaşi timp, soluţionarea acestei probleme va semnifica pentru organele de reglementare statale asigurarea stării de echilibru şi la nivel macroeconomic.

Anume cu ajutorul mecanismelor recomandate se poate elabora un complex de măsuri comune şi specializate, ce ar asigura o influenţă sistemică din partea statului asupra dimensiunii sectorului şi interdependenţele lui cu alte sectoare, care determină mişcarea limitelor lor într-o economie complexă şi multisectorială. Adică, implementarea unei politici fiscal-bugetare şi monetar-creditare unice şi bine coordonate ar permite nu doar exercitarea funcţiilor de stimulare a reglementării statale, dar şi realizarea influenţelor macroeconomice asupra sectorului financiar şi real al economiei cu combinarea posibilităţii de corectare operativă a măsurilor întreprinse în domeniul privatizării.

Elaborarea unui proiect de legi „Cu privire la armonizarea acţiunilor de asigurare a echilibrului economic” este destul de concludentă în această ordine de idei. Menirea de bază a acestei legi trebuie să fie înaintarea unui set de măsuri de coordonare a activităţii ândreptate spre menţinerea economiei în parametrii stării de echilibru. Articolele legii respective vor dezvălui conţinutul bazei legislative şi economice de asigurare a stabilităţii financiar-economice, de asigurare organizaţional-informaţională a evaluării analitice a conjuncturii, cât şi particularităţile reglementării din partea statului a relaţiilor bugetar-fiscale şi monetar-creditare în condiţiile stimulării economiei „în proces de slăbire„ sau încetinire a ritmului său de „încălzire”.

Realizarea metodelor sus-menţionate de formare şi funcţionare a totalităţii instrumentelor de reglementare din partea statului a economiei în condiţiile noi se va solda neapărat cu stabilizarea sectoarelor financiare şi reale, aşa cum ele ţin cont de legăturile obiective dintre categoriile valorice şi realitate. În acelaşi timp, e valabilă presupunerea conform căreia tendinţa spre un sistem economic cu dezvoltare dinamică nu poate asigura rezultatul scontat, dacă ea parcurge calea de evoluţie firească. Se face simţită nevoia de eforturi conştiente de transformare, bazate pe prelucrarea ştiinţifică ulterioară a problemei în cauză şi pe activitatea bine determinată a organelor decizionale în domeniul reformelor de piaţă în economia naţională.

Eficienţa politicii de stabilizare în condiţiile economiei de tranziţie

Instrumentele fiscal-bugetare şi monetar-creditare sunt considerate drept element principal al politicii economice generale la etapa trecerii la relaţiile de piaţă. Practica internaţională din ultimii ani permite formularea unui şir de concluzii cu privire la eficienţa politicii bugetare şi monetare.

Dacă ar fi să considerăm că circulaţia monetară poartă un caracter stabil şi previzibil, iar oferta monetară e exogenă, rezultă că prin politica monetară se poate atinge mărirea sau, în mod contrar, reducerea cheltuielilor agenţilor economici, adică reglarea eficientă a dezvoltării economice. Dacă, însă, cererea monetară e instabilă, iar oferta monetară are un caracter endogen, politica monetară se dovedeşte a fi neeficientă, caz în care politica fiscală şi bugetară prezintă o cale mai sigură de reglementare.

În astfel de condiţii rolul de bază în realizarea unei politici statale reuşite de stabilizare este atribuit Băncii Centrale, Ministerului de Finanţe, Ministerului de Economie şi altor ramuri ale organelor de conducere implicate în reglarea circuitului monetar al ţării. În cadrul acestui proces, banca centrală deţine poziţia dominantă în Republica Moldova (BNM) atât în sfera emisiunii monetare cât şi în cea de realizare a politicii monetare statale prevăzute pentru perioade scurte de timp şi efectuată prin metode indirecte.

Prin politica monetar-creditară Banca Centrală tinde să asigure condiţii favorabile pentru creşterea economică şi urmăreşte scopuri concrete cum ar fi monitorizarea şi reglarea tempourilor dezvoltării economice, atenuarea fluctuaţiilor ciclice pe piaţa de mărfuri, capital şi forţei de muncă, menţinerea nivelului inflaţiei, asigurarea echilibrului balanţei de plăţi. Cel mai important instrument la realizarea acestui obiectiv îl constituie operaţiunile pe piaţa secundară a valorilor mobiliare, politica de rescont, modificarea normelor cu privire la nivelul minim al rezervelor obligatorii pentru instituţiile bancare.

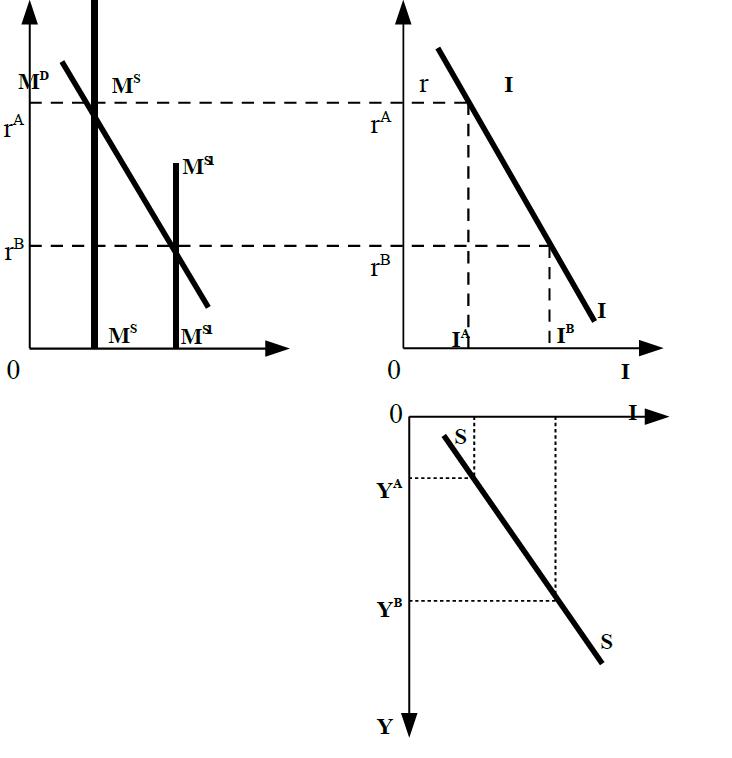

Utilizând metodele sus-menţionate de influenţare a masei monetare şi a creditului, Banca Centrală modifică cererea agregată printr-un şir de pârghii succesive: masa monetară, norma procentuală, investiţiile de capital, cererea agregată, venitul naţional.

Examinarea etapelor de desfăşurare a mecanismului de realizare a deciziilor luate de Banca Centrală se reduce în linii generale la următoarea concluzie. La prima etapă Banca Centrală măreşte masa monetară (de exemplu, cumpărând obligaţii de la băncile comerciale sau micşorând nivelul minim al rezervelor obligatorii). La etapa a doua are loc extinderea cu efect multiplicator a depozitelor bancare, în consecinţă oferta monetară creşte. La etapa a treia oferta monetară generează ieftinirea banilor, adică micşorarea ratei dobânzii care duce la mărirea cererii pentru investiţii. Şi în final, la cea de a cincea etapă, creşterea investiţiilor de capital va provoca nu doar o accelerare a procesului inflaţionist, ci şi o creştere atât a producţiei cât şi a amplasării forţei de muncă şi a veniturilor.

Analiza grafică a mecanismului de influenţare prin politica monetară a volumului PNB (vezi schema) reconfirmă existenţa interdependenţei pieţei investiţiilor financiare. Modelul keynesist de stimulare a activităţii de afaceri şi a creşterii economice stabileşte direcţiile principale ale politicii monetare în vederea măririi masei monetare (ofertei monetare), ce va deplasa punctul de echilibru al pieţei monetare spre dreapta şi va corespunde micşorării ratei dobânzii. Micşorarea ratei dobânzii favorizează accesul la resursele creditare şi produce o majorare a nivelului de investiţii, proces ce va avea un efect pozitiv asupra măririi nivelului de producţie şi sporirii PNB.

În aşa mod poate fi redată concepţia keynesistă cu privire la politica statală monetară ca mijloc de influenţare a investiţiilor de capital, angajării şi PNB. Cert e însă faptul că în realitate politica monetară poate avea rezultate imprevizibile, eficacitatea ei fiind subminată de survenirea unor procese auxiliare. Să considerăm situaţia în care Banca Centrală adoptă direcţia de majorare a ofertei monetare scontând pe micşorarea ratei dobânzii.

Însă creşterea masei monetare generează un proces inflaţionist. Majorarea preţurilor impune băncile să recurgă la mărirea ratei dobânzii nominale până la nivelul său real (ce ţine cont de rata inflaţiei). Debitorii sunt de acord să achite rata dobânzii reale, deoarece datoria va fi lichidată şi ea prin bani devalorizaţi. Urmează că acţiunile întreprinse de către Banca Centrală s-au soldat nu cu micşorarea ci cu majorarea ratei dobânzii, scopul final de creştere a PNB neputând fi atins.

M – masa monetară; I – volumul investiţiilor; Y – volumul PNB; MD MD – curba cererii de bani; MS MS – curba ofertei de bani; II – curba cererii de investiţii; SS – curba ofertei de investiţii

În conexiune cu cele expuse anterior, este important de diferenţiat rezultatele pe termen scurt de acele pe termen lung ale politicii monetare. Opiniile neokeynesiştilor şi a monetariştilor diferă la acest capitol. Neokeynesiştii consideră că salariul şi preţurile nu sunt instrumente flexibile, de aceea, cel puţin pe termen scurt, guvernul poate asigura o creştere a PNB prin creşterea masei monetare conform schemei examinate. Însă această creştere a masei monetare nu va mai asigura o creştere considerabilă a PNB pe termen lung, cauzând doar inflaţie şi accentuând astfel concepţia despre caracterul neutru al banilor.

Opinia monetariştilor diferă. Ei consideră preţurile şi salariul instrumente flexibile, politica de control a masei monetare atât pe termen lung, cât şi pe termen scurt fiind în stare, conform teoriei lor, să controleze doar tempoul inflaţiei. Aceste viziuni teoretice au căpătat denumirea de concepţie de neutralitate absolută a banilor.

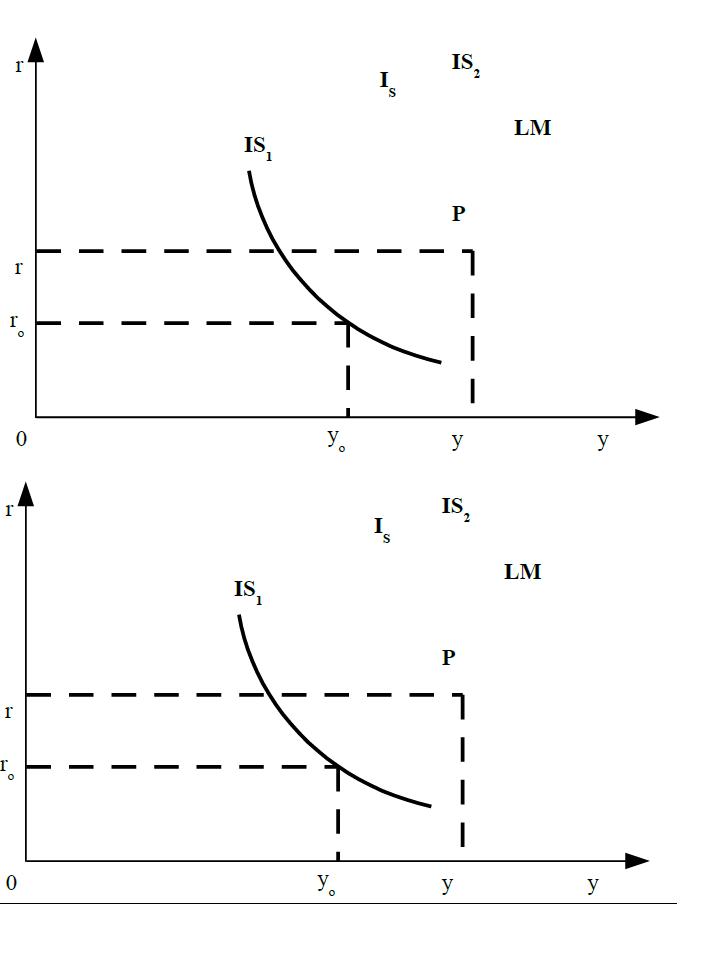

Savantul englez G. Hinks a elaborat în baza teoriei keynesiste un model standard de echilibrare a pieţei. Echilibrul total al pieţei reale şi monetare este cercetat cu ajutorul curbelor IS-LM.

Curba IS (Investmen-Saning) caracterizează echilibrul în sectorul real al economiei. Ea trece printr-o mulţime de puncte ce reprezintă combinaţii ale ratei dobânzii r cu nivel real al veniturilor Y, ce corespunde echilibrului pieţei mărfurilor. Utilizând metoda algebrică de rezolvare a ecuaţiilor keynesiste ce caracterizează piaţa de mărfuri, G.Hiks a demonstrat, că în executare grafică curba „IS” trebuie să fie înclinată de la nord-vest spre sud-est, dacă pe axa ordonatelor vom fixa rata dobânzii, iar pe axa absciselor – nivelul venitului real. Reese, că cu cât mai mic este nivelul venitului real, cu atât mai înaltă este rata dobânzii pentru a atinge punctul de echilibru.

Curba „LM” (Liquidity-Money) caracterizează echilibrul sectorului monetar al economiei şi parcurge prin puncte ce reprezintă combinaţii ale ratei dobânzii cu nivelul real al venitului, adică cererea se egalează cu oferta monetară. În urma rezolvării ecuaţiilor, G.Higgs a demonstrat, că curba „LM” trebuie să fie înclinată de la nord-est spre sud-vest, fapt ce atestă că piaţa monetară se va afla atunci în echilibru când majorarea venitului real va corespunde cu cel mai înalt nivel al ratei dobânzii.

Graficul ne demonstrează că curba „LM” are configuraţie deosebită partea stângă a ei, ce reprezintă nivele joase ale ratei dobânzii, este aproape orizontală, pe când partea dreaptă a curbei ocupă o poziţie aproape verticală. Curba „IS” poate intersecta curba „LM” în oricare parte a sa, moment în care apar diferite variante de echilibru.

Dacă curba „IS” intersectează curba „LM” în partea stângă, aproape orizontală, atunci avem situaţia paradoxală, denumită de keyesişti „capcană de lichiditate”. Adică, în poziţia aproape orizontală a curbei „LM” şi a nivelului ratei dobânzii scăzut, elasticitatea cererii de bani se apropie procentual de infinit. Într-o astfel de situaţie ipotetică majoritatea agenţilor economici, prognozând o creştere a ratei dobânzii va manifesta o cerere speculativă pentru bani.

O consecinţă analogică va provoca existenţa riscului considerabil de cumpărare a obligaţiunilor (în calitate de active alternative) ca consecinţă a unui nivel scăzut a ratei dobânzii. Deci piaţa monetară se va afla în stare de echilibru indiferent de schimbările nivelului venitului, iar rata dobânzii nu se va schimba. O astfel de situaţie subminează eficienţa politicii monetare statale: piaţa monetară se va afla într-o stare de echilibru constant la o rată a dobânzii scăzute şi a oricărui nivel al venitului indiferent de creşterea masei monetare în rezultatul acţiunilor Băncii Centrale.

Teoretic se poate presupune, că în cazul „capcanei de lichiditate” atât reproducerea mărfurilor şi căderea ulterioară a preţurilor, cât şi intensificarea şomajului nu sunt în stare să schimbe rata dobânzii şi venitul de echilibru. Instrumentele de autoreglare a pieţei economice încetează să mai acţioneze în asemenea caz. Unica soluţie de depăşire a crizei ar putea fi măsurile cu caracter fiscal (bugetar) întreprinse de către guvern ce vor favoriza o deplasare a curbei „IS” spre dreapta.

Scopul reglementării monetar-bugetare constă nu doar în controlul asupra masei monetare, dar şi în tendinţa de a asigura lichiditatea economiei în general de care depinde luarea deciziilor de către subiecţii economici referitor la cheltuielile făcute.

Politica monetară trebuie coordonată cu cea financiară în primul rând în scopul administrării datoriei publice, căci oferta valorilor mobiliare pe termen scurt, care sunt quasibani, reprezintă o piedică în lupta afectivă împotriva inflaţiei.

Măsurile politicii monetare schimbă condiţiile creditării (referitoare la rata dobânzii, termenul creditului) favorizând sau complicând astfel cheltuielile care sunt finanţate din contul creditelor atât în sfera de consum cât şi de investiţii (construcţii, procurarea utilajului, formarea rezervelor).

Politica monetară este mai flexibilă şi mai mobilă decât cea bugetară care necesită decizii parlamentare, de aceea posibilităţile politicii monetare sunt dependente de schimbările priorităţilor economice în perioade diferite, astfel facilitând sau, din contra, făcând mai dificilă accesibilitatea solicitanţilor de credite, în acest mod ea contribuie la asigurarea stabilităţii.

Politica financiară şi monetară flexibilă care se bazează respectiv pe oscilarea nivelului impozitar realizează obiective cu privire la redresarea economiei şi asigurare a dezvoltării continue. Eficacitatea oscilării ratei dobânzii şi presiunii fiscale se manifestă nu atât în cadrul luării deciziilor de către deţinătorii şi solicitanţii de capital cât în procesul decizional al băncilor comerciale şi antreprenorilor de care în mare măsură depinde oferta de credite şi care sesizează cele mai infime schimbări în procesul de stimulare a sferei de producere şi servicii.

Iată de ce se face necesar ca politica monetară şi financiară să ţină cont de diversitatea conecţiei existente între rata dobânzii şi resursele creditare pe de o parte şi între interesele variate ale instituţiilor bancare şi financiare pe de alta. Politica trebuie să ţină cont de oferta de credite ale agenţilor economici, economiilor lichide cât şi de oferta monetară a economiei la general.

Stabilitatea economiei poate fi atinsă în cazul când „oficialităţile monetare” reuşesc să menţină un anumit tempouri al creşterii masei monetare sau să limiteze într-un cadru îngust schimbarea creşterea ei.

Cu toate acestea, politicile monetară şi creditară nu constituie panaceul stabilizării economiei, deoarece pe lângă toate avantajele, mai există şi unele dezavantaje. Eficienţa lor e dependentă nu doar de condiţiile implementării lor ci şi de locul pe care îl deţin alături de alte metode de influenţare ale politicii economice generale ale statului.

Organele de conducere realizează distribuirea lor efectivă în sferele respective. Punând la dispoziţia economiei modalităţile de plată şi stimulând economia, structurile puterii ce au responsabilitatea implementării politicii monetare şi financiare pot favoriza creşterea economică în cazul existenţei factorilor de producere în aşteptarea utilizării. Dar creşterea economică nu poate dura în condiţiile apariţiei proceselor inflaţioniste ce cauzează majorarea preţurilor şi deficitul balanţei de plăţi. Astfel în perioadele când se face necesară stabilizarea economiei, politica monetară capătă un caracter limitat de orientare.

La etapa actuală de trecere la relaţiile de piaţă în toate ramurile economiei politica monetară reprezintă o modalitate eficientă de realizare a politicii generale de echilibrare a dezvoltării economice. Ea este utilizată în corelaţie strânsă cu politicile bugetară, vamală şi acea a preţurilor.

Modalităţile enumerate de influenţă constituie un element fundamental al politicii economice generale iar procesul direcţionării lor depinde de guvernul care activează sub controlul parlamentului.

Caracterul problemelor de conecţiune ale procesului de stabilizare determină felul de abordare a deciziilor lor. Scopul unic al politicii economice integre trebuie să devină reînnoirea reproducerii extinse de mărfuri şi servicii. În realizarea acestui obiectiv trebuie antrenate toate instrumentele sistemului de reglare statală, inclusiv finanţarea bugetară şi creditarea bancară, care necesită o reorientare şi reorganizare.

Din totalitatea măsurilor şi acţiunilor strategice pot fi menţionate cele mai primordiale.

În primul rând, prioritatea strategică a bugetului de stat şi creditării bancare trebuie să servească investiţiilor de producere. Semnificaţia investiţională a bugetului poate fi considerată drept restabilită atunci, când fondul total al acumulărilor de producţie va constitui nu mai puţin de 25-30% din buget. În aşa mod bugetul capătă rolul celui mai important factor de reglare a nivelului şi eficienţei economiilor.

În al doilea rând, investiţiile de producţie trebuie excluse din circuitul speculativ bursier, fapt ce va asigura utilizărilor programată şi conform destinaţiei cu evaluarea obligatorie a cantităţii, calităţii şi rentabilităţii locurilor de muncă nou create şi controlul strict al eficienţei reale.

În acest sens, sarcinile reale şi practica impun întreprinderea măsurilor de reglare directă şi indirectă. În particular, e necesară determinarea raţională a anumitor termeni, de exemplu cinci ani, pe parcursul cărora este realizată politica bine orientată a procentului jos de împrumut (altfel spus, politica integră statală a planului de producere şi investiţii), similară celei petrecute în Japonia în anii 50-80. Planul respectiv va fi obligator atât pentru organizaţiile statale cât şi cele bancare. În scopul elaborării şi implementării lui se face necesară instituirea unui organ de planificare macroeconomică avâdd un spectru de împuterniciri în volum nu mai mic decât acel al Agenţiei de planificare economică din Japonia.

În al treilea rând , e necesară o schimbare radicală a politicii împrumuturilor externe, care trebuie să adopte un caracter productiv şi investiţional, să asigure importarea celor mai înaintate tehnologii, să garanteze locuri de muncă şi să pună bazele creării unui sector industrial naţional competitiv, cu preponderenţă în sfera agriculturii.

În linii generale, investiţiile trebuie efectuate nu în formă bănească, ci în forma utilajului tehnologic de calitate înaltă, utilizarea căruia va permite statului să iniţieze procesul de creare a locurilor de muncă ce necesită capacitate ştiinţifică înaltă, în baza căruia va fi posibilă realizarea modernizării tehnologice a economiei naţionale.

În al patrulea rând, în scopul evitării devalorizării investiţiilor şi veniturilor investiţionale se recomandă:

- elaborarea unui program statal integru cu privire la emisiune cu un nivel al creşterii masei monetare determinat în strictă dependenţă de creşterea sferei de producţie, cu alte cuvinte cu referinţă la cota-parte a sferei de producţie în PIB şi nu la cea de servicii;

- organizarea funcţionării sistemului bancar în domeniul creditării agriculturii pentru a exclude depăşirea de către sectorul bancar a limitelor stabilite pentru creditare, totodată parametrii şi ratele dobânzilor creditării sferei de producere şi investiţionale trebuie realizată în cadrul indicatorilor de control;

- crearea unui sistem de realizare şi creditare a programelor investiţionale de importanţă strategică ce favorizează dezvoltarea structurii, calităţii şi caracterului tehnologic al potenţialului productiv al ţării;

- elaborarea unei politici antiinflaţioniste de menţinere a preţurilor cu rentabilitate minimală referitor la cheltuielile de producţie a mărfurilor şi serviciilor, adică unor astfel de preţuri şi tarife ce ar permite mărfurilor din industriile prelucrătoare, uşoară şi alimentară să atingă nivelul competitiv;

- trecerea de la taxa pe valoare adăugată la impozitul pe circulaţia produselor şi serviciilor de consum final care ar elimina reducerea artificială a cererii intermediare pentru produsele destinate scopurilor tehnice şi de producere şi ar genera creşterea cererii finale;

- crearea criteriului de eficacitate al finanţării bugetare în forma sporirii veniturilor bugetului de stat ca urmare a creşterii încasărilor din impozitul pe circulaţia mărfurilor şi serviciilor de consum naţional, ceea ce va permite o acoperire sigură în mărfuri a sporirii atât a bugetului cât şi a masei monetare la general.

Realizarea acestor măsuri va permite orientarea politicii monetar-creditare şi fiscal-bugetare în direcţia stimulării creditului şi emisiunii monetare (expansiune creditară) sau la reţinerea şi limitarea lor(restricţia monetară). În acest fel, în condiţiile reducerii activităţii de afaceri, descreşterii procesului de producţie şi intensificării şomajului băncile centrale tind să învioreze sfera de afaceri prin extinderea creditului, micşorarea ratei dobânzii şi presiunii fiscale.

Şi invers, în condiţiile redresării economice însoţită deseori de „febra bursieră”, activităţi cu caracter speculativ, majorarea preţurilor, amplificarea disproporţiilor în economie organele de conducere vor încerca să evite supraîncălzirea sferei de afaceri prin limitarea creditului, mărirea ratei dobânzii şi nivelului impozitelor, reţinerea emisiunii diferitor modalităţi de plată ş.a.m.d.

Supunerea politicii bugetare şi monetar-creditare scopurilor de reproducţie, reglarea masei monetare în corespundere cu creşterea volumului de mărfuri, eliminarea inflaţiei importate, restabilirea independenţei sistemului monetar, bugetar şi financiar al Moldovei constituie sarcinile primordiale ale unei stabilizări financiare reale ce poate fi atinsă doar prin realizarea lor. În caz contrar, Moldova va deveni insolvabilă fapt ce va genera riscul unei crize masive de îndatorare, lichidarea căreia va pune în pericol securitatea naţională.

Provocări în Implementarea Politicilor de Stabilizare

-

Rezistența la schimbare: Reformele economice pot întâmpina opoziție din partea grupurilor de interese și a populației afectate de măsurile de austeritate.

-

Instabilitatea politică: Schimbările frecvente de guvern pot duce la incoerență în aplicarea reformelor.

-

Lipsa de experiență: În multe economii de tranziție, instituțiile financiare și administrative nu au expertiza necesară pentru a gestiona eficient schimbările economice.

-

Dependența de asistență externă: Multe economii de tranziție depind de sprijinul instituțiilor internaționale precum FMI și Banca Mondială pentru a implementa reforme structurale.

Concluzie

Politica de stabilizare joacă un rol esențial în tranziția către o economie de piață funcțională și sustenabilă. Prin măsuri eficiente de politică monetară, fiscală, bancară și de liberalizare a piețelor, economiile de tranziție pot atinge stabilitatea macroeconomică și pot atrage investiții care să asigure o creștere economică durabilă. În ciuda provocărilor, o strategie bine implementată poate transforma instabilitatea inițială într-un model economic performant și competitiv.