Moneda si Creditul

- Detalii

- Categorie: Moneda si Credit

- Accesări: 20,052

Moneda reprezintă unul dintre cele mai importante instrumente ale economiei moderne, fiind fundamentul pe care se construiesc schimburile economice, politicile monetare și stabilitatea financiară globală. De la simplele forme de troc din antichitate până la complexele sisteme digitale de plată de astăzi, moneda a suferit transformări profunde care reflectă evoluția societății umane și a relațiilor economice.

În acest articol, vom explora călătoria fascinantă a monedei prin istorie, analizând cum aceasta și-a consolidat rolul central în economie. Vom examina funcțiile esențiale ale monedei ca mijloc de schimb, rezervă de valoare și unitate de cont, precum și modul în care aceste funcții au modelat dezvoltarea economiilor naționale și a comerțului internațional.

De la primele monede metalice până la sistemele monetare naționale moderne, vom urmări transformările care au condus la crearea unor structuri monetare tot mai sofisticate. Vom acorda o atenție deosebită sistemului monetar internațional stabilit la conferința de la Bretton Woods, un moment definitoriu care a reconfigurat arhitectura financiară globală după cel de-al Doilea Război Mondial. În final, vom analiza evoluția și funcționarea sistemului monetar european, un exemplu remarcabil de integrare monetară regională care a culminat cu introducerea monedei euro.

Înțelegerea acestor sisteme monetare nu este doar o chestiune de interes academic, ci are implicații practice profunde pentru economiile naționale, stabilitarea financiară globală și bunăstarea economică a societăților contemporane. Pe măsură ce explorăm aceste teme, vom descoperi cum moneda continuă să se transforme în era digitală, ridicând noi provocări și oportunități pentru viitorul sistemelor monetare.

Moneda si rolul sau in economie

Moneda a aparut in urma dezvoltarii schimburilor si tranzactiilor. Exista mai multe acceptiuni privind moneda:

- o prima acceptiune considera moneda orice marfa care are proprietatea de a amasura si reprezenta orice valoare

- alta acceptiune priveste moneda moneda ca pe o conventie sociala, artificiala, cu insusiri subiective

- a treia acceptiune este una de mijloc intre primele doua. Moneda este atat o marfa cat si creanta asupra emitentului.

Cel mai bine insa, moneda se poate defini prin functiile sale. Cele mai importante functii ale monedei sunt:

- functia de mijloc de plata

- functia de etalon al valorii

- functia de unitate de cont

- functia de standard al platilor amanate

- functia de rezerva a valorii

Functia de mijloc de plata (de tranzactie sau de schimb)

Moneda este unicul instrument al tranzactiilor intr-o economie de schimb. Ea reprezinta contrapartida dintre oferta si cerere pe piata bunurilor si serviciilor. O alternativa la schimbul intermediat de moneda o reprezinta trocul. Intr-o economie de troc, un bun se schimba direct cu un alt bun. Aceasta presupune ca fiecare dintre cei doi parteneri de schimb sa gaseasca bunul de care are nevoie la celalalt si sa doreasca sa se lipseasca de un bun propriu in contrapartida.

Utilizarea tocului depinde de masura in care acesta poate satisface urmatoarele cerinte ale schimbului:

- cei doi parteneri de schimb sa se intalneasca in momentul in care fiecare dintre ei sa se poata lipsi de un bun dorit de celalalt

- sa existe posibilitatea compararii bunurilor sau serviciilor schimbate

- sa existe posibilitatea divizarii bunurilor si serviciilor schimbate

In prezent trocul apare si este utilizat, in special, in urmatoarele situatii:

- in cazul unor momente de incertitudine (razboi, crize), cand oamenii isi pierd increderea in moneda

- in conditiile in care preturile sunt controlate, iar vanzatorul prefera sa schimbe bunurile cu preturicontrolate cu altele cu preturi libere

- in contractele inernationale, cand statele schimba bunuri pe alte bunuri in cantitati mari

Cu cat un bun are o utilitate mai mare, cu atat el va fi mai usor acceptat la troc si chiar poate tinde in a fi folosit ca moneda. Folosirea monedei elimina toate neajunsurile trocului si imparte schimbul in doua operatiuni:

- o operatiune de vanzare (flux real pe flux monetar), ce permite obtinerea de moneda

- o operatiune de cumparare (flux monetar pe flux real), ce permite obtinerea marfurilor dorite.

Aparitia si dezvoltarea utilizarii monedei au fost inlesnite de diviziunea muncii, cand agentii economici nu mai erau nevoiti sa produca bunuri foarte cautate sau o gama larga de bunuri pentru a avea succes la schimb. Fiecare putea sa vanda propriul produs, optinand in schimb moneda necesara cumpararii altor bunuri. Orice cumparare a fost precedata de o vanzare care a adus moneda necesara.

Functia de standard sau etalon al valorii

Indeplinind aceasta functie, moneda are o dubla utilizare:

- permite masurarea bunurilor si serviciilor tranzactionate

- permite, pe baza unui numitor comun, compararea unor bunuri si servicii eterogene

Fata de alte etaloane ce permit masurarea (secunda, kilogramul, etc), moneda prezinta o anumita caracteristica: inconstanta - valoarea monedei se poate modifica in timp. De asemenea, o alta caracteristica a monedei este data de indispensabilitatea sa. Detinerea banilor este absolut necesara pentru obtinerea bunurilor.

Calitatea monedei de etalon al valorii a devenit mai importanta si s-a manifestat mai des odata cu diversificarea bunurilor si serviciilor oferite la schimb, cand utilizarea trocului a devenit aproape imposibila. O conditie necesara pentru a asigura schimburi echivalente pe piata este invariabilitatea monedei.

In schimb puterea sa de cumparare poate fluctua. Functia de etalon a monedei a fost initial indeplinita de bunuri obisnuite, apoi de metale pretioase si devizer. In prezent avem etalonul putere de cumparare.

Functia de unitate de cont

Conform functiei de etalon al valorii, toate bunurile din economie pot fi evaluate din punct de vedere monetar prin preturi, ceea ce permite realizarea de analize economice si de evidente contabile. Indeplinind functia de unitate de cont, moneda permite urmarirea evolutiei in timp a valorii bunurilor si a activitatilor economice desfasurate. De mentionat ca indeplinirea aceastei functii nu reclama existenta fizica a monedei.

Functia de standard al platilor amanate

Moneda permite, de asemenea, cuantificarea datoriilor si creantelor, ce implica anumite plati sau incasari viitoare. Cei ce utilizeaza moneda in astfel de scopuri trebuie sa tina seama de faptul ca valoarea sa se poate modifica in timp, ceea ce inseamna o deplasare fata de valorile stabilite astazi.

Daca moneda se devalorizeaza sunt avantajati cei care s-au imprumutat sau au de facut plati (debitorii). In cazul cresterii valorii monedei sunt favorizati creditorii.

Functia de rezerva a valorii (mijloc de tezaurizare)

Spre deosebire de economia de troc, unde schimbul de bunuri este concomitent, in economia care foloseste moneda schimbul se poate impartii in doua tranzactii ce pot avea loc la momente diferite: vanzarea si cumpararea. Aceasta presupune ca in intervalul dintre cele doua momente moneda conserva valoare. Ea este o rezerva a puterii de cumparare.

In comparatie cu alte active ce pot conserva valoare (depozite, actiuni, obligatiuni, bunuri),

- moneda prezinta anumite particularitati:

- lichiditate ridicata, imediata si ieftina

- randament zero

- valoare nominala constanta

Functia monedei de rezerva a valorii se bazeaza pe existenta a doua elemente:

- nesincronizarea dintre incasari si plati. Moneda e achizitionata la vanzare si va iesi din patrimoniu inv viitor, cand se vor face plati

- incertitudinea in viitor actioneaza in sensul acumularii si pastrarii monedei pentru situatii neprevazute.

In acest caz un rol important il au factorii psihologici.

Teoretic orice bun poate constituii rezerva a puterii de cumparare si de multe ori, in special pe termen lung, sunt bunuri care conserva mai bine puterea de cumparare decat moneda. Aceste bunuri insa, au o lichiditate mai redusa si implica anumite costuri vis a vis de aceasta. Putem afirma ca pe termen scurt moneda conserva cel mai bine si cu riscuri minime puterea de cumparare.

Evolutia monedei

Initial moneda imbraca forma unor bunuri obisnuite (sare, ceai). Aceste bunuri erau cu atat mai mult utilizate ca moneda cu cat erau mai utile, durabile, divizibile si de valoare ridicata. In acest moment in care aceasta moneda-marfa este achizitionata pentru a fi folosita la schimb si nu pentru consum, se renunta la economia de troc.

Cu timpul se impun in calitate de monede o serie de metale comune (fier, cupru, bronz) sau metale pretioase, care indeplineau mai bine decat alte bunuri cerintele monetare. In Grecia existau monede de argint in sec VII ien.

Datorita dezvoltarii productiei si schimburilor, volumul bunurilor si serviciilor ce pot fi tranzactionate creste intr-un ritm mai ridicat decat al monedei metalice. Se creaza un dezechilibru intre nevoile economiei si existentul monetar. In aceste conditii apare moneda de hartie (bancnota) si moneda scripturala (de cont).

Bancnotele au derivat din efecte de comert (trate), care, fara a avea o valoare intrinseca, reprezenta angajamentul emitentului de a plati. Banii de cont au fost creati de catre bancile comerciale prin inscrierea in conturi a sumelor de bani ale clientilor. Alte forme ale monedei scripturale sunt cecurile si viramentele aparute in a doua jumatate a secolului trecut.

In prezent, moneda marfa cu valoare intrinseca (din aur, argint) este eliminata, ramanand numai moneda semn ( fara valoare intrinseca). O perioada scurta a existat o legatura intre moneda semn si aur prin obligatia emitentilor de a avea in depozit o anumita cantitate de aur pentru acoperirea monedelor emise.

O alta forma a monedei o reprezinta moneda electronica, aparuta si dezvoltata prin utilizarea pe scara tot mai mare a tehnicii computerizate. De asemenea, o speta de monedei este si moneda supranationala (DST, ecu, euro).

Clasificarea semnelor monetare

Semnele monetare se pot clasifica in functie de mai multe criterii. Astfel avem:

a) dupa forma de existenta:

- moneda materiala (manuala) – se prezinta sub forma monedei metalice (din aur, argint si in

- prezent moneda divizionara) si monedei de hartie.

- moneda scripturala (de cont) – constituita pe baza depozitelor bancare ale clientilor bancilor

b) dupa emitent:

- moneda creata de agentii economici – a functionat in timpul etalonului aur-moneda, cand agentii economici puteau prezenta la monetarie lingouri de aur pentru a le transforma in moneda

- moneda creata de tezaur – in special moneda divizionara

- moneda creata de banci – bancnote emise de bancile centrale si moneda scripturala emisa de bancile comerciale

c) dupa valoarea intrinseca:

- moneda cu valoare integrala – este moneda care contine o cantitate de metal pretios egala cuvaloarea sa

- moneda semn – sunt monede din hartie a caror valoare este stabilita conventional iar circuatialor se bazeaza pe increderea utilizatorilor

d) dupa convertibilitate:

- moneda convertibila – pentru care emitentul isi asuma obligatia schimbului in raport cu aurul(convertibilitate interna) sau in raport cu alte monede (convertibilitate externa)

- moneda neconvertibila – circula numai in cadrul granitelor nationale

e) dupa puterea liberatorie:

- moneda legala – cu circulatie nelimitata (moneda nationala)

- moneda fractionara – cu circulatie limitata (moneda de argint sau moneda divizionara)

- moneda facultativa – de multe ori monede straine

Organizarea monetara nationala

Primele semne ale unei organizari monetare s-au facut simtite inca din antichitate cand au avut loc incercari de reglementare a baterii monedelor. Odata cu dezvoltarea economica si sociala au aparut si institutii care sa reglementeze, sa organizeze si sa supravegheze moneda si relatiile monetare in cadrul unui sistem monetar national.

Sistemele monetare nationale au urmatoarele cinci elemente componente:

- metalul monetar – stabileste materialul din care sunt confectionate monedele (aur, argint, ambele). Sistemele monetare bazate pe metale se numesc sisteme metaliste.

- unitatea monetara

- baterea si circulatia monedei

- emisiunea si circulatia bancnotelor -

- emisiunea si circulatia monedei scripturale

Unitatea monetara

Caracterizarea unitatii monetare se face in functie de etalonul monetar adoptat pe baza urmatoarelor elemente:

Valoarea paritara – se stabileste diferit in functie de etalonul monetar existent. Astfel, in cadrul etaloanelor aur-moneda, aur-lingou si aur-devize valoarea paritara era definita printr-o canitate de aur, stabilita de autoritatile monetare. De exemplu, leul era definit in 1929 prin 0,009 grame aur.

In cazul ultimului etalon, moneda nationala se putea defini si printr-o cantitate de devize (dolari) si mai tarziu printr-o cantitate de DST. La inceputul anilor ’70 o serie de tari renunta la valorile paritare fixe in favoarea celor variabile sau ajustabile la anumite perioade de timp. Nevoia de a defini o valoare paritara era data de necesitatea existentei unor puncte de referinta pentru urmarirea cursurilor fixe.

Dupa anul 1973 datorita imposibilitatii mentinerii unor cursuri fixe se trece la cursuri flotante, fapt ce determina abandonarea valorilor paritare, fixe sau variabile. In prezent, monedele sunt definite prin puterea lor de cumparare.

Paritatea monetara – reprezinta raportul valoric intre doua unitati monetare care au definite valori paritare. In functie de modul de definire al monedelor exista mai multe tipuri de paritati:

- paritate metalica (paritate aur) – se determina prin raportarea continutului in aur al celor doua monede (exemplu)

- paritate valutara – apare in cazul in care cele doua monede raportate au valori paritare de finite in raport cu o valuta, de obicei dolar

- paritate DST – in acest caz monedele sunt definite in raport cu DST-ul. Paritatea se obtine prin raportarea celor doua cantitati de DST

Cursul de schimb – reprezinta pretul unei monede exprimat intr-o alta moneda. In general, au existat si s-au utilizat doua cursuri: cursul oficial si cursul de piata. Cursul oficial este sinonim cu paritatea monetara. In prezent, se calculeaza curs oficial pe baza paritatii puterii de cumparare. Cursul de piata este dat de raportul liber (mai mult sau mai putin) stabilit intre cererea si oferta de moneda.

Clasificarea sistemelor monetare

Putem clasifica un sistem monetar in functie de etalonul monetar utilizat. Astfel

Sistemul monetar bimetalist

Acest sistem a aparut in secolul XIX, incercand sa satisfaca mai bine nevoile de moneda existente. Au existat trei variante ale acestui sistem caracterizate, in general de urmatoarele elemente ale modalitatii de definire a raportului dintre cele doua metale (aur si argint):

- cine stabileste acest raport (statul sau piata)

- cum este acest raport (fix sau variabil)

- care metal este mai important (aurul sau argintul)

a) bimetalismul integral – in cadrul acestui sistem statul definea prin lege raportul dintre aur si argint. Acesta era fix si stabilit la 1:15,5. Monedele din ambele metale aveau aceiasi putere liberatorie. Prezenta dezavantajul ca, in conditiile in care pe piata aurul se aprecia fata de argint, exista tendinta de a-l tezauriza si disparea din circulatie.

b) bimetalismul paralel – in cadrul acestui sistem raportul aur – argint se stabilea liber pe piata, fara interventia statului. Monedele din ambele metale aveau putere liberatorie nelimitata.

c) bimetalismul partial – a reprezentat o varianta a bimetalismului integral, preluand de la acesta principalele trasaturi. Raportul dintre aur si argint era stabilit de stat. In functie de evolutia sa au existat trei perioade:

Sisteme monetare bazate pe etalonul aur

Sisteme monetare bazate pe etalonul aur-moneda – pana la inceputul primului Razboi mondial a fost singura forma de existenta a etalonului aur. Prezinta urmatoarele caracteristici:

- aurul circula liber pe piata interna si internationala

- oricine putea sa emita moneda la monetarie prin procesul de batere libera

- bancnotele aveau o convertibilitate in aur libera si nelimitata

Sisteme monetare bazate pe etalonul aur-lingou – au aparut si functionat in perioada interbelica, fiind o forma limitata a etalonului aur clasic. Monedele din aur sunt retrase de pe piata, iar bancnotele sunt convertibile numai numai in lingouri de aur.

Sisteme monetare bazate pe etalonul aur-devize – acest etalon a aparut in urma Conferintei Monetare din 1922 de la Geneva, iar in urma Conferintei Monetare de la Bretton Woods, in 1944 a fost adoptat de noul SMI. In cadrul acestui sistem, conteaza ca rezerva monetara alaturi de aur si devizele care garanteaza emisiunea si buna circulatie a monedei. A functionat pana in 1971-1974.

Sistem monetar bazate pe etalonul putere de cumparare

Acest sistem care functioneaza in prezent, a rupt orice legatura intre moneda si aur. Astazi, emisiunea de moneda are la baza totalitatea bunurilor si serviciilor create in cadrul fiecarei economii.

Reglementarea emisiunii si punerii in circulatie a monedei

Monedele cu valoare integrala sunt monede din aur si argint a caror valoare este data de cantitatea de metal pretios continuta. Emisiunea acestor monede s-a facut prin procesul de batere libera. Aceasta presupune dreptul oricarei persoane de a prezenta la monetarie metal monetar in lingouri pentru a-l transforma in moneda.

Pe plan intern, prin acest mecanism se asigura reglarea circulatiei monetare. Mecanismul functiona relativ simplu. Astfel, aurul exista pe piata sub forma de lingouri sau de moneda. Pretul aurului sub forma de moneda era fixat prin mecanismul de batere, ce atribuia unei valori nominale a monedei o anumita cantitate de aur (ex. 1USD = 1,5 grame aur).

Pretul aurului pe piata se stabilea liber in functie de cerere si oferta. Daca cererea de moneda inregistra o crestere, aceasta presupunea o apreciere a aurului-moneda fata de aurul-lingou. In acest caz posesorii de lingouri mergeau la monetarie pentru a transforma aurul in moneda, alimentand astfel piata cu lichiditati si scazand presiunea care se exercita asupra valorii monedei.

Pe plan extern, functiona un mecanism asemanator denumit “punctele aurului”. In aceste conditii, in care aurul circula liber intre tari, platile externe dintre agentii economici se puteau face fie prin devize, fie prin aur tinand cont de continutul in metal pretios al monedei de plata

Datorita nevoilor crescande de moneda si costurilor ridicate de confectionare, statul monopolizeaza baterea monedei si utilizeaza metale comune. Valoarea noilor monede nu este intrinseca, data de cantitatea de metal continut, ci este o valoare nominala ce reprezenta o anumita cantitate de metal pretios aflat in depozit. Prin diferenta dintre valoarea nominala a monedeilor astfel emise si valoarea lor intrinseca statul obtinea un castig. Acest mecanism este valabil si in prezent la moneda divizionara emisa de tezaur.

Aparitia monedei de hartie a fost determinata de necesitatea de a tine pasul, din punct de vedere monetar, cu volumul tot mai mare de marfuri produse si tranzactionate. Bancnota a aparut ca o varianta a efectelor de comert utilizate deja. Pentru a se putea impune pe piata si a castiga increderea utilizatorilor, moneda de hartie s-a sprijinit, la inceput pe mecanismul convertibilitatii, care ii asigura la cerere un echivalent in aur. Deci, detinatorii de bancnote puteau merge la banca pentru a cere in schimbul acestora aur.

Cu timpul, cantitatea de aur din depozite ajunsese sa acopere doar in mica masura moneda de hartie din circulatie, ceea ce va favoriza introducerea in cadrul rezervei monetare si a devizelor. Dupa cel de-al doilea Razboi mondial convertibilitatea in aur se va restrange foarte mult. Ea va functiona numai oficial, intre autoritatile monetare nationale si numai pentru dolari. In anii ’70 aurul se rupe definitiv de moneda, devenind o marfa oarecare.

Moneda scripturala este constituita din depozitele bancilor comerciale, adica din soldurile creditoare ale agentilor nebancari. Mobilizarea monedei scripturale se face prin intermediul cecurilor si viramentelor. La baza emisiunii monedei scripturale se afla multiplicatorul creditului. Exemplu.

Convertibilitatea monetara

Convertibilitatea a parcurs mai multe etape in evolutia sa. Daca la inceput ea era o convertibilitate interna, facand legatura dintre moneda si aur, pe urma ea s-a manifestat ca o convertibilitate externa, ce permite patrunderea unei monede pe piata altei tari.

Convertibilitatea in conditiile etalonului aur – a fost legata de emisiunea bancnotelor care au inlocuit aurul. Banca emitenta era obligata sa schimbe, la cererea detinatorilor, bancnotele cu aur. In acest caz convertibilitatea prezenta urmatoarele trasaturi :

- era libera si nelimitata, efectuandu-se in baa unui stoc de aur ce acoperea in proportie de 25-40%emisiunea

- era relativ automata

- permitea verificare in orice moment a bancii emitente privind reprezentativitatea emisiunii sale

- mentine echilibrul dintre volumul de bancnote in circulatie si nevoia de moneda a economiei

Cu timpul a devenit tot mai dificil sa se mentina aceasta forma a convertibilitatii, fiind inlocuita cu o forma mai restrictiva bazata pe etalonul aur-lingouri.

Convertibilitatea in conditiile etalonului aur-devize – se bazeaza pe disparitia liberei convertibilitati a bancnotelor in aur. Aceasta forma prezinta urmatorele caracteristici :

- dispare legatura directa dintre bancnotele in circulatie si aur

- singura moneda convertibila in aur a fost dolarul american si numai pentru relatiile dintre bancile centrale

- convertibilitatea consta in dreptul detinatorului de moneda de a solicita bancii emitente moneda altei tari

- alaturi de convertibilitatea oficiala apare o convertibilitate de piata care depinde numai de cerere si oferta si nu mai este incorsetata de mecanismul punctelor aurului

Convertibilitatea actuala a monedelor nationale – se face in contextul trecerii de la cursurile fixe la cursurile flotante si al disparitiei cursurilor oficiale. Astfel, convertibilitatea reprezinta posibilitatea unei monede de a circula liber pe plan international. Se caracterizeaza prin cateva trasaturi :

- are la baza puterea de cumparare cu care fiecare tara garanteaza emisiunea si circulatia monedei sale nationale

- nu se manifesta liber ci este ingradita de restrictii create de fiecare stat

- pentru a avea o moneda convertibila o tara trebuie sa aibe o economie care sa-i permita mentinerea unei puteri de cumparare relativ constante, o balanta de plati curenta echilibrata si produse competitive pe plan extern

O convertibilitate prost gestionata prin interventii pe piata ale autoritatii monetare poate afecta interesele unei tari in raporturile cu strainatatea. Astfel in conditiile unei monede subevaluate, desi pe termen scurt poate avea o influenta favorabila asupra cresterii exporturilor, pe termen mai lung efectele negative datorate unei scurgeri de venit national spre exterior sunt majore.

O supraevaluare a monedei nationale duce la cresterea relativa a preturilor produselor nationale ce influenteaza negative competitivitatea pe piete externe.

Sistemul monetar national al Romaniei

1867 – s-a instituit sistemul monetar national:

- sistem bimetalist, 1 / 14,38

- moneda nationala leul, subdiviziuni 100 bani

- erau acceptate oficial si monede ale Uniunii Monetare Latine

1880 – s-a infiintat BNR. S-au emis primele bancnote in lei.

1889 – s-a trecut la monometalism aur; 1 leu = 0,3226 grame aur

1920 – unificarea monetara; s-au retras din circulatie rublele, coroanele, leii de razboi

1929 – reforma monetara; 1 leu = 10 mg aur, aurul si argintul retrase din circulatie

1947 – stabilizare monetara; 1 leu = 6,6 mg aur; se schimba 20000 lei vechi cu 1 leu nou

1954 – redefinirea leului (ultima in aur): 1 leu = 0,148112 gr aur

1991 – legea bancilor 33/ 1991 si statutul BNR 34 / 1991; liberalizarea ratei dobanzii; operatiuni de refinantare; convertibiliatea limitata a leului

1992 – rata rezervei minime obligatorii;

se reglementeaza cambia, bilet la ordin, cec

1995 - reglementeaza piata interbancara oficiala

1997 – liberalizarea cursului de schimb

1998 – un nou cadru legal: legea bancar 58 / 1998, statutul BNR 101 / 1998, lg. faliment. 83 / 1998

AVAB, CIP, CRB, Stndarde Internat Contabilitate, , coop de credit, aquis comunitar, Transfond, etc

Sistemul monetar international de la bretton - woods

Forme premergatoare crearii sistemului Pana la aparitia SMI de la B-W, in 1944, relatiile monetare internationale s-au derulat in majoritatea cazurilor bilateral. Au existat totusi si cateva incercari de creare a unor zone unitar reglementate din punct de vedere monetar. Acestea au fost uniunile monetare si blocurile monetare.

Uniunile monetare – au fost create in a doua jumatate a secolului trecut pentru fluentizarea circulatiei monetare si eliminarea unor dificultati legate de bimetalism, in special. Au existat astfel doua astfel de uniuni:

- Uniunea Monetara Latina – creata in 1865 de catre Franta, Belgia, Italia, Elvetia si Grecia avea ca moneda centrala francul francez, iar celelalte monede circulau liber la un curs fix stabilit in raport cu moneda franceza.

- Uniunea Monetara Germana – a fost creata in 1875 de catre Prusia si Austria.

Blocurile monetare – au fost create si au functionat in perioada interbelica. Se bazau pe o moneda cheie si mai multe monede satelit. In cadrul blocului monetar exista cursuri fixe intre monedele satelit si moneda cheie, fata de care erau liber convertibile. Politica monetara era comuna in raport cu tarile din afara blocului, iar rezervele monetare erau concentrate la banca centrala a tarii emitente a monedei centrale.

Astfel au existat:

- blocul lirei sterline

- blocul francului francez

- blocul dolarului american

Sistemul monetar international de la Bretton – Woods a aparut in urma Conferintei Monetare si Financiare din 1944, desfasurata in localitatea cu acelasi nume, in SUA. A fost primul sisitem care a utlizat etalonul aur-devize. Pentru alegerea monedei care sa joace rol de etalon au existat mai multe propuneri si anume:

- J. M. Keynes a propus o moneda internationala numita bancor

- americanii prin planul White au propus initial o moneda internationala, unitas, ca pe urma sa propuna dolarul, care a reprezentat alegerea finala.

Sistemul monetar international de la B-W a reprezentat un ansamblu de norme si tehnici, acceptate institutionalizat, care sa fie acceptate de catre satele membre in relatiile monetare de plati si de stingere a angajamentelor rezultate din operatiuni comerciale, necomerciale si din miscarile de capital efectuate pe plan international.

Principii de functionare

Pentru buna functionare a sistemului, la baza sa au stat urmatoarele cinci principii:

Etalonul monetar – acest rol a fost jucat de aur si de dolarul american. Aurul nu face decat sa-si continue rolul de pana in acel moment din cadrul sistemelor monetare. Totusi aceasta va fi ultima sa aparitie ca etalon. Incepand cu anul 1971 el va fi eliminat din cadrul SMI de la B-W. Din momentul in care a fost acceptat ca etalon dolarul american a trebuit sa beneficieze de un mecanism care sa-I consolideze reprezentativitatea si puterea de cumparare.

Valoarea sa paritara in raport cu aurul a fost stabilita la 0, 888671 gr aur, adica 35 dolari uncia de aur (1 uncie = 31,105 gr) si era garantata cu rezervele de aur ale SUA, de 24 mld dolari. Acest etalon aur-devize avea drept corespondent in economia SUA totalitatea bunurilor si serviciilor produse. SUA apela la rezerva de aur numai in cazul in care nu reusea sa asigure echilibrul intre continutul valoric al dolarului si bunurile corespunzatoare puterii sale de cumparare.

Stabilitatea cursurilor de schimb – acest principiu statea la baza utilizarii cursurilor fixe. Pentru aceasta fiecare tara trebuia sa-si defineasca moneda nationala in aur sau in dolari, ca valoare oficiala, si sa mentina cursurile pe piata in cadrul u nor marje de +_1%. Cursul maxim de +1% se numeste curs plafon, iar cel minim de –1% curs planseu. Incepand cu anul 1971, in conditiile unor dificultati legate de functionarea sistemului, marjele sunt largite la +_2,25%.

Pentru a mentine cursurile de piata in cadrul acestor marje autoritatea monetara intervenea pe piata prin operatiuni de vanzare sau cumparare de moneda. In cazul in care dezechilibrele se mentineau sau chiar se acutizau singura solutie era devalorizarea sau revalorizarea oficiala a monedei (redefinirea ei) de comun acord cu FMI.

Convertibilitatea monetara – in cadrul acestui sistem aveam de-a face cu doua tipuri de convertibilitati. Primul tip este convertibilitatea in aur, care era valabil numai pentru dolar si numai in relatiile intre dintre SUA si autoritatile monetare ale altor tari.

Al doilea tip de convertibilitate se refera la celelalte tari si prezinta doua aspecte:

- convertibilitatea inseamna desfiintarea restrictiilor in domeniul platilor si transferurilor internationale

- convertibilitatea inseamna obligatia autoritatilor monetare de a-si rascumpara propria moneda detinuta de o banca centrala straina, la cererea acesteia. Aceasta era convertibilitatea oficiala.

Crearea unor rezerve monetare oficiale – tarile erau obligate sa-si constituie rezerve monetare oficiale pentru a raspunde la doua necesitati:

- pentru a avea fondurile necesare interventiilor pe piata in scopul mentinerii cursurilor in cadrulmarjelor stabilite

- pentru a putea realiza convertibilitatea oficiala.

Acest principiu are si o latura ce priveste lichiditatea. In baza rezervelor monetare se dorea crearea unei lichiditati internationale care sa favorizeze platile internationale si cooperarea monetara. Prin prin politica sa de creditare si prin crearea Drepturilor Speciale de Tragere, FMI a fost un participant activ la indeplinirea acestui principiu.

Echilibrul balantelor de plati – statele membre ale SMI erau obligate sa-si supravegheze functionarea balantelor de plati in scopul evitarii excedentelor sau deficitelor. Daca se manifestau dezechilibre puternice ce nu puteau fi inlaturate, exista solutia devalorizarii sau revalorizarii monedelor nationale in acord cu FMI. Singura exceptie de la aceasta slutie o reprezenta SUA care isi putea acoperii deficitul prin emisiune de moneda.

Cooperarea monetara internationala – a reprezentat esenta crearii SMI si presupunea o armonizare a politicilor monetare cu obiectivele unei cooperari internationale, in folosul tuturor tarilor membre. In practica nivelul de cooperare realizat a fost nesatisfacator in multe privinte.

Cresterea echilibrata a comertului international – deoarece un astfel de desiderat nu tine numai de cooperarea din domeniul monetar, el a reprezentat mai mult un obiectiv si mai putin un principiu.

Dezvoltarea economica a tuturor membrilor – se incearca prin institutiile create sa se sustina cresterea economica si in statele mai putin dezvoltate

Multilateralizarea platilor internationale – a reprezentat un principiu vag definit ce urmarea, in mare, eliminarea restrictiilor monetare. Nu s-a aplicat nici-o strategie in acest sens.

Evolutia functionarii SMI

O buna perioada de timp SMI a functionat normal si aceasta s-a simtit direct in dezvoltarea si stabilitatea economiei mondiale. Cu toate acestea au existat si o serie de fenomene negative care, desi la inceput au fost dominate de buna functionare a sitemului, cu timpul a creat brese in acesta si a facut ca principiile sale sa fie rand pe rand abandonate. Concret, au existat urmatoarele influente asupra principiilor aplicate initial.

Etalonul monetar – pretul oficial al aurului a fost stabilit la 35 dolari uncia. Cu timpul, pe piata libera are loc o ecartare fata de acest pret. Aurul se tranzactiona la un pret mai mare, ceea ce ar corespunde unei aprecieri a aurului in raport cu dolarul sau unei devalorizari a dolarului. Asta insemna ca prin procesul convertibilitatii se putea obtine aur, oficial de la autoritatea monetara a SUA la un pret mai mic.

Prin amplificarea acestui proces rezervele de aur ale SUA ajung destul de repede la nivelul de 10 mld dolari. Pentru a stopa aceasta se suspenda convertiilitatea in aur a dolarului, ceea ce il impiedica pe acesta sa-si indeplineasca rolul de etalon. Aceasta a insemnat, de asemenea si eliminarea aurului din sistem si disparitia etalonului aur-devize.

Stabilitatea cursurilor de schimb – datorita cresterii pretului aurului pe piata libera, neoficiala, SUA au fost nevoite sa accepte devalorizarea oficiala a dolarului. Astfel, in 1971 o uncie de aur valora 38 dolari, iar in 1973, dupa cea de-a doua devalorizare uncia valora 42 dolari. Presiunile asupra dolarului mentinandu-se in continuare si tinand cont ca toate monedele erau definite in raport cu acesta, apar mari probleme in mentinerea unor cursuri fixe, ceea ce va duce in 1974 la inlocuirea acestora cu un sistem de cursuri flotante.

Convertibilitatea monetara – dupa cum s-a vazut , convertibilitatea in aur a dolarului a fost suspendata in anul 1971. In ceea ce priveste convertibilitatea celorlalte monede, aceasta a fost ingreunata de numeroase restrictii care au fost practicate in domeniul platilor externe.

Crearea de rezerve monetare – in general s-a inregistrat o puternica crestere a volumului de rezerve internationale de dolari si de aur. In final, aceste rezerve au inceput sa cuprinda si alte monede. Din pacate insa, aceste rezerve s-au repartizat defectos, cele mai multe tari confruntandu-se cu o lipsa acuta de lichiditati.

Echilibrul balantelor de plati – a fost destul de greu de respectat acest principiu. Unele state, precum Germania, Japonia, au inregistrat continue si mari excedente, in timp ce altele in frunte cu SUA au avut puternice deficite. La majoritatea tarior criza de materii prime din anii ’70 a amplificat aceste deficite.

O situatie deosebita s-a manifestat in tarile blocului comunist, care au creat separat un sistem – Consiliul de Ajutor Economic Reciproc: CAER – ce s-a rupt de SMI de la B-W pentru operatiunile dintre tarile membre si care nu a avut de suferit dupa caderea SMI. In cadrul CAER decontarile se faceau cu ajutorul unei monede de cont, rubla transferabila (din 1964).

Institutii aparute in urma acordului de la Bretton-Woods

Fondul Monetar International – a fost principalul instrument creat in 1944. Principala s-a functie este aceea de a credita temporar deficitele balantelor de plati ale statelor aflate in dificultate, cu conditia aplicarii de catre acestea a unor politici de austeritate, care sa duca la eliminarea dezechilibrelor.

Resursele FMI:

Aportul tarilor membre – reprezinta resursa de baza. Fiecare tara contribuie cu anumite cote, stabilite in functie de potentialor lor economic si varsate in proportie de 25% in devize si 75% in moneda nationala. Statele primesc in schimb, in functie de cota varsata alocari de drepturi special de tragere –DST, ce intra in rezervele lor valutare. Daca DST-urile sunt utilizate, statele utilizatoare platesc dobanzi. Daca DST-urile nu sunt utilizate si raman in cont la FMI, statele vor incasa dobanzi. Din 5 in 5 ani FMI realizeaza noi alocari de DST.

Imprumuturi – pentru completarea resurselor fondul se poate imprumuta. Astfel prin acorduri cu tarile dezvoltate sau cu bancile centrale el poate mobiliza noi resurse. Creditarea FMI – se face print-un sistem propriu, care este cel al tragerilor. In conformitate cu acest sistem, o tara care solicita credite la FMI va putea cumpara de la acesta o suma in devize, platind cu moneda nationala. La scadenta este obligata sa-si rascumpere propria moneda de la fond. Astfel, ea poate obtine de pana la 6 ori sota parte atribuita pe perioade ce ajung in mod normal la 3-6 ani. Mecanismele prin care are loc aceasta finantare sunt urmnatoarele:

- credite stand-by, mecanismul largit de creditare si politica de acces largit la credit – sunt credite pentru sustinerea directa a balantei de plati

- facilitatile de ajustare structurala si facilitatile de ajustare structurala consolidate - sunt finantari pentru ajustare (reforma) macroeconomica

- facilitatile de finantare compensatorii – finanteaza anumite importuri, de cereale de cele mai multe ori, pentru statele aflate in dificultate.

Pentru a participa la finantarea statelor aflate in dificultate, FMI cere acestora sa aplice o serie de politici macoeconomice care, sa pregateasca terenul unei viitoare cresteri economice.

Aceste politici vizeaza:

- devalorizarea monetara in scopul cresterii competitivitatii produselor nationale si diminuarii importurilor

- reducerea deficitului bugetar prin reducerea cheltuielilor bugetare dar si a cresterii veniturilor prin cresterea fiscalitatii

- austeritate in privinta cresterilor salariale

- eliminarea subventiilor

Banca Mondiala – cuprinde trei institutii cu obiective distincte dar cu acelasi scop – sustinerea dezvoltarii in tarile in curs de dezvoltare. Cele trei institutii sunt:

- Banca Internationala pentru Reconstructie si Dezvoltare – a fost creata in 1945 urmarind creditarea guvernelor pentru sustinerea cresterii economice. Creditele sunt garantate guvernamental, au o perioada de gratie de 5 ani si scadente de pana la 20 ani. Resursele si le obtine prin imprumuturi de pe pietele internationale de capital.

- Asociatia Internationala pentru Dezvoltare – are aceleasi obiective ca si BIRD, insa vizeaza numai statele cele mai sarace. Din aceasta cauza creditele sunt mult mai avantajoase: perioada de gratie de 10 ani si de multe ori dobanda zero.

- Corporatia Financiara Internationala – finanteaza numai sectorul privat din tarile in curs de dezvoltare. Aceasta se face prin finantare directa si prin atragerea si mobilizarea capitalurilor straine.

Sistemul monetar international actual

Odata cu caderea principiilor stabilite la B-W a inceput reforma sistemului monetar, care sa sustina in noile conditii, continuarea cooperarii internationale in domeniul monetar. Astfel, in noul sistem etalonul aur-devize a fost inlocuit cu etalonul putere de cumparare. Determinarea unui curs oficial a devenit o operatiune mai complexa decat in cazul etalonului aurdevize. Trebuie sa se urmareasca statistic evolutia preturilor din tarile care se compara. Din evolutia

indicilor de pret pentru grupe de marfuri se poate stabili un curs oficial. In 1973 s-a trecut la de la cursuri fixe la cursuri flotante. Cursul unei monede variaza pe piata in functie de evolutia economiei nationale care il sustine. Instabilitatea monetara a reprezentat la inceput o problema mare in tranzactiile internationale. Cu timpul a fost acceptata si s-au gasit instrumente financiare care sa-i diminueze efectele negative si riscurile.

Au existat de asemenea si masuri concertate de realizare a unei stabilitati pe anumite zone sau pe anumite monede. In primul caz avem masurile luate in 1979, in cadrul CEE de creare a unui sistem monetar ce utilizeaza cursuri fixe in relatiile dintre tarile membre. In cel de-al doilea caz avem crearea si utilizarea de monede internationale, care ofera o stabilitate mai mare – DST.

In ceea ce priveste convertibilitatea, in prezent avem o convertibilitate de piata ce se bazeaza pe cursurile variabile. Continutul sau este acelasi prevazut in statutul FMI, inca de la infiintarea sa si anume circulatia libera a monedei, fara restrictii privind platile si transferul de fonduri internationale. Au fost create cinci monede liber utilizabile pe plan international. In prezent nu se poate vorbi de un sistem monetar international asemanator celui de la B-W.

Nu exista decat un sistem in tranzitie care vizeaza cateva domenii:

- cresterea stabilitatii cursurilor de schimb

- cresterea discipinei in politicile monetare si financiare ale tarilor membre

- asigurarea unei lichiitati internationale care sa permita ajutarea tarilor aflate in dificultate.

Totusi, datorita coplexitatii crescande a relatiilor, operatiunilor si pietelor, actualul sistem monetar international este mai degraba un sistem financiar international.

DST-urile si rolul lor in cadrul sistemului

DST au fost create in 1969 in scopul de a crea un instrument monetar stabil si de a creste lichiditatea internationala. Initial a fost definita pe baza unui continut in aur egal cu un dolar. Pe urma (1974) DST a fost o moneda-cos lcatuite din mai multe monede ce aveau o pondere mai mare de 1% in tranzactiile internationale. Din 1981 DST a devenit o moneda de cont emisa de FMI si definita pe baza unui cos de cinci monede liber utilizabile: USD, DM, GBR, FRF si JPY. La 1 ianuarie 1999 DM si FF au fost inlocuite de euro.

Principalele functii ale DST sunt:

- etalon monetar international

- mijloc de rezerva

- mijloc de plata

- instrument de credit (de procurare de monede convertibile la FMI)

Stabilitatea cursului DST este dat de faptul ca fiind alcatuita din mai multe monede cursul sau este o rezultatnta a evolutiei acestor monde. In timp ce una dintre ele se apreciaza alta sau restu se depreciaza, ceea ce duce la o fluctuare a cursului DST mult atenuata.

Utilizarile DST:

- obtinerea altor monede prin vanzarea de DST

- incheierea de acorduri swap prin care membrii FMI schimba pe o perioada determinata DST cualte active

- efectuarea de operatiuni forward prin care o tara membra FMI poate vinde sau cumpara DST in

- schimbul altor active monetare la un termen viitor

- emiterea de obligatiuni in aceasta moneda

Cursul DST in dolari se stabilestepe baza unui mecanism ce tine cont de cursul monedelor din cos fata de dolar si de ponderea acestora in cos. (exemplificare se face la seminar).

Avantaje:

- stabiliate mare

- fiind emis de o institutie internationala nu depinde de situatia ec a unui stat

- nu imobilizeaza active financiare nationale, fiind emis gratuit de FMI

- contribuie la constituirea rezervelor monetar

Dezavantaje:

- nu e un mijloc de plata direct. Trbuie o operatiune de schimb.

- nu circula decat intre autoritati monetare (FMI, banci centrale, BRI)

- nu exclude aparitia inflatiei in cazul unei dozari gresite a FMI

- tarile cele mai dezvoltate, cu o cota parte mare beneficiaza cel mai mult de DST

Sistemul monetar european etape premergatoare

Primele actiuni de creare a unui proces de integrare europeana au avut loc in anii ’50 odata cu crearea Comunitatii Economice a Carbunelui si Otelului (1957), ce cuprindea sase state: Franta. Germania, Italia, Belgia, Olanda, Luxemburg si a Comunitatii Europene a Energiei Atomice (1957). Pasul decisiv a fost facut la Roma cand s-a semnat Tratatul privind crearea Comunitatii Economice Europene (1957).

Obiectivele CEE au vizat:

- realizarea unei uniuni vamale

- circulatia libera a capitalurilor, serviciilor si fortei de munca

- realizarea unei politici comunitare agricole.

Desi, initial nu au fost definite si obiective monetare, cu timpul s-a cristalizat o politica si in acest sens, ce avea sa duca in final la aparitia Sistemului Monetar European si a monedei unice europene – euro.

Un prim pas l-a reprezentat crearea sarpelui monetar. In conditiile destramarii SMI de la Bretton-Woods si a principiilor privind stabilitatea monetara, in Europa, in 1972 Consiliul de Ministrii al CEE si bancile centrale ale statelor membre decid crearea unui mecanism de incadrare a cursurilor numit sarpele monetar. Acesta stabileste limite de fluctuatie intre monedele europene de ± 4,5 % si ± 2,25 % intre acestea si dolarul american.

Cand fluctuatiile monetare se apropiau de limitele definite, bancile centrale erau obligate sa intervina pe piata, prin operatiuni de vanzare sau cumparare de moneda, pentru a contracara aceste tendinte de fluctuatie. Acest mecanism de incadrare a cursurilor pe cele doua coordonate, monede europene si dolar, a reprezentat prima varianta a sarpelui monetar si anume sarpele in tunel.

A functionat in perioada aprilie 1972 – martie 1973. Datorita speculatiilor existente pe cursul dolarului, moneda in depreciere, bancile centrale europene au trebuit sa intervina pe piete de mai multe ori in favoarea dolarului. Intelegand inoportunitatea unor astfel de interventii, tarile europene au renuntat la obligativitatea mentinerii marjelor in raport cu dolarul, stabilind a doua varianta a sarpelui monetar si anume sarpele fara tunel. A functionat din martie 19973 pana in martie 1979.

Sistemul monetar european

In 1979 organizarea monetara europeana trece la un nivel superior prin constituirea Sistemului Monetar European. Acesta se baza pe o moneda comuna, ECU – moneda europeana de cont, pe o serie de cursuri pivot ale monedelor si pe un mecanism de interventie pe piata valutara.

Desi exista inca din anul 1952 o unitate de cont europeana, moneda folosita de SME era una noua definita in baza unui cos monetar ce includea monedele statelor participante la sistem . Ponderile acestor monede in cos erau functie de nivelul PIB-ului fiecarei tari si de volumul schimburilor comerciale.

Ecu a avaut o serie de utilizari oficiale si private. In domeniul privat se puteau constituii depozite exprimate in moneda europeana. La nivel oficial institutiile comunitare foloseau ECU pentru:

- stabilirea bugetului

- stabilirea prelevarilor si varsamintelor intracomunitare

- stabilirea tarifelor vamale

In acest cadru oficial, ecu indeplinea patru functii:

- moneda in mecanismul de schimb al SME

- baza de referinta in mecanismul de interventie si de credit

- baza de calcul pentru paritatile celorlalte monede

- instrument de reglare a soldurilor intre autoritatile monetare.

Pentru a facilita cooperarea in domeniul monetar a fost creat FECOM – Fondul european de cooperare monetara. El a fost constituit in baza a 20 % din rezervele de aur si dolari ale bancilor centrale participante la sistem si a jucat un rol de institutie de compensare multilaterala pentru aceste banci, prin acordarea de credite pe termen scurt.

Intre monedele participante la sistem si intre acestea si ECU existau marje de fluctuatie de ±2,2 5%. Aceste marje asigurau un caracter relativ fix al cursurilor monedelor. Au existat insa ca exceptie si marje mai mari (de ex. 6% pentru lira italiana sau 15% in final).

Mecanismul de schimb se baza pe cursurile monedelor participante la sistem, cursuri stabilite in baza valorilor monedelor. Initial, in baza puterii de cumparare se stabileau cursuri fata de ECU, numite cursuri centrale. Raportand aceste cursuri se stabileau cursuri pivot bilaterale intre monede.

Toatre aceste cursuri aveau un regim de cursuri oficiale in cadrul sistemului. Cursurile de piate ale monedelor puteau sa varieze cu maxim ±2,25% fata de cele oficiale. Cursul ECU se stabilea zilnic de catre o comisie desemnata in acest sens. Astfel, bilateral, tarile stabileau cursuri intre monede si erau obligate sa mentina aceste cursuri intre marjele existente. In cazul unor deviatii bancile centrale ale ambelor tari erau obligate sa intervina pe piata, deoarece aveau loc o apreciere si o depreciere ale celor doua monede implicate.

Eficienta interventiilor crestea datorita sincronizarii dintre cele doua banci si datorita unor mecanisme de cooperare in domeniul monetar. Astfel, prin facilitati de credit, fiecare banca centrala putea imprumuta sume nelimitate de la celelalte banci, cu scadenta la 75 zile.

De asemenea, puteau obtine moneda necesara inteventiei de la FECOM, in schimbul depozitelor constituite la acest fond. Din punct de vedere tehnic, interventiile bancilor centrale in cadrul SME se declansau in momentul in care cursul atingea nivelul de 75% din limita maxima in raport cu valoarea oficiala. Acest nivel poarta denumirea de prag de divergenta.

Prin punerea in practica a SME s-a reusit crearea unei zone de stabilitate monetara dupa prabusirea SMI de la B-W, ceea ce a influentat pozitiv dezvoltarea economica a statelor membre. Au existat insa si probleme si deficiente ale mecanismelor de functionare ale sistemului. Astfel, in conditiile unor ritmuri de dezvoltare diferite si, mai ales unor rate de inflatie diferite, in anii “80, sistemul a avut probleme in mentinerea unor cursuri de schimb fixe, fiind obligat sa realizeze numeroase ajustari de curs.

De asemenea, la inceputul anilor ’90, un nou val de constrangeri au afectat sistemul, in special datorita reunificarii Germaniei si parasirii temporare a sistemului de catre lira sterlina si lira italiana. Pentru a face fata noilor provocari marjele de fluctuatie au fost majorate la ±15%. Aceasta a reprezentat, insa, o solutie de moment pentru ca statele membre au inceput sa se gandeasca la o noua etapa de cooperare monetara: integrarea monetara europeana.

Integrarea monetara europeana

Etape – in 1988 Raportul Dellors a enuntat posibilitatea crearii unei uniuni economice si monetare, avand in centru o moneda comuna. Desi au existat inca doua solutii ce presupuneau mentinerea monedelor nationale la cursuri fixe definitive sau mentinerea acestor monede in paralel cu o moneda comuna, ele nu au fost agreate in final. Astfel s-a optat pentru a treia solutie, o moneda unica, ce urma sa inlocuiasca monedele nationale.

Raportul a schitat si un plan de trecere la aceasta moneda, parcurgandu-se trei etape:

- cresterea si consolidarea performantelor economice si monetare in cadrul institutional existent

- coordonarea politicilor economice si monetare si crearea unor institutii europene – SEBC

- trecerea la paritati fixe, transferul de competente catre SEBC si crearea monedei unice.

In 1991, la Maastricht a fost semnat Tratatul ca a pus bazele Uniunii Europene. El cuprindea doua parti: una de uniune politica si cealalta de uniune economica si monetara. In partea sa privind realizarea uniunii economice si monetare erau avute in vedere urmatoarele obiective:

- scaderea incertitudinii privind evolutia a ratelor de schimb

- scaderea ratelor dobanzii

- scaderea inflatiei

- reducerea costurilor de tranzactionare

- cresterea stabilitatii economice internationale

- cresterea competitivitatii

Pentru atingerea acestor obiective au fost delimitate trei etape de evolutie:

I. 1990-1993: liberalizarea miscarilor de capital, convergenta in materie de stabilitate apreturilor, gestiune sanatoasa a finantelor publice

II. 1994-1998: crearea Institutului Monetar European si indeplinirea criteriilor de trecere la

etapa III:

- rata inflatiei sa nu depaseasca cu mai mult de 1,5 pp media ratei inflatiei a celor mai performante trei state in acest sens

- deficitul bugetar sa nu depaseasca 3% din PIB

- datoria publica sa nu depaseasca 60% din PIB

- rata dobanzii nu trebuie sa fie mai mare de doua puncte procentuale fata de media ratei dobanzii petermen lung la cele mai performante trei state in acest domeniu

- rata de schimb nu trebuie sa depaseasca ±2,25% fata de ecu III. 01.01.1999: statele care au indeplinit criteriile trec in aceasta etapa. Se creaza Banca Centrala Europeana (in loc IME) si Sistemul European de Banci Centrale.

BCE si SEBC

Banca Centrala Europeana a fost creata la 1 ianuarie 1999 prin preluarea atributiilor Institutului Monetar Euroepean. Are sediul la Frankfurt, Germania. Obiectivul sau central este stabilitatea preturilor. Activitatea ei este caracterizata de urmatoarele:

- raspunde de politica monetara a UE

- detine si administreaza rezervele oficiale ale statelor membe

- promoveaza un sistem de plati eficient (TARGET – un sistem de plati si compensare in timp real)

- asigura supravegjerea prudentiala a institutiilor de credit din statele membre

- autorizeaza emiterea de bancnote in euro

- nu joaca rol de ultim imprumutator pentru bancile europene

Sistemul European de Banci Centrale este alcatuit din BCE si bancile centrale din statele membre.

Atributiuni:

- defineste si implementeaza politica monetara a UE

- conduce operatiunile de schimb valutar

- detine si administreaza rezervele valutare oficiale ale tarilor membre

- realizeaza operatiuni din sistemele de plati

Instrumente ale politicii monetare europene

Pentru atingerea obiectivelor monetare, SEBC foloseste urmatoarele instrumente :

- facilitati permanente – reprezinta un mecanism de credite si depozite pe termen de 24 ore ce ajuta la neutralizarea pozitiilor in cadrul sistemului de plati si compensare TARGET

- operatiuni ordinare – sunt operatiuni de refinantare sapatamanale acordate diferentiat bancilor centrale nationale

- operatiuni de refinantare – realizeaza refinantari lunare ale bancilor centrale nationale pe termen de pana la trei luni

- operatiuni structurale si de reglaj fin – sunt operatiuni de vanzare si cumparare de titluri , swap in valuta si pensiuni

- sistemul rezervelor obligatorii –EURO

In 1995, la Madrid s-a adoptat denumirea monedei europene – euro. In februarie 1997 s-a stabilit denominarea si specificatiile tehnice ale noii monede, tinand cont de puterea de cumparare a monedelor nationale, de unele simboluri nationale si comunitare. In baza unui calendar de promovare a acestei monede urma sa se parcurga patru etape:

- faza 1: pe parcursul anului 1997 tarile trebuie sa indeplineasca criteriile de convergenta. . In 1998 sunt anuntate statele calificate.

- faza 2: la 1 ianuarie 1999 sunt stabilite ratele de schimb intre euro si monedele nationale. Euro debuteaza ca moneda de cont. La prima tranzactionare, piata stabileste un curs euro = 1,17 dolari.

- faza 3: 1 ianuarie 2002 este pusa in circulatie moneda efectiva euro. Ea circula timp de 6 luni in paralele cu monedele nationale

- faza 4: monedele mnationale sunt retrase din circulatie. Ele pot fi schimbate in euro in continuare pe o perioada mai lunga sau mai scurta de timp, in functie de politica fiecarei banci centrale.

Avantaje:

- existenta unei singure banci centrale

- practicarea unei singure rate de schimb

- crearea unui sistem monetar stabil

- reducerea costurilor de schimb

- reducerea riscului valutar

Dezavantaje:

- transfer de autoritate de la nivel national

- politici bugetare nationale diferite

Masa monetara

Pentru a putea intelege masa monetara avem la dispozitie mai multe definitii si concept economice. Astfel:

- masa monetara reprezinta totalitatea activelor ce pot fi utilizate pentru procurarea de bunuri si servicii si pentru stingerea datoriilor.

- masa monetara reprezinta ansamblul mijloacelor de plata existente in economie la un moment dat.

- masa monetara poate fi pusa in evidenta ca un indicator determinat pe baza bilantului centralizat al intregului sistem bancar dintr-o tara, dupa deducerea operatiunilor duble dintre banci.

- masa monetara este constituita dintr-un stoc de creante asupra bancilor, creante aflate in posesia utilizatorilor de moneda, bancari si nebancari.

Structura masei monetare poate fi evidentiata in functie de mai multe criterii:

1) din punct de vedere al detinatorilor de moneda:

- mijloace banesti ce apartin sectorului public

- mijloace banesti ce apartin sectorului privat

2) din punct de vedere al rotatiei si rolului diferitelor componente:

- mijloace banesti cu circulatie curenta

- mijloace banesti economisite

- alte mijloace banesti

3) din punct de vedere al gradului de lichiditate al diferitelor componente:

- lichiditati primare – numerar sau mijloace banesti usor de transformat in numerar, fara costuri

- lichiditati secundare – ce pot fi transformate cu o anumita intarziere si la un anumit cost

- lichiditati tertiare – greu de transformat in mijloace banesti

4) din punct de vedere al sferei pe care o servesc, componentele masei monetare se impart in:

- moneda scripturala

- numerar

Indicatori monetari

Este necesar sa se cunoasca masa monetara, structura si dimensiunile acesteia pentru a putea fi luate in calcul atunci cand se stabileste o politica monetara. Dimensionarea masei monetare in vederea urmaririi evolutiei ei se poate face utilizand o serie de indicatori monetari. Acestia trebuie sa fie expresivi si sa poata pune in evidenta anumite legaturi si influente dintre masa monetara sau componentele acesteia si alte procese din economie ca de exemplu formarea preturilor, stabilirea cursului valutar, balanta de plati, etc.

Exista doua categorii de indicatori:

- indicatori care ofera informatii privind evolutia masei monetare si care stabilesc caracterul politicii monetare ca expansionista sau restrictiva

- indicatori care ofera informatii cu privire la efectele politicii monetare asupra politicii economice si care exprima obiectivele politicii monetare.

Alegerea unei categorii de indicatori sau a alteia depinde de dezvoltarea si complexitatea economiei si in special a pietei financiar-monetare. In tarile dezvoltate se utilizeaza ca indicatori monetari rata dobanzii si agregatele monetare. In prezent accentul se pune pe agregate deoarece s-a constatat ca utilizarea ratei dobanzii este contracarata de anumiti factori: decalajul in timp dintre evolutia ratei dobanzii si fenomenele economice, reactia slaba la politicile monetare sau criterii administrative in stabilirea dobanzilor.

Agregatele monetare

Agregatele monetare difera ca numar si continut de la tara la tara in functie de dezvoltarea pietei financiar-monetara si de conceptele de politica economica predominante. Pe ansamblu, un agregat monetar reprezinta un ansamblu omogen de active susceptibile de a fi utilizate ca mijloc de plata. Activele dintr-un agregat prezinta lichiditati echivalente.

Pentru a alege un agregat ca indicator monetar trebuie parcurse urmatoarele etape:

- selectarea activelor monetare ce vor fi incluse in agregat

- evaluarea performantelor agregatelor in raport cu evolutiile proceselor economice

- agregarea succesiva a activelor selectate.

Aceste etape se parcurgeau relativ usor pana in anii 1970 cand exista o conceptie mai restransa asupra masei monetare. De asemenea, pietele tranzactionau un numar relativ redus de active. In prezent exista dificultati legate de numarul mare de active cuprinse in masa monetara si de modul relativ diferit in care acestea sunt privite. Aceasta a facut ca diferitele agregate create si acceptate pe plan international sa suporte mici diferente de la o tara la alta.

Indicatorii monetari sau agregatele monetare sunt stabilite de catre autoritatile monetare tinand seama de trei criterii principale:

- eficacitate – agregatele trebuie sa ofere informatii complexe care sa permita utilizarea lor ca obiective intermediare ale politicii monetare

- caracter controlabil – care sa permita o influenta a politicii monetare a bancii centrale in cazul in care un agregat monetar trebuie ajustat

- disponibilitate statistica – permite furnizarea rapida de informatii necesare evaluarii evolutiei agregatelor monetare.

Un rol important in definirea agregatelor monetare l-a jucat Uniunea monetara Europeana, care a impus tarilor membre sa renunte la diferitele agregate existente anterior pentru o serie de agregate comune, cu un continut asemanator. La baza definirii agregatelor monetare ale Bancii Centrale Europene au stat doua principii:

- principiul lichiditatii descrescatoare prin intermediul caruia activele monetare sunt ordonate dupa lichiditate

- principiul omogenitatii – conform caruia elementele care sunt adaugate la un agregat deja existent pentru a-l construi pe urmatorul prezinta un grad de lichiditate apropiat.

Schematic, Banca Centrala Europeana stabileste urmatoarele agregate:

- M1 = bancnote si piese + depozite vedere

- M2 = M1 + livrete de economii exigibile la vedere

- M3 = M2 + titlurile organismelor de plasament colectiv + certificate de depozit cu scadenta de maxim 2 ani

Pe ansamblu, insa, cele mai multe state au creat agregate care pot fi incadrate in urmatoarele tipare:

- M1 – reprezinta lichiditatea primara si inglobeaza toate mijloacele de plata sub forma monedei efective (bancnote si moneda divizionara) si a conturilor curente.

- M2 – reprezinta lichiditatea secundara sau quasimoneda include in plus fata de M1 si depozitele la termen si in vederea economisirii

- M3 – cuprinde in plus fata de M2 si alte active cu grade diferite de lichiditate precum certificate de depozite, bonuri de tezaur, bonuri de casa, etc.

- L – cuprinde in plus fata de M3 toate titlurile ce pot fi transformate mai greu sau mai usor in moneda.

Pentru analiza masei monetare in Romania se lucreaza cu urmatoarele concepte:

- M1 – masa monetara in sens restrans (numerar in afara sistemului bancar, disponibilitati la vedere)

- M2 – masa monetara in sens larg

- cvasi-banii – economiile populatiei depozite in lei si in valuta

- M0 – baza monetara (numerar in casieriile bancilor, numerar in afara sistemului bancar,

- disponibilitati ale bancilor la BNR)

Plecand de la aceste concepte se urmaresc o serie de relatii de interdependenta:

- multiplicatorul monetar este dat de raportul dintre masa monetara si baza monetara, indicand variatia masei monetare atunci cand se produce o crestere cu o unitate a bazei monetare.

- viteza de circulatie a monedei se determina ca raport intre PIB si masa monetara

- gradul de monetizare al economiei se determina ca raport intre masa monetara in sens larg (M2) si PIB, scotand in evidenta nivelul de intermediere financiara intr-o tara.

Contrapartidele masei monetare

Masa monetara poate fi privita ca reprezentand totalitatea lichiditatilor din economie. Exista doua acceptiuni cu privire la continutul lichiditatii. Astfel, o acceptiune extinsa cuprinde toate activele monetare si financiare ce pot fi utilizate mai usor sau mai greu la plata datoriilor si stingerea creantelor.

Cealalta acceptiune, mai restrictiva se rezuma la activele cele mai lichide, adica cel mult la titlurile pietei monetare negociabile. Contrapartidele masei monetare reprezinta creantele care stau in spatele lichiditatilor.

Achizitia contrapartidelor se face pe urmatoarele cai:

- prin creatia monetara a bancilor comerciale – care prin acordarea de credite in economie si prin achizitia de titluri creaza lichiditate in economie.

- prin creatia monetara a bancii centrale – aceasta achizitioneaza contrapartida de la tezaur si banci comerciale in schimbul emisiunii de moneda

- prin finantarea monetara – care implica si lichiditatile create de agentii economici.

Exista urmatoarele tipuri de contrapartide ale masei monetare:

Creante monetare interne – apar pe piata monetara in urma relatiilor stabilite intre banca centrala, tezaur si alte institutii financiar-bancare si constituie baza monetara. Aceste creante sunt de doua feluri:

- creante asupra statului – se prezinta, pe de-o parte prin creditele in raport cu tezaurul statului, iar pe de alta parte prin emisiunea de titluri de stat. Dimensiunea acestor creante depinde in principal de marimea deficitului bugetar si de modul in care finantarea acestuia se face pe seama bancilor sau a institutiilor nefinanciare.

- creante asupra economiei – cuprinde finantarile bancilor asupra societatilor, populatiei si administratiei publice. Acestea se prezinta sub forma creditelor acordate de banci si sub forma titlurilor emise de acestea. Volumul acestor creante depinde de nevoile financiare ale agentilor nebancari si de structura finantarilor.

Creante asupra strainatatii – sunt evidentiate de balanta de plati externe si arata impactul relatiilor cu strainatatea asupra masei monetare in circulatie. Aceste creante se prezinta sub doua forme:

- soldul operatiunilor externe ale bancii de emisiune cu nerezidentii

- soldul operatiunilor externe ale bancilor cu nerezidentii

Inflatia

Concept si cauze

Inflatia poate fi privita ca rezultat al mai multor dezechilibre din economie. Cea mai vizibila forma de manifestare a sa este data de cresterea continua si durabila a preturilor. De remarcat insa ca o astfel de forma de manifestare se traduce prin inflatie in state cu economie de piata, unde preturile se ajusteaza in functie de cerere si oferta.

Putem evidentia fenomenul inflationist prin intermediul unui indice de pret, cel mai utilizat fiind indicele general al preturilor. Desi s-a dovedit a fi cel mai expresiv indice, remarcam ca si el prezinta neajunsuri legate de structura cosului de consum, mai mult sau mai putin cuprinzatoare, legate de preferintele si gusturile consumatorilor. De asemenea o crestere a preturilor sesizata de acest indice poate sa fie rezultatul unor politici fiscale sau al unor importuri la preturi majorate, fara sa presupuna neaparat manifestarea unor dezechilibre monetare.

Echilibrul monetar

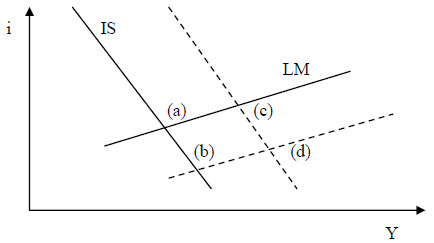

Cea mai cunoscuta teorie a echilibrului monetar este teoria lui J.M. Keynes. Acesta considera ca circulatia monetara se desfasoara in functie de comportamentul agentilor economici si de nivelul ratei d obanzii. Exista doua ecuatii care concretizeaza teoria lui Keynes: curba IS si curba LM.

Curba IS (investitii-economii) determina echilibrul pe piata bunurilor si serviciilor. Se pleaca de la urmatoarele premise:

- venitul national (Y) se repartizeaza intre consum si economii

- consumul (C) depinde de marimea venitului national si de preferinta pentru consum

- economiile (S) rezulta ca o diferenta intre venit si consum

Echilibrul pe piata bunurilor si serviciilor depinde de nivelul ratei dobanzii si de marimea venitului national. Grafic curba IS determina diferite puncte de echilibru in functie de valorile pe care ii pot lua acesti doi factori.

Curba LM (cerere si oferta de moneda) este o expresie a echilibrului monetar. Cererea de moneda este concretizata de notiunea de lichiditate (L). Aceasta depinde de preferinta pentru lichiditate si are doua componente:

- L1 este lichiditatea necesara efectuarii tranzactiilor pe piata bunurilor si serviciilor si marimea acesteia depinde de marimea venitului national: L1(Y).

- L2 este lichiditatea determinata de preferinta spre speculatie si care depinde de nivelul ratei dobanzii: L2(i).

Curba LM exprima relatia dintre cererea de moneda, rata dobanzii si venit in conditiile unui anumit volum de moneda in circulatie. Orice crestere de venit implica o nevoie mai mare de lichiditati pentru tranzactii - L1, reducand moneda ramasa pentru speculatie – L2. Aceasta va duce la o crestere a ratei dobanzii. Pe piata monetara venitul national apare astfel ca o functie crescatoare a ratei dobanzii.

Echilibrul global pe piata bunurilor si serviciilor si pe piata monetara se va gasi grafic la intersectia celor doua curbe IS-LM. Acest nivel insa nu tine cont de gradul de utilizare a fortei de munca. Plecand de la acest considerent statul poate aplica doua politici prin care se poate reduce somajul:

- o politica monetara de reducere a ratei dobanzii ce va impinge curba LM in jos. Cresc investitiile scade somajul.

- o politica bugetara ce se bazeaza pe cresterea cheltuielilor bugetare pentru investitii cu implicatii, de asemenea asupra nivelului somajului.

a – echilibrul global pe piata reala si piata monetara

b – situatie de echilibru determinata prin politica monetara

c – situatie de echilibru determinata prin politica bugetara

d – situatia de echilibru global prin aplicarea simultana a celor doua politici

Alta teorie importanta in domeniul echilibrului monetar, mai recenta, este aceea a lui Milton Friedman. Aceasta se bazeaza pe relatia ce exista intre nivelul produsului intern brut si volumul masei monetare. Friedman recomanda ca pentru o crestere economica continua si sanatoasa sa se majoreze annual masa monetara cu un anumit procent. In cazul SUA procentul este de 5-6 %. Astfel se poate mentine un echilibru monetar

Abordand cauzele inflatiei, literatura de specialitate a delimitat trei motivatii ce duc la aparitia si alimentarea fenomenul inflationist:

- motive sociologice sau socio-culturale – actioneaza in primul rand la nivelul preferintelor si tendintelor care motiveaza oamenii in alegerea anumitor bunuri cu implicatii asupra echilibrelor dintre cerere si oferta, iar in al doilea rand atat la nivelul comerciantilor cat mai ales al consumatorilor se manifesta un comportament de acceptare a inflatiei prin care se elimina orice forma de rezistenta la cresterea preturilor.

- motive legate de structurile monopoliste ale pietei – o astfel de structura ar putea permite promovarea unor preturi mai ridicate decat in conditii de concurenta, insa nu si o crestere continua a preturilor

- cererea si costurile – pot crea dezechilibre pe pietele de bunuri si servicii si ale factorilor deproductie, mai ales prin cresterea salariilor, in al doilea caz.

O clasificare a inflatiei se poate face din mai multe puncte de vedere. Daca luam in calcul amploarea fenomenului inflationist putem delimita trei niveluri de manifestare:

- inflatie moderata sau taratoare – atunci cand cresterile de preturi nu depasesc cateva procente

- inflatie galopanta sau declarata – atunci cand cresterile de preturi se exprima in doua cifre

- hiperinflatie – atunci cand cresterile de preturi sunt exprimate cu trei cifre.

Literatura de specialitate poate furniza si alte clasificari din acest punct de vedere sau poate modifica ritmul de crestere al preturilor atribuit fiecarui tip de inflatie (de exemplu, pe standarde international se considera ca se foloseste o contabilitate de hiperinflatie daca nivelul inflatiei este mai mare de 30% anual, iar pe de alta parte putem gasi hiperinflatia definita printr-un ritm de crestere a preturilor de peste 50% lunar).

In functie de asteptarile inflationiste manifestate putem avea o inflatie anticipata si o inflatie neanticipata. Cea dintai este asteptata de economie si este folosita in calculele economice, iar cealalta surprinde economia si poate crea probleme echilibrelor macroeconomice. De asemenea, in functie de functionarea mecanismelor economice putem avea o inflatie deschisa sau o inflatie reprimata.

Poate cea mai importanta clasificare a fenomenului inflationist tine cont de cauzele care stau la baza acestui fenomen. Astfel intalnim patru tipuri sau forme de inflatie: inflatie prin cerere, inflatie prin costuri, inflatie importata si inflatie structurala.

Inflatia prin cerere

Apare ca efect al dezechilibrului de pe piata bunurilor si serviciilor. In conditiile in care se manifesta o cerere sporita, in functie de reactia ofertei putem intalnii doua situatii:

-

daca oferta este perfect elastica va creste si va satisface intreaga cerere majorata - daca oferta este inelastica reechilibrarea pietei se va face prin cresterea preturilor. Majorarea cererii are la baza o majorare a cantitatii de moneda in circulatie, in principal prin credite si prin cresterea veniturilor populatiei. De asemenea, poate fi doar o reorintare a consumului intr-un anumit domeniu care nu poate sa raspunda in timp util printr-o oferta pe masura.

Din aceasta cauza inflatia poate sa apara intr-un cadru sectorial si apoi sa se extinda prin anumite canale ca de exemplu:

- relatiile dintre societati comerciale. Acestea vor fi nevoite sa se aprovizioneze la preturi majorate, ceea ce le va influenta costurile.

- cresterea cheltuielilor populatiei datorita cresterii veniturilor

- manifestarea unui efect de contagiune ce va influenta vanzatorii in a promova preturi tot mai mari si cumparatorii in a le accepta

- tendinta de a face stocuri pentru a se apara de cresterile de preturi viitoare

- cresterea vitezei de circulatie a banilor ca urmare a deprecierii lor

Pe piata se vor manifesta si factori atenuatori care vor impiedica extinderea acestui tip de inflatie:

- cerere poate migra spre alte sectoare

- prin investitii se majoreaza capacitatile de productie si deci oferta

- manifestarea unor rigiditati in economie care impiedica efectul de contagiune

Inflatia prin costuri

Aceasta inflatie este rezultatul dezechilibrelor manifestate pe piata factorilor de productie si este caracteristica tarilor cu econoomie in crestere. Un rol important in aparitia si intretinerea ei o au presiunile exercitate de grupuri sociale spre a modifica repartitia venitului national in favoarea lor.

Exista sectoare economice in care datorita unor conditii favorabile de piata si factori de productie are loc o crestere a productivitatii muncii. De aceasta crestere trebuie sa beneficieze toti care au participat la obtinerea ei. Exista doua posibilitati:

- sa se reduca preturile volumului mai mare de produse obtinute cu aceleasi costuri globale

- sa creasca veniturile celor care au creat aceasta crestere de productivitate

Realitatea arata ca cea de-a doua varianta este utilizata cu precadere. Deci cresc salariile celor implicati. In acest moment incep sa se manifeste fenomene ce vor crea inflatie. Salariatii din alte sectoare vor cere majorari salariale si vor obtine prin presiune fara un fundament economic. Aceasta va face ca la nivelul economiei nationale salariile sa creasca mai mult decat productivitatea muncii. Rezultatul va fi un plus de moneda in economie fara acoperire in bunuri si produse.

Inflatia importata

Datorita multiplelor relatii comerciale si valutar-financiare internationale existente se creaza conditiile migrarii inflatiei dintr-o tara sau zona intr-alta. In primul rand prin importul de materii prime, in conditiile in care acestea patrund in tara cu preturi majorate, se vor transmite presiuni asupra costurilor produselor nationale cu tendinte de majorare a preturilor. De remarca aici tendinta producatorilor de materii prime de a se coaliza in vederea impunerii unor preturi mai mari pe piata.

Influentele externe se pot manifesta si prin variatiile cursului de schimb. Astfel o depreciere a monedei nationale va face ca toate produsele importate sa apara pe piata nationala la preturi din ce in ce mai mare si sa atraga dupa ele si preturile produselor nationale.

In sfarsit o a treia modalitate prin care inflatia este alimentata din exterior o reprezinta circulatia libera a capitalului intre tari. Este posibil ca un aflux de capitaluri straine, in special speculative, sa creeze pe piata interna dezechilibre monetare care sa favorizeze procesul inflationist.

Inflatia structurala

Inflatia structurala are ca principala cauza subiectivismul manifestat in politicile economice. De cele mai multe ori apare in economii in plina dezvoltare, cand se forteaza cresterea economica prin mobilizarea nu intotdeauna rationala a factorilor de productie. In astfel de cazuri statul sprijina cresterea capacitatilor de productie prin subventii sau credite care, prin moneda indusa in economie va creste cererea.

O alta cauza a inflatiei structurale este data de faptul ca de multe ori ajustarile economice se fac numai la nivel macroeconomic. De exemplu, se stabileste un nivel al productiei agricole ce este sustinut prin preturi subventionate ridicate. Aceste preturi nu sunt in concordanta cu piata sau cu nivelul productivitatii muncii din acest sector.

De asemenea, inflatia structurala este alimentata de rigiditatea economiei in special pe piata fortei de munca, cand se forteaza utilizarea completa a acesteia. Astfel se apasa asupra costurilor salariale.

Efectele inflatiei

Efectele inflatiei se fac simtite la nivelul cresterii economice, la nivelul populatiei si la nivelul agentilor economici.

Impactul fenomenului inflationist asupra cresterii economice are un dublu sens. In primul rand, inflatia favorizeaza cresterea economica prin:

- cresterea veniturilor nominale poate antrena o crestere a cererii

- se favorizeaza procesul investitional sustinut prin credite, deoarece rambursarea se face intr-o moneda cu o valoare efectiva mai mica

- ratele de dobanda la credit sunt atacate de inflatie (vezi rata reala a dobanzii), ceea ce confera rentabilitate proiectelor de investitii

In al doilea rand, inflatia actioneaza ca un obstacol in calea cresterii economice astfel:

- prin cresterea preturilor se mentin in activitate intreprinderi nerentabile

- intretine tendinta de crestere a profitului pe seama cresterii preturilor si nu pe seama reducerii costurilor

- cresterea preturilor submineaza eforturile de crestere a competitivitatii intreprinderilor

- deterioreza echilibrul exterior (pro si contra)

- inflatia denatureaza influenta ratei dobanzii prin scaderea artificiala a ratei reale, ceea ce poate duce la o risipa a capitalului

Agregand toti acesti factori s-au gasit rezultate diferite de la o tara la alta si la diferite niveluri de dezvoltare a economiei. Totusi, studii in domeniu si observatii statistice au dus la concluzia ca un nivel redus al inflatiei favorizeaza cresterea economice, in timp ce rate ridicate ale inflatiei induc fenomene de recesiune in economie. Efectele inflatiei la nivelul populatiei regasesc in cazul modificarii patrimoniului si al veniturilor.

In functie de structura patrimoniului, acesta poate sa se diminueze sau sa sporeasca datorita procesului inflationist. Astfel anumite elemente de patrimoniu precum terenurile, cladirile, echipamentele au ritmuri de crestere a valorilor corelate cu cele ale indicilor de pret, in general si tind sa-si mentina valorile reale. Alte elemente de tip creanta precum obligatiunile, depozitele isi pastreaza valoarea nominala ceea ce inseamna o pierdere reala de valoare.

In ceea ce priveste venitul exista doua categorii:

- cei care au venituri fixe (salarii, ajutoare sociale, pensii) cunosc o pierdere reala sub actiunea inflatiei. Prin presiuni, in general sindicale, ei reusesc o majorare a acestor venituri, o corelare cu inflatia, insa in majoritatea cazurilor aceasta prezinta un ritm de crestere mai mic si se manifesta cu intarziere.

- cei care au venituri variabile in functie de cresterea preturilor isi mentin un nivel real cel putin constant in raport cu inflatia. Aici se incadreaza in primul rand cei care obtin venituri din profit.